不支持Flash

|

|

|

|

原油与沪燃料油仍处于季节性的上涨周期之中http://www.sina.com.cn 2007年05月11日 01:02 中大期货

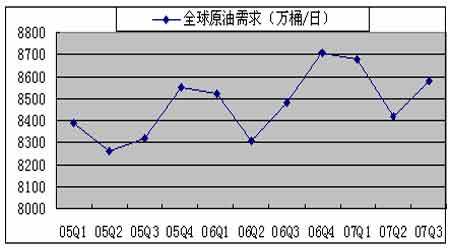

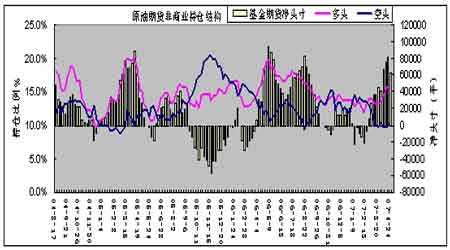

内 容 摘 要 07年全球原油需求将保持增长,增幅大于去年。2007年世界原油日平均需求量增长将达到1.8%左右,增幅大于上年。2007年中国原油需求将增长5.5%左右,与上年持平,高于世界平均增幅。07年前三月中国进口原油3965万吨,同比增6.8%。中国生产原油4604万吨,同比增1.50%。前三月表观消费量约为8500万吨,而加工原油7836万吨,同比增5.6%。有约700万吨转为库存。 今年原油库存增加缓慢,三月底美国原油库存3.327亿桶,仅比上月增加370万桶,而一般三月增幅应在1000万桶以上。原油库存尚未见明显上升,且比去年同期减少9.6%,因此今年原油库存可能对油价的支撑作用要大一些。IEA也认为由于OPEC产量下降,未来原油库存趋紧。 我们认为国际原油季节性上涨的条件成立,而周K线的“头肩底”形态也倾向于看涨。原油已形成了两个明显的参照点:去年的高点在78.40美元,今年的低点在50.40美元。区间走势将呈现震荡调整性质。二、三季度阶段性强势将延续,这个阶段内的下跌看不到太大的空间。第三季飓风期将上试高点。 新加坡燃料油市场前4月西方套利船货总量和月平均量都将超过去年,今年的情况与去年基本相似,供应量继续增加,而中国需求缓慢下降。如果亚洲市场燃料油供应压力继续增大,则不排除出现像去年一样的情况。 FU0707合约平稳过渡之后,8月合约将成为市场焦点。原油与燃料油仍处于季节性的上涨周期之中,后市倾向于震荡上行,短期已呈现强势调整的形态,下跌空间不大。继续保持做多思路。 四月沪燃料油呈高位震荡走势。沪燃料油主力合约FU0707月报收于3468元/吨左右,较上月涨95点。原油价格上涨,新加坡燃料油现货市场坚挺,以及消费旺季的来临,使沪燃料油期货价格获得支撑。 四月NYMEX原油先跌后涨,宽幅震荡。月末原油连续合约报价达到66美元/桶左右。影响市场的因素有库存趋紧,美元走跌,美炼厂事故等成为市场做多题材。RBOB汽油期货自1月中旬以来已上涨了超过60%,受炼厂故障以及汽油库存下滑提振。 本文试图分析原油及沪燃料油期货近期走势的成因及后市变化。 一、影响国际原油的主要因素 1、宏观经济环境:美元指数逼近80大底 四月美元指数继续震荡下行,已击穿去年12月份所探之低点82.25,逼近80大底。当月美国公布的温和通胀数据,令市场对美联储下半年降息的预期有所增强,而欧洲央行暗示欧元仍具有升息前景,导致美元走弱。欧洲央行将欧元区主导利率维持至3.75%。而布什政府近来明显加大了在经贸问题上对中国的施压力度。征收反补贴税及向WTO投诉等“狠招”令美元可能再次沦为美国贸易保护主义举措的最大受害者。 一季度中国宏观经济数据增加了市场对宏观调控的预期。一季度中国GDP增长11.1%。国务院经济形势分析会认为,要采取综合措施防止经济由偏快转为过热。表明中国对宏观经济的调控力度将加大,以保证中国经济能够平稳较快增长。三月中旬中国央行上调存贷款利率0.27个百分点。06年以来中国央行连续第七次上调存款准备金率0.5个百分点。其背景是外汇储备继续攀升,市场认为中国有必要继续收缩货币流动性。 从深层次看,长达五年的世界经济增长周期有可能结束,并走向衰退。同时随着中国出口价格上升,中国对全球通胀的压制作用减弱。市场普遍存在对世界经济成长放缓的担忧。 2、世界原油供应与需求状况:IEA认为未来库存趋紧 二季度是原油需求淡季,全球原油需求下降。美国能源资料协会(EIA)四月能源月度报告显示07年第二季度全球石油日需求量为每日8,420万桶,美国石油日需求量为2068万桶。国际能源组织(IEA)在其月度报告中称OPEC原油产量已降至两年多以来的最低水平,10个主要OPEC成员国3月份原油日产量下降19.5万桶,至2650万桶。未来数月全球原油库存可能因此而趋紧。 07年全球原油需求将保持增长,增幅大于去年。根据国际能源组织(IEA)和美国能源协会的估算, 2007年世界原油日平均需求量增长将达到1.8%左右,增幅大于上年;2007年中国原油需求将增长5.5%左右,与上年持平,高于世界平均增幅。07年前三月中国进口原油3965万吨,同比增6.8%。中国生产原油4604万吨,同比增1.50%。前三月表观消费量约为8500万吨,而加工原油7836万吨,同比增5.6%。有约700万吨转为库存。 美国能源部计划在近期购买1100万桶原油,以补充战略石油储备。需求量不是很大,对市场影响有限。美国当前的石油储备能力为7.27亿桶,已储备6.89亿桶,相当于56天的进口量。 三月会议上OPEC作出维持产量上限不变的决定。国际石油输出国组织(OPEC)已作出两次减产决议,共计每日170万桶。OPEC希望其一揽子原油平均价能维持在每桶60美元上方。OPEC减产对油价的影响取决于:成员国执行减产的力度,非OPEC产油国如俄罗斯是否减产,来自美国的压力等。尽管欧佩克官员说要在2个月内完成该组织两次减产计划,但是一份油轮跟踪组织的报告显示,欧佩克原油供应量在悄然增长。实践减产的数量可然不足100万桶/日。 图一:全球原油季度需求量 3、地缘政治格局: 地缘政治冲突威胁石油供应 伊朗在核问题上的强硬立场仍是地缘政治冲突的核心。有关伊朗核问题的矛盾呈现尖锐化的趋势。 随着美国航母进入波斯湾,而伊朗则频繁举行军事演习,市场气氛变得紧张起来,而中东原油的重要出口存在被封锁的可能,威胁国际原油市场供应。伊朗核危机曾是2006年上半年原油上涨的重要因素。随着伊朗宣布成功实现纯度为3.5%的铀浓缩,伊朗与西方就核问题的矛盾冲突愈加突出。伊朗核问题悬而未决,仍是潜在利多。 面对国际社会的日趋严厉的经济制裁,要看伊朗是否能坚持到底。一是伊朗的政局已在发生改变。伊朗总统内贾德领导的强硬保守派在地方选举中惨败;二是伊朗的石油经济日趋萎缩,国民经济较困难。伊朗目前原油产量约400万桶/日,因缺乏外国资本的介入,原油生产设施逐渐老化,原油产量呈下降趋势。因此,削弱了伊朗将原油作为政治砝码的分量。这样在美国军事、外交、经济的三重压力下,伊朗国内有可能出现明显分化。 美国国家利益以及民主党赢得中选,利空油价。美国政府具有最大的调控原油市场能力和动机。因高油价令美国经济增长减缓,俄罗斯从高油价中获益,威胁美国国家战略,而且高油价不利伊朗核问题解决。美国中期选举使政坛发生明显变化,民主党在时隔12年之后重新获得参众两院的控制权。而使共和党败北的主要问题出在伊拉克战争。预示着未来美国伊拉克政策将出现重大调整。同时有统计报告显示,若2008年民主党执政,石油价格下跌的可能性很大。 4、季节性因素:夏季需求高峰期将来临 美炼厂的加工率在冬季需求高峰过去之后短暂下降,随后又逐渐上升。上周数字显示,炼厂装置运转率为87.8%,较前一周下降了2.6个百分点,一月初最高为91.5%。前期炼厂检修导致了馏分油和汽油库存的大幅下降,汽油价格高涨诱使炼厂加大开工。尽管炼厂加工率总体呈上升趋势,汽油库存却在近11周里下降了3100万吨。 二季度是原油需求淡季,三季度则是夏季汽油需求高峰期。同时夏季飓风期的来临增加了油品供应风险。国际原油价格往往在三季度创出当年高点。 5、原油库存:汽油库存下降明显 截止07年4月20日,原油库存为3.345亿桶,较上周增210万桶。馏分油库存达到1.173亿桶,较上周减0万桶。汽油库存为1.942亿桶,较上周减280万桶。 图二:美国原油、汽油每周库存 原油库存略增,馏分油下降有限,而汽油库存下降较明显。从市场反应看,汽油库存下降主导了近期油品市场走势,推动油价上升。近10周炼厂运转率小幅增加,炼厂产出难以满足需求,导致汽油库存连续11周下降了3100万桶,比去年同期低3.2% 。一般4月底汽油库存见低,然后有一个小幅升高的过程,直至7月初消费旺季来临。 从库存变化周期看(见下图),往年从三月份开始,一直要持续到五月,原油库存会有一个明显的季节性上升过程。因炼厂为夏季需求高峰期的来临而备库,同时炼厂又处于检修期,装置运转率较低。但今年原油库存增加缓慢,三月底美国原油库存3.327亿桶,仅比上月增加370万桶,而一般三月增幅应在1000万桶以上。原油库存尚未见明显上升,且比去年同期减少9.6%,因此今年原油库存可能对油价的支撑作用要大一些。 原油库存水平难以提高可能受到OPEC减产的影响。市场预期,美国以及整个OECD国家原油库存如果继续下降,未来将出现供应紧张,原油市场也将出现逆价差结构。 图三:美国原油库存变化周期 6、持仓结构 :较高的非商业头寸需要调整 图四:美国原油持仓结构 椐美CFTC原油最新持仓,截止4月24日,基金净头寸持有净多63829手,较上期减1.7万手;总持仓131.6万手,较上周略增;原油期权上非商业净多头寸为73039手,减1.5万手。 当期持仓分析: 基金做多已显露,但过大的净仓需要调整。本期数据显示,总持仓较高,场内交易商人气指标居于高位,市场情绪明显看涨。不过非商业头寸多减空增,净多头寸大幅减少,显示基金已开始调整过分看涨的头寸。因此我们认为,原油已明显进入上涨阶段,净多头寸仍有上升空间,从历史经验看,净多头寸8万手以上接近极限,去年的高点在9.4万手。原油期货上短期内净持仓指标会有所调整,但不太会出现大规模的减仓。

【发表评论】

|

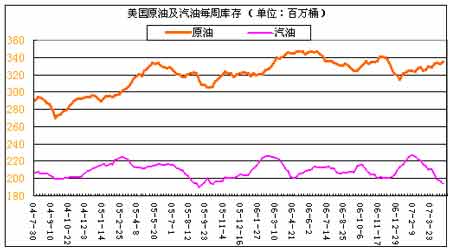

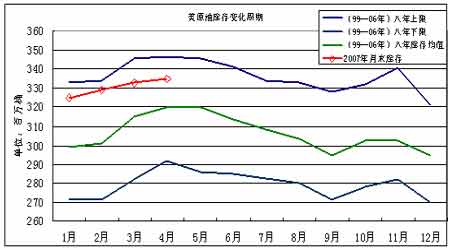

|||||||||||||