不支持Flash

|

|

|

|

国内外燃油价格关联度及动态滚动预测模型研究(2)http://www.sina.com.cn 2007年04月20日 01:12 中大期货

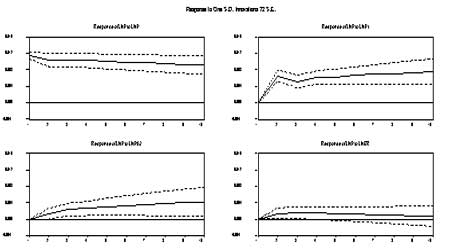

5.冲击反应分析与方差分解 根据Ender(1995)的研究,一个时间序列预测的误差方差是自身扰动及系统其他扰动共同作用的结果。冲击分解的目的就是研究一个系统中,当某一扰动发生时,系统随后的变动多大程度受到该扰动的影响。冲击响应函数刻画的是在扰动项上加一个标准差大小的冲击,对于内生变量当前值和未来值所带来的影响。对一个变量的冲击直接影响这个变量,并且通过VAR模型的动态结构传导给其它所有的内生变量。 确定了协整向量后,我们对VAR模型进行估计,为了对变量间的动态特性有清楚地了解,应用VAR模型进行冲击响应分析(impulse-response)即:计算1个单位的美国原油期货价格、新加坡180燃料油期货价格、美元对欧元汇率变量(变量为“新息”)冲击对中国上海燃料油期货价格影响,冲击响应曲线如图4。 从冲击反应图看到:中国上海燃料油期货价格的自身冲击具有稳定向下的内力;美国原油期货价格的正向冲击在两天内将导致中国上海燃料油期货价格上升,在两天后将引导中国上海燃料油期货价格趋于稳定;新加坡180燃料油现货价格的正向冲击对中国上海燃料油期货价格影响逐渐增强;美元对欧元汇率对中国上海燃料油期货价格在第二天达到最大,以后产生稳定的正向冲击影响。因此,我们可以知道中国上海燃料油期货价格对美元原油期货价格反应滞后一天,对新加坡180燃料油现货价格反应无明显滞后,对美元对欧元汇率的反应滞后一天。 图4 基于动态模型做出的冲击反应图形 从方差分解结果看到,随着时期的增加,中国上海燃料油期货价格自身的方差贡献率逐渐减小,其它变量的方差贡献率逐渐增大,依次为:美国原油期货价格、新加坡180燃料油现货价格、美元对欧元汇率。因此,中国上海燃料油期货价格的变异性(Variability)的显著性百分比主要归因于国际原油价格波动、美元汇率的波动的革新冲击。 表2 基于动态模型作出的方差分解结果

6.中国上海燃料油期货动态滚动预测效果评价 基于上述模型,笔者跟踪对中国上海燃料油期货价格作动态滚动预测,预测效果较好,经过近几个月的跟踪预测,图形如下:其中红色代表中国上海燃料油期货主力合约的日收盘价预测值,蓝色代表中国上海燃料油期货主力合约收盘价的实际值。跟踪预测时间段:2005-4-25~2005-11-21。从实际的预测效果来看,预测精度较高,说明建立的模型对中国上海燃料油期货价格预测具有极高的理论价值与实践意义。 图5 基于动态模型的主力合约日收盘价动态滚动预测的实际值与预测值效果图 四、结 论 通过上述分析可知,我们采用协整理论的分析方法具体研究了国内外燃料油价格关联性及动态趋势作了预测模型研究。从单位根检验结果中可以看出,在我们分析的样本期内,我们所选数据的非平稳性是非常显著的。选取的所有的时间序列日数据,均是含有一个单位根的非平稳序列。 基于日数据所作的Granger因果关系检验结果看到:中国上海期货交易所燃料油期货价格受美国原油期货价格、新加坡现货价格、美元汇率影响较大;而国内黄埔现货价格对其影响较小。国内黄埔现货价格受上海期货交易所燃料油期货价格、国际原油期货价格、新加坡现货价格影响较大。进一步说明影响中国上海期货交易所燃料油期货价格的主要因素为国际原油期货价格及新加坡现货价格及美元汇率。中国上海期货交易所燃料油期货价格对现货价格已经具有价格发现作用。 基于日数据所作的长期协整方程,我们得到的结论如下:美国原油期货价格对中国上海燃料油期货价格的弹性是0.74;新加坡180燃料油现货价格对中国上海燃料油期货价格的弹性是0.59;美汇欧元汇率对中国上海燃料油期货价格弹性是0.84。 基于日数据的短期动态方程可看到:中国上海燃料油期货价格受其自身滞后1~2天的累积影响,影响较强;中国上海燃料油期货价格受美原油期货价格滞后1~2天累积影响,影响稍弱;中国上海燃料油期货价格受新加坡180现货价格滞后1~2天累积影响,影响稍弱;中国上海燃料油期货价格受美汇欧元汇率滞后1~2天累积影响,影响较强。因此,模型对中国上海燃料油期货价格交易风险控制具有较好的参考作用,我们通过美原油期货价格、新加坡180燃料油现货价格、美元对汇欧元就可以准确,及时预测出中国上海燃料油期货价格的日及周的变动及趋势,从而可以及时规避燃料油交易风险,为套期保值者和投资者提供理论与实践的支持。 综上,通过对基于日数据的中国上海燃料油期货价格的定量建模研究,给我们的启示是:通过准确预测中国上海燃料油期货价格日及周的波动及趋势,为国内燃料油期货交易提供交易参考。尤其是为现货企业套期保值提供了强有力的理论支持,从而可以避免中国上海燃料油期货价格巨幅波动带来的生产、交易风险。 中大期货 高辉

【发表评论】

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||