|

不支持Flash

|

|

|

|

市场展望:季节性消费推动 豆粕进入牛市阶段(2)http://www.sina.com.cn 2007年01月26日 01:07 国际期货

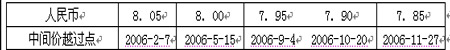

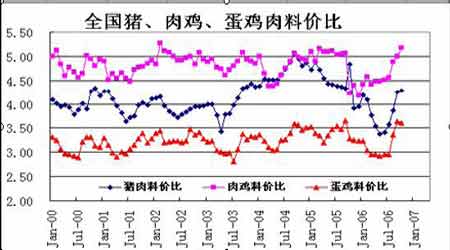

四、人民币汇率升值对大豆形成利空 图5: 人民币兑美元汇率走势图 从人民币汇率走势来看(上表),人民币对美元走势升值逐步加快,人民币兑美元的汇率在2006-2-7 突破8.05 以来逐步快速穿过重要支撑位8.00、7.95、7.90、7.85。2006 年11 月27 日突破7.85。人民币的快速升值对进口大豆成本影响极大。如果从美国到中国船运费保持50 美元不变,美国FOB 离岸报价以650美分为例,若以8.00 和7.60 分别计算,一个2810 元左右,另一个2680 元。USDA预计06/07 年度国内进口大豆量将达到3200 万吨,进口大豆价格将直接影响国内豆粕价格。 表1:人民币兑美元 五、季节性消费将有助国内豆粕走高 从03 年7 月以来国内养殖业利润逐步攀升,最高峰出现在2004 年9 月。受高利润的影响2005 年国内养殖业进一步加大了养殖力度,导致猪肉、鸡肉、等禽蛋类供应量大增,当大家都把希望寄托到年底季节性消费高峰期的到来能够对回落的价格起到支撑作用时。一场全球性禽 流感疫情的爆发使得饲料消费顿时停滞,今年年初全国禽蛋类价格跌到了谷底,养殖户出现大面积的严重亏损。但值得庆幸的是在经过一年的低迷期后,今年下半年养殖业开始逐渐恢复,行业利润增长迅速,导致补栏积极性较高。据国家粮油信息中心预测,2005/06 年度豆粕新增供应量达2850 万吨,总需求达2760 万吨。预测2006/07 年度豆粕新增供应量为2965 万吨,消费量将达2790万吨。 图6:全国猪、肉鸡、蛋鸡肉料价比图 另外,据我国农业部数据统计,今年7 月国内禽蛋肉价格出现大幅上涨,从全国猪、肉鸡、蛋鸡肉料价比来看,从06年八月份开始肉料比值出现大幅反弹,养殖利润开始明显加大。从数据上显示近期我国养殖利润得到明显增加,必将刺激养殖积极性。因此预计后期国内养殖规模将会得到扩大。同时每年春节期间牲畜大量出栏上市,新一轮补栏还没有开始,导致目前饲料销售缓慢,豆粕需求下降。另一方面今年因菜籽油减产,加上冬季棕榈油退出市场,同时又进入油脂季节性消费高峰期,使得豆油在短期内需求剧烈增加,造成市面上现货紧张的局面,其豆油价格也出现爆发性上涨。这种突然增长的利润,使得压榨厂开始满负荷的生产豆油来满足市场的需求,同时也尽最大能力的挣取利润。当压榨厂一方面为豆油赚得盆满钵满而高兴的同时另一方面又为豆粕库存积压的问题而苦恼。到11 月底各大压榨厂都开始面临“豆粕胀库”的局面而被迫减产,甚至停产。短期内更加重了豆粕的销售压力。这些对豆粕利空的影响,会随着春节过后一系列补栏活动和规模扩张的展开,饲料消费开始了新的一轮快速增长。而我国饲料需求将在夏季消费达到高峰。和后期天气的逐渐转暖,棕榈油的上市导致豆油价格回归,而豆油和豆粕的反比例关系将对豆粕价格起到支撑作用。豆粕价格将会受到国内养殖业和季节性两大因素的强力支撑。 总结:国际农产品市场目前正受各方资金关注,从CFTC的数据来看,近三年国际资金介入农产品市场极为明显,总持仓由04 年初的118 万手增加到目前的271 万手,07 年农产品将成为投资资金最关注市场之一,资金仍将继续投入农产品市场。CBOT 玉米价格的大幅上涨将导致明年美国大豆种植面积明显减少。大豆面积减少将会缓解大豆供应过剩的问题,从有助于大豆价格提升。对CBOT 大豆价格我们认为将在全球农产品价格普涨的背景上而大幅上涨。国内大豆因受到人民币升值的影响将会弱CBOT 大豆表现,但豆粕却因季节性因素和豆油价格的回归而表现偏强。总体来看,我们看好明年国内豆粕价格,预计一月份豆粕价格将极可能全年最低价,望饲料企业尽早做出相应准备。 中国国际期货 彭娟

【发表评论】

|

不支持Flash

不支持Flash

|

|||||||||||||||||||