|

|

|

|

|

股指期货报告:股市大幅震荡 仿真交易异常活跃(2)http://www.sina.com.cn 2007年01月23日 00:02 首创期货

表2:股指期现货价格相关性

ETF套利跟踪根据被动跟踪原则,我们在构建现货组合时应尽可能覆盖标的指数样本区间。选择华夏上证50ETF和华安上证180ETF分别与易方达深证100ETF构建投资组合,以跟踪沪深300指数期货,希望能在组合与标的之间寻找套利机会。 表3:ETF与沪深300相关性与跟踪误差

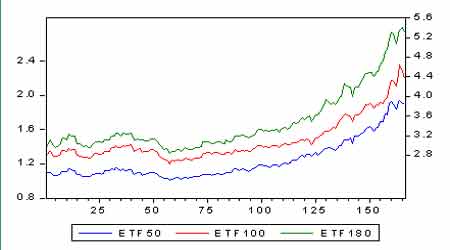

ETF50、180、100与沪深300指数的相关系数均超过0.99,表现出较强的趋同性。从跟踪误差看,三只ETF产品与标的的跟踪误差较上周有了大幅度提高,其中50ETF甚至达到9.9‰的高点。三只基金中,50ETF的相关性也最低。综合看,深证100ETF误差较小,延续我们前期的经验判断,其在资金配置中的比重应该较高。 图6:ETF走势图 由于是被动跟踪指数,ETF基金总是力求与标的指数之间的跟踪误差最小,上图3只ETF基本同涨共跌,虽然各自的标的指数不同,但上证50、上证180和深证100指数都受到相同的宏观基本面影响,系统性风险比较一致。而中国股市的系统性风险占比很高,因此走势也表现出高度一致的特征。 表4:ETF与沪深300指数价格相关性

表5:ETF与沪深300指数收益率相关性

从相关性来看,ETF50、ETF180和ETF100三只指数基金与沪深300指数价格相关性分别达到99.55%、99.79%和99.82%,收益率相关性分别为91.06%、88.15%和94.51%,表现出较高的正相关关系。在构建投资组合时,因标的指数沪深300是全市场指数,考虑到市场代表性,可用两只上证ETF与深证ETF分别构建组合,考察组合与沪深300指数的相关性、拟合优度等指标,并以此作为指数期货套利的对应现货组合。 表6:ETF沪深300指数协方差矩阵

由此得出ETF50与ETF100的最优投资比例为0.4253:0.5747;ETF180与ETF100的最优投资比例为0.3516:0.6484。 表7:组合与沪深300相关性P1P2R300

两个组合与沪深300指数收益率相关性分别达到了96.60%和95.79%,较前一周有所下降,主要是因为三只ETF基金与标的指数的相关性和跟踪误差均有所降低,导致组合拟合度下降。但这样的相关性水平对于期现套利效果影响不大。 表8:ETF组合拟合沪深300组合

从下图的收益率对比图中可以看出,两个新建组合与沪深300指数波动性表现出高度的一致性。但是在个别时期,组合与指数产生了较大的背离,这时套利操作将面临较大风险。在组合与指数负相关时,指数期货与现货标的之间套利不但不能获得无风险收益,反而会使交易风险成倍放大。因此,套利头寸应动态跟踪调整,鉴于套利的即时性,利用程式化交易手段捕捉套利机会并完成期现货两个市场的反向套利操作将成为主流选择。如果不考虑现货市场的交易成本和冲击成本,这两种组合都能够作为套利标的。但华安上证180ETF基金成交量远逊于ETF50,使得流动性较差,无形中增大了套利操作的成本,一方面套利交易成功几率低,流动性风险随时可能使套利归于失败;另一方面,成本增加压缩了利用期现套利获取无风险利润的空间,即无套利区间的上下限扩大,从而降低了套利机会出现的概率,在损失期市价格发现功能的同时,也会影响到现货市场的流动性 表9:投资组合资金配置比例跟踪

从近期跟踪的组合标的相关性与资金配置比例来看,组合中不同标的之间的配置比例与相关性的变动密切联系,二者呈一定程度上的正向关系。除了绝对的相关性影响资金配置外,其内在决定因素则是不同资产间对于标的指数的相对相关性。由于资产价格与标的指数波动较大,构建组合时也应根据样本数据的最新变动对配置比例进行动态调整,否则套利效果将大打折扣。 套期保值模拟 1.模拟的指数期货和投资组合的 选择我们用2005年4月8日到2007年1月18日的股票指数进行了套期保值模拟: 首先,通过理想状态下的指数期货定价模型建立了无套利情形下沪深300指数期货,得到了沪深300指数期货的价格序列。 其次,考虑的被套期保值对象分别为:上证50指数组合、上证180指数组合、深圳100指数组合和上证50ETF。 最后,通过上述的最佳对冲比率的计算模型我们给出了动态窗口平移计算(选择窗口样本为100)下的结果。2.套期保值的模拟结果下面的数值序列都为相应品种的对数收益率(连续复利): 表10:各品种的基本统计特征 注:JB和Lille检验序列的正态分布特征 表11:历史效果比较 注:以上数据均为历史平均数据 表12:最新对冲比率 3.选择适合投资组合的最佳对冲比率 从历史避险绩效来看,对于上证180指数组合和深证100指数组合:(1)GJR-GARCH模型在各个时段的平均避险效果最佳;(2)该模型在除了在市场冲击大的时点,避险效果最为稳定,并且在市场冲击大的时点,该模型的效果也较其它几个模型为佳。对于上证50指数组合和上证50ETF来说:(1)因为这些组合与模拟的沪深300指数期货的相关性要低一些,因此短期的避险绩效稍微要差一些。(2)相对而言,OLS、GARCH和GJR-GARCH模型的避险绩效相差不大,但是后两者能以较小的对冲比率获得与OLS模型类似的避险绩效;中长期闭险时间选择(如10个交易日以上)以GARCH或者GJR-GARCH都有不错的效果。 具体到需要套期保值的投资组合品种,投资者可以依取自己的实际情况在表12中选取相应的对冲比率。 首创期货 丛小虎 易骥

【发表评论】

|

不支持Flash

不支持Flash

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||