|

|

|

|

|

期指报告:股市大幅震荡 仿真交易异常活跃http://www.sina.com.cn 2007年01月23日 00:02 首创期货

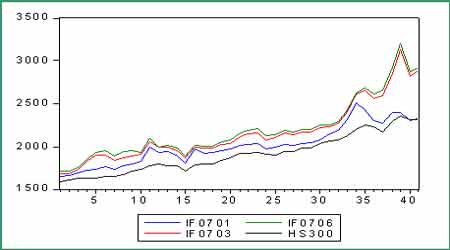

基本面概览 1.大盘解析 本周股市宽幅震荡,以银行、地产为代表的权重股深度回调令指数压力重重。但周五市场拨云见日,地产股重新崛起,集体反弹,带领指数震荡上扬,终盘终于站上2800点。从1月4日盘中突破2800之后,上证指数围绕2800上下震荡蓄势已两周,这两周也是市场放量的时期,投资者入市积极性迸发至极限,同时也酝酿着分歧,造成指数波动剧烈。 图1:上证指数日线图 纵观一周,大盘收出中阳线,周三盘中一度触及2870.42的历史高点,当周开于2660.07,收于2832.21,涨6.15%,振幅7.93%。成交继续创出天量纪录,累计成交超过4000亿。沪深300指数由于与上证指数在指数编制方法上的差异,中行、工行等上证指数权重股的回调对其影响不大,因此走势也强于大盘指数。本周沪深300指数继续收阳,当周上涨10.23%,周五报收于2396.09点,为历史新高,距离2400点仅一步之遥。 周五,决定未来一段时期我国金融改革方向的第三次全国金融工作会议召开,有关金融改革的一系列大政方针将定调。外界预测农村金融体系建设、金融监管协调机制、国有商业银行与政策性银行改革等重大问题将成为会议讨论的内容。 近期造成地产股大幅下挫的国税局开征土地增值税的消息昨日得到了详细解释,国税局称土地增值税并非新开征税种,而是在征管上对以往清算工作遇到的问题进行梳理和规范。市场对此做出了积极反应,地产股止跌回升,拉动指数冲高。去年以来股市巨大的赚钱效应令大多数投资者看轻了风险,面对处于高位的股市,大量投资者蜂拥而入。据统计,新年以来,每天进入股市的投资者高达12万人。在强烈看好后市的情况下,特别是经过近两周的震荡整理,指数聚集了一定的上扬动力,后期将惯性上行寻找新的高点。相对于上证指数,沪深300指数上涨力度可能稍弱,主要还是银行板块的复苏对上证指数的拉动力量更强,而对沪深300指数的影响相对有限。2.全球指数概览表1:全球指数概览指数最新价涨跌涨跌幅%

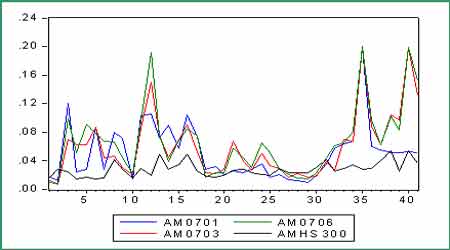

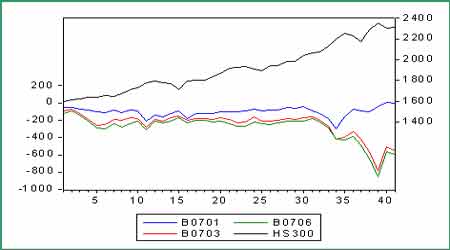

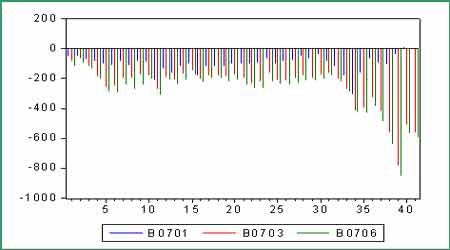

数据来源:Wind资讯(截止2007年1月19日16:00) 3.仿真交易概况过去一周,在股票现货市场的大幅震荡引领下,股指期货仿真交易表现出异乎寻常的活跃。市场的大起大落又重演了初开仿真交易时的一幕。不仅仅是远月的季月合约,包括即将交割的1月主力合约在内的各期合约都成为市场炒作的对象,价格弹性十足,往往在一个交易日内频繁触及熔断板和涨跌停板。在价格的剧烈波动中,大量的仿真交易者被强平甚至爆仓。股指期货在仿真阶段就给投资者上了一堂生动的风险教育课。 图2:沪深300指数期现货价格 总体上看,本周仿真交易以冲高回落为主。周前期的凌厉上攻势头由于缺乏现货市场的密切配合而钝化,标的指数的震荡调整在期货市场上加剧表现出来,随后的回调力度也远较现货指数大。703合约周一2580开盘后,期间价格起伏很大,周振幅高达34%。2月和6月合约振幅也超过了30%。长期来看,沪深300指数运行相对平稳,平均振幅仅为2.58%。由于指数加速调整,这一数据较前期已经有所提高。仿真交易的1月、3月和6月平均振幅分别为5.15%、5.68%和6.13%,波动幅度依交割期的延长而顺序增大。由于期货交易实行杠杆交易机制,其波动较现货剧烈,而远月合约相对近月价格波动的不确定性较高,投资者预期分歧较大,因此价格弹性也更强。 图3:仿真合约与标的指数振幅 本周五,仿真交易迎来第三个交割期。IF0701自去年11月20日挂牌以来一直扮演主力合约的角色,投资者注入了大量的虚拟资金在此竞价。从长期运行趋势看,1月合约与现货指数保持了较高的趋同性,但正是由于虚拟资金模拟交易,才造成个别时段的非理性交易。 前一周1月合约与沪深300指数的基差一度超过了400点,而彼时距离最后交割仅8个交易日。在前一周的报告中我们曾建议投资者将仓位撤离1月合约,因为无论后市是上涨还是调整,1月的操作空间都已经非常狭小,反而因即将以收敛于标的指数的价格进行现金结算而面临到期交割风险。我们知道仿真交易规则规定最后交易日涨跌限制放大到20%,强制收敛机制使市场风险加剧。今日收盘,1月合约平稳交割,按照沪深300指数最后两小时的走势看,期价最终贴水于现货,有4万余手持仓选择了到期交割。 图4:仿真合约与沪深300基差 图5:仿真合约基差波动 图4和图5刻画了各期合约与现货指数的基差波动情况。我们发现,随着沪深300指数的走高,期现货基差有扩大之势,二者之间存在某种联动关系。本周标的指数回调,基差也有所收窄。从各期合约价格与标的指数相关性的统计中发现,仿真交易投资者在竞价时更多地参考现货指数,最终形成的价格相关性均超过了0.96。相关性的强弱方面,作为主力合约的IF0701最高,达到了97.08%,其他远月合约稍逊,体现出期货相对于现货的合理价格结构。总体相关性较上周有所提高,期货价格对于现货更具参考价值。

【发表评论】

|

不支持Flash

不支持Flash

|

||||||||||||||||||||||||||||||||||||||||||||||||||||