|

|

|

短期豆价面临调整需求 行情蓄势无碍牛市步伐(3)http://www.sina.com.cn 2006年12月21日 08:51 中大期货

(二)利多因素 1、比价效应、谷物争地促使后期大豆播种面积下降 由于2006/07年度全球谷物库存降低到数十年来的最低水平,而全球大豆库存创下有史以来的新高,因此下一年度就需要谷物播种面积大幅增长,以便补充库存,这导致过去几个月来谷物和大豆期货的价差不断缩小,目前大豆玉米价格之比已经位于历史低位,这也体现出了期货市场的“价格发现”功能。玉米价格的上涨将可能吸引农民下难度种植更多的玉米。在CBOT 场内,07 年12 月玉米与07 年11 月大豆合约之间的价格关系通常被交易商、生产商表现为一种比值关系,从而帮助判断作物的选择。由于近期玉米生产成本的增加、包括燃料、化肥等费用,当前两者间的比值参照率定在2.1:1 将可能更为实际,如果07 年12 月玉米合约与07年11 月大豆合约之间的比值低于这个水平,美国农民在2007年将会优先考虑种植玉米。目前这个比值为1.9:1。因此,后期大豆播种面积的下降将会起到长期的利多支撑。 另外,目前南美2006/07 年度大豆播种工作已经开始,去年种植收益出现严重的亏损,加上目前美元汇率疲软,一些巴西大豆种植户不愿意播种大豆,目前巴西各家分析机构预测巴西大豆播种面积的下调范围在7%-10%之间;而由于今年早些时候阿根廷天气干旱,导致小麦、葵花籽和玉米作物播种迟缓,播种面积可能达不到预期,这将使得阿根廷大豆播种面积提高2.4%。不过相对而言,谷物和油籽的争地效应,有可能成为豆市第四季度乃至明年一季度的主要支持性因素,这也会继续成为基金入市做多的题材之一。 2、进口豆完税成本持续走高 受CBOT 大豆期价持续振荡走高的影响,近月到港的进口大豆完税成本价格不断抬升。 加上十月以来豆油价格连续暴涨,油厂压榨利润明显改善,十月底北方地区油厂的压榨利润也打到了100 元/吨以上,因而有效提振了产区周边油厂收购国产大豆的积极性,加大了国产豆的收购力度,并推动了产区普遍的看涨气氛。 本周以来,美国大豆近月升贴水报价大多走稳至略走高,感恩节前现货谷物市场大多成交清淡。 受最终消费商需求支持,升贴水继续保持在较高水平(目前在170-180 美分/蒲式耳),许多农民仍囤粮惜售以待未来价格继续上涨。 表1 11月20日美豆进口完税成本估算表 (注:美湾至中国巴拿马船型运费价格为46美元/吨,汇率为7.9)

综合来看,当前DCE豆市的涨势还是有现货基础的。进口豆成本的抬升推高了国产新豆现货价格,从而在基本面上支撑了期价的涨势。截止11 月24 日,黑龙江哈尔滨大豆报价2540 元/吨,较上周五上涨120 元/吨;大杨树2420 元/吨,上涨140元/吨;佳木斯2480元/吨,上涨150元/吨;牡丹江2480元/吨,上涨120 元/吨;绥化2500 元/吨,上涨120 元/吨;齐齐哈尔2480 元/吨,上涨100 元/吨。港口大豆报价2750-2800 元/吨,上涨150 元/吨左右。 图9 国内黄豆产区现货价格、进口分销价格以及11月合约期价比较

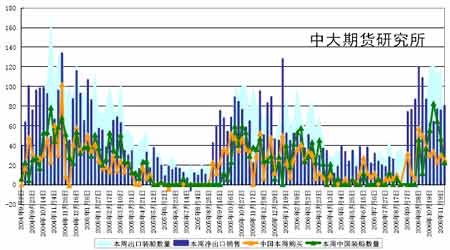

3、美国大豆出口需求的旺盛 美国时间11 月24 日周五早晨,美国农业部(USDA)公布了截止11 月16 日(周四)一周的出口销售报告。截止11月16日,美国2006-07年度(9月-8月)大豆累计出口销售量为1551.43万吨,高于去年同期的1110.99 万吨水平;中国累计购买美国大豆646.55万吨,去年同期为423.97 万吨。本市场年度迄今美国大豆累计出口装船量为824.19万吨,高于去年同期的672.64 万吨水平,美国农业部当前预测的本年度大豆总出口目标为3116 万吨。中国在本市场年度已累计装运美国大豆360.33 万吨,去年同期为319.87 万吨。 图10 美国大豆每周出口销售

5、时逢美国意抬豆价 目前正值美国谷物的上市高峰季节,根据美国农业部的统计数据显示,截至11 月19日,美国大豆收获完成了96%,低于去年同期的99%,而在主产州衣阿华,大豆收获已经完成了100%,和去年以及五年同期进度基本持平。因而近期国际大豆市场关注重点将继续继续集中在出口和压榨消费上。正如10 月和11 月USDA 月度报告数据,虽然在市场的预期范围内,但产量和单产等关键数据低于市场普遍预期,美国政府保护本国豆农利益的目的彰显。 6、12月份饲料消费有望好转 近期以来,国内畜禽产品价格的持续上涨,尤其是生猪价格,部分校区品种猪价格已经突破5 元/斤,使得这些地区养殖盈利的持续可观,且畜禽产品的销售形势依旧不错,但是目前生猪和家禽整体存栏水平较低,因此短期供求形势还将提振畜禽类产品的价格区间。随着春节消费旺季的逐渐临近,后期生猪价格上涨的空间仍然存在,且少数地区养殖户也已经开始少量采购鸡苗,因此预计在节日效应的提振下,12 月份国内饲料消费形势有望得到一定的好转。 7、农产品低价吸引基金进驻 当前,因美元过度发行而导致的世界性通货膨胀苗头越来越明显,这已经引起了全球商品投资者的高度重视。豆类商品虽然本身供应宽裕,但也要受到通货膨胀预期影响。商品需求有两类,一类是众所周知的“消费需求”,比如大豆的食用和榨油需求;另一类是不引人注意的“投资需求”,也就是说,有的人购买大豆目的不是为了消费,而是保存下来以供高价出售。投资需求在商品常态环境中不会表现出来,但是一旦出现通货膨胀苗头,或者市场普遍预期这种商品价格会上涨,则“投资需求”会迅速增加。在现货市场上这表现为“囤积现象”,在期货市场则表现为基金大规模购买。“投资需求”一旦被激发,会迅速改变商品供求现状。 2003 至2004年的国内大豆牛市运动过程中,贸易商囤积就对牛市拓展起到了决定性作用。 当前美元持续贬值、工业品价格连续暴涨,已经吸引了大量场外资金进入商品市场。据标准银行的估计,到2006 年年底,将会有1200亿美元的资金将会投资与商品指数基金;而麦格理估计,目到今年底,流入商品市场的基金投资额将升至1300 亿-1400亿美元。大量热钱流入商品期货市场寻找投资渠道,使得期货品种的金融属性增强,带动了整体商品期货价格的上涨,处于低位的农产品期货价格有理由继续成为指数基金觊觎的目标。

【发表评论】

|

不支持Flash

不支持Flash

|

|||||||||||||||||||