|

不支持Flash

|

|

|

|

原油市场弱势逐渐改变 沪燃料油调整酝酿机会(3)http://www.sina.com.cn 2006年11月16日 08:29 中大期货

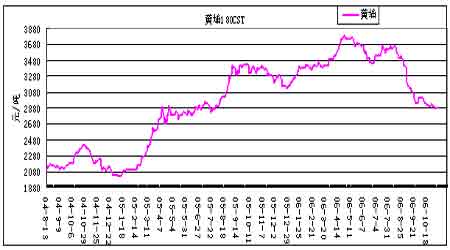

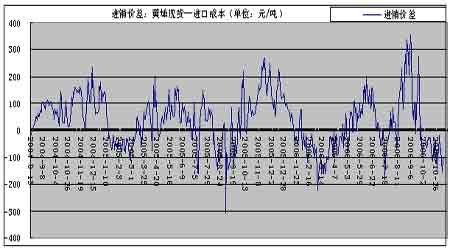

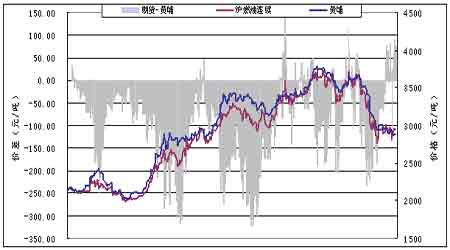

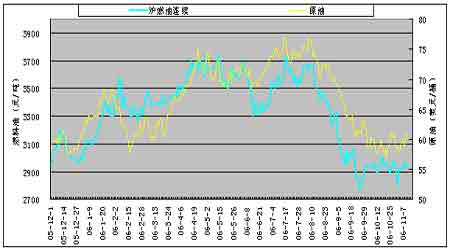

2、黄埔燃料油 图九:黄埔进口180CST价格走势 黄埔现货下跌势头减缓,本周继续低位运行。十月黄埔进口180CST混调燃料油即期库提月均报价2950元/吨,本周末报价在2880元/吨左右。从二个市场比价图看,黄埔市场补跌已到位,且处于偏低位置。 以美元兑人民币中间价7.9及新加坡进口关税5%计,新加坡MOPS价以285美圆/吨计,进口完税价大致在2960—3010元/吨。目前进口利润最少约-80元。实际上从十月开始进口已无利可图,黄埔市场重新进入“倒挂”状态。一般若后市新加坡市场下跌,而黄埔现货滞后,容易出现倒挂幅度缩小甚至顺价状态。若顺差较大,后期燃料油进口量将会增加,并促使黄埔将来补跌。 现货市场,10月黄埔进口量仅90万吨,较上月减少18.4%。其中新加坡油仅23万吨,而直馏油比例较大。直馏油取代新加坡180CST燃料油成为主要进口品种。随着国际原油价格下跌,国内成品油调价滞后,小炼厂加工有利可图,对直馏油的需求上升。商品结构的变化是由于市场需求结构发生变化。印染、陶瓷行业基本退出,电力消费下降,船舶运输业需求平稳增长,燃料油加工业成为燃料油消费主体。 06年国内燃料油总体需求量仍将继续下降。据海关统计,06年前9个月燃料油进口量为2317.9万吨,较上年同期增17.50%;而前9个月国内燃料油产量下降9.6%至1651万吨。06年前9个月表观需求量粗略估计达到3968.9万吨。因燃料油价格上涨、电力供应紧张状况缓解以及替代能源增加,使燃料油消费量逐渐下降。 图十:黄埔市场倒挂状态 3、沪燃料油 图十一:期货与现货价格走势对比 本周沪燃料油在原油带动下小幅上扬。十月沪燃料油进入窄幅横向调整,主力合约在3000上下波动。新加坡及黄埔燃料油市场基本稳定,等待国际原油给出风向标。截止11月10日燃料油可交割货物量达112577吨,减59583吨;仓单39100吨,减11300吨。高于去年同期。 近期市场特点: 与新加坡市场相比,国内燃料油期货与现货仍处于正常偏低位置,这是国内燃料油抗跌的基本条件。 与现货相比,沪燃料油期货价格略高估。2日FU0701高于现货价格75点,正常状态是贴水-50点左右。从10月中旬开始,期货价格开始持续高于现货。 与原油相比,沪燃料油仍有些滞涨抗跌的状态,与原油的相关性也需恢复。从沪燃油与原油的比价线看,比价线值在48.3附近波动。因此可能需要一定的势差才能拉动燃料油。 对沪燃料油后市的看法: 燃料油期货与现货、国内与国外之间处于相对均衡状态,等待国际原油给出风向标。 沪燃料油调整已逾一个月,调整阶段末期酝酿机会,3月合约应关注2950—3150盘整区间的突破。 对第四季度燃料油走势仍难以看好。基本面略有改善迹象,但总体偏空。 图十二:沪燃料油与原油的走势对比 三、后市展望 1、NYMEX原油的统计预期 对NYMEX原油十五年的历史统计结果显示, 11月国际原油的上涨概率是33.33%。是较好的做空阶段。 2、中期重要影响因素的前瞻分析 成品油定价机制的改革:国家能源局官员本月初表示,今年年底暂时不会放开国内成品油定价。目前国际原油价格下跌幅度超过8%,若保持三个月,将触发国内成品油降价机制。但是否降价,要由发改委全面评估。5月24日中国发改委将成品油(汽油及柴油)每吨涨价500元。 3月26日发改委曾出台调价方案,汽车和柴油出厂价每吨分别提高300元人民币及200元,零售基准价上调250元及150。 人民币升值:根据央行货币委员会专家估计,07年人民币升值的趋势会比较明显,幅度会增大。目前累计升幅较改革前达到4.40%。若今年持续升值达到5%,则对国内燃料油总体有150点空间,未来仍有70点空间。但因国内进口商缺乏定价权,估计这部分利润空间大都被国外商品涨价所抵消。其效果即是,人民币持续升值推动国外商品涨价,进而推动进口商品涨价。 广东LNG(液化天然气)的替代需求:本年度LNG对燃料油的替代效应不会太大。6月中旬,广东已启用第一座进口液化天然气(LNG)接受终端,LNG一期工程正式投产,一期工程设计规模370万吨/年,广东电厂部分用量为205万吨/年。一期工程替代不了燃油电厂,新增电力远远不能满足市场需求,远景二期工程因气源不能落实,前景不容乐观。广东燃油电厂装机容量在400万千瓦以上,以广东省05年总装机容量3200万千瓦计,比重10%强。作为燃料油需求最大的电厂,占总需求量的70%以上。 3、沪燃料油趋势预测要点 以下结论,仅供参考: 新加坡燃料油库存大幅增加至历史高位,反映出目前仍存在供应过剩的局面。对燃料油价格上涨不利。 沪燃料油调整已逾一个月,调整阶段末期酝酿机会,3月合约应关注2950—3150盘整区间的突破。等待国际原油给出风向标。 中大期货 晓理

【发表评论】

|

不支持Flash

不支持Flash

|

|||||||||||||||||||