|

|

|

|

|

受国储抛糖压制的影响 糖市多方追涨略显踟蹰(2)http://www.sina.com.cn 2006年09月21日 01:29 中大期货

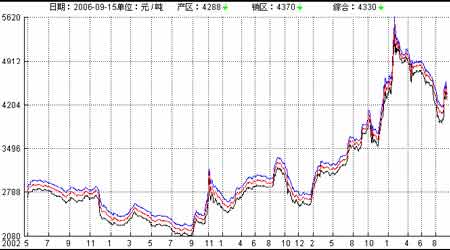

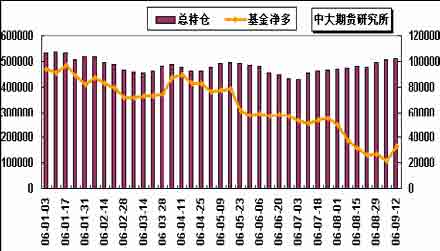

2.2.国内现货市场 国内糖市本周总体冲高回落。其中: 产区:广西糖市先扬后抑。周一报价还坚持在4400-4450元/吨,但成交已不如上周活跃,市场在观望中等待;周二随着国储糖竞拍的影响,糖价开始缓慢回落,临近周末落至4300 元/吨,跌幅100 元左右,市场反映冷清。云南方面,本周昆明、甸尾糖价都有小幅下调,昆明周跌幅达50元,以销量成交为主,甸尾周跌幅只有20元,成交量不大; 销区:由于各地糖源分布不均衡,销区各地价格本周下调幅度各有不同。华南地区跌幅在50~150 元/吨不等。华东地区周一在产地糖价上涨的影响下,各地价格再度大幅上涨100-200 元,半数销地站上4700 一线。周二国储糖拍卖,华东报价在此影响下开始缓慢下行,市场成交比较清淡。周五时华东总体价格已经比周一回落了100元左右,销量难升。北方销区糖价本周走势不一,除个别地区持稳外,其余大多数地区涨跌互现,涨跌幅均在50元以上。 注:产区报价-黑线;销区报价-蓝线;综合均价-红线。 图6.国内各地糖价综合指数走势图 2.3.国际原油市场 我们观察长期走势,通常认为原糖的能源属性令该品种与原油期价存在一定联动关系。 不过,近期市场出现了油价接近历史新高而糖价却反身下行至今年1 月份以来低点的异常现象。 我们认为这与全球食糖供应增加有关。以主产区巴西为例,中南部自5 月以来至今收榨过半,预计食糖供应将增至2550 万吨,全球其他产区亦出现新榨季扩种增产的趋势。在此预期下,国际糖价上方压力加大,从而弱化了油—酒精—糖这一联动关系。 图7.NYBOT#11原糖连续收盘价与NYMEX原油期货连续收盘价对比 2.4.NYBOT#11原糖基金持仓 根据CFTC 报告,截止9 月12日(周二),基金净多单较上周增加11230手至32835手。综合分析基金长期持仓情况,我们认为,基金连续减持多单后,总持仓较近四个月而言已回落至相对低位水准。10 月合约将于29 日摘牌,因此近日基金换约交易活跃,持仓有所增加。不过考虑到今后四个月内主产国巴西仍有大量新糖上市,因此按照其操作惯例,反复地套利进出应是其操作主要思路。 图8.CFTC#11原糖总持仓与基金净多持仓比较

2.5.SRB 拍卖 本周国储年内第十次竞卖经过周二封盘停拍之后,于周三续拍结束。最高报价为4330元,最低报价为3810元,拍卖整体平均价为3965.47 元/吨,成交金额5.81亿元。本次拍卖再创年内拍卖成交均价最低纪录。各地现货市场报价自周二拍卖开始出现不同程度下调。 19 日(下周二)国储还将继续拍糖13.9 万吨,包括8 月15 日暂缓竞卖的国家储备糖和第12、13 船进口古巴糖。竞拍底价仍为3800元/吨。 目前业界对于国储抛糖的行为有一种普遍的理解是――利空出尽,后期将转而利多糖市。我们的观点是:产区9 月初尚有约67 万吨库存和北方产区10月内可能上市的17 万吨左右甜菜糖,加之9月抛售储备糖28.6万吨,共计逾110 万吨食糖将在今后两个月内密集投放市场,且其中大部在原则上须在新榨季开始之前得以消化。随着今后两个月食糖消费趋淡,短期上行压力仍在。但相较于7 月底已经大大减轻,毕竟8月单月销糖量达到100.65万吨,创历年8 月份销糖量新高,进而缓解了后期销售压力是不容争辩的事实。 表1.2005/2006榨季中国国储糖拍卖情况汇总

3.结论: 3.1 国际 综合美盘情况,我们的结论如下: a.今后两个月各主产国相继进入新榨季,全球范围内糖料作物产量预估增长,美盘基本面总体偏弱; b.10 月合约期价继上周之后,本周再度反弹至12.50美分/磅附近遭遇投机卖盘打压。由于该合约将于9 月29 日期满摘牌,基金方面积极退出该合约,同时在10/3月期约之间频繁进行差价套利,尽管目前从技术上看,在脱离前期底部之后,短线反弹几率加大,但在基本面得到明显改善之前,10 月期价12 美分/磅缺口一线的支撑力度仍有待进一步确认。 3.2 国内 综合国内情况我们的结论如下: a.下周二(19日)国储继续抛糖13.9万吨,加之产区9 月初尚有约67 万吨库存和北方产区10月内可能上市的17 万吨左右甜菜糖,共计逾110万吨食糖将在今后两个月内密集投放市场,且其中大部在原则上须在新榨季开始之前得以消化。随着今后两个月食糖消费趋淡,短期基本面偏弱; b.对于主力SR703 而言,期价回落至3300~3500元/吨区间之后,多空双方纷纷减仓,期价触底回弹。受国储抛糖影响,多方追涨略显踟蹰。我们认为,在底部得到确认之前,短期行情仍将保持宽幅振荡特征。因此建议投资者不宜盲目追涨杀跌,保持短线 思路为宜。 ★ 近期关注重点: 国际: 1. 巴西产区06/07榨季进展; 2. 国际原油等周边商品期货及CRB指数走势; 3. 基金期货/期权持仓变化。 国内: 1. 主产区作物生长状况; 2. 各地区临近双节购销情况。; 3. SRB19日竞拍。 附:进口原糖加工白砂糖成本计算 1.进口原糖加工成白砂糖成本计算方法: 原糖到岸价(税前)=离岸价+保险费+海运费+外贸代理费+银行手续费+利息+劳务 原糖到岸价(税后)=税前到岸价+关税+增值税 白糖成本价=(税后到岸价+接货加工精炼包装费)/0.92 2.说明: (1)FOB(离岸价) =(原糖价+升水)×重量单位换算值×旋光度增值 其中22.046 为重量单位换算;1.03 为旋光度增值[7-10 月的货物取值为1.03]。 (2)保险费 =(离岸价+运费)×保险费率。 其中0.004616为保险费率,1.01为外贸代理费率;1.00125为银行手续费率,1.15 海关税率,运费为16美元/吨,1.17为增值税率。 (3)接货加工精炼包装费设为280 元/吨;原糖加工成白砂糖出糖率为92%;许可证费以及利息等其他不可预见费用忽略不计。 3.计算结果: 以NYBOT#11原糖10月合约9月15 日收盘价12.44美分/磅为准,升贴水取1 美分/磅,人民币兑美元汇率取8.00 元/美元。 由此,计算加工成本约为4126.86元/吨。 * 以上计算仅供参考 * 中大期货 玲珑

【发表评论】

|

|||||||||||||||||