不支持Flash

|

|

|

|

|

短周期内现货紧张等因素对铜价的支撑作用显著(2)http://www.sina.com.cn 2006年09月14日 00:52 中大期货

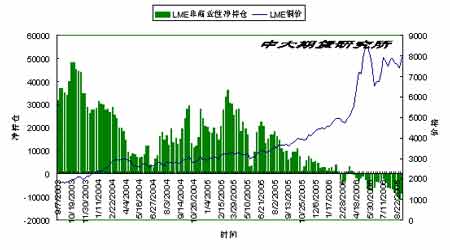

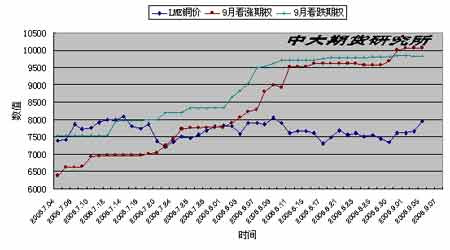

2. 期货期权持仓结构及变化 最新公布一期的CFTC持仓报告内容显示,CFTC整体持仓规模较上周没有明显变化,其中非商业性部分本周大幅增加其手中的多头部位,且空头部位出现明显的减少;此外,商业性方面本周小幅减持多头部位并明显增持其空头部位,和进的对峙有所再次加强,目前基金整体继续保持净空局面,但净空额度较上周有所缩减。 就LME期权方面及持仓分布来看,从近期9月期权持仓和成交量情况来看,看涨期权及看跌期权的成交略有活跃,其中9月邻近宣布时与期权相关的买盘推动力量显现,且10月期权看涨期权有所增加。 图5.CFTC基金净持仓结构与铜价走势对比

图6.LME铜价及期权持仓变化

整体上看,中长期货期权持仓结构截止目前继续呈现中性偏空格局,支持本周期价出现上涨的主要力量来自于非商业性方面的多头部位的明显增持及空头部位的减少,此外商业性方面的空头部位的增加显示其与基金的对峙有所加强,这给后市市场继续上冲带来一定的压力。从近期表现及前期期权持仓结构所带来的提示来看,市场再次对8160美圆附近位置发起挑战,后市此位置附近的得失将是决定铜价能否继续走强的关键指标。 三、相关基本面动态 1. FED褐皮书:7、8月间美国经济活动整体继续增长 美国联邦储备理事会(FED)称,7月中期至8月晚些时候,美国经济活动整体来看继续增长,但12个地区中有五个地区报告称经济增长放缓,住宅建设松懈下来且能源成本上升. FED在综述经济状况的褐皮书中称,波士顿、纽约、费城、堪萨斯城和达拉斯联邦储备银行均报告称增长率下降,但其余七个地区则表示,自7月26日发布上次报告以来,其经济活动的步伐变化不大. FED称,能源、金属及其它商品的价格普遍上涨,但这种局面似乎并未引发更为广泛的消费物价上涨. “能源及某些商品价格普遍上涨的情况自上次报告以来一直在持续,尽管大体来看似乎并未波及到消费成品,”FED称. 本次报告由纽约FED根据8月28日或此前收集的数据整理而成.。 2. Escondida铜矿罢工工人周六复工 一周内生产将恢复 智利Escondida铜矿公司和工会人士表示,该铜矿工人将在周六复工,一周内生产将100%恢复。 这次持续了25天的罢工是在周四晚间结束的,工会和铜矿管理处达成了新的为期40个月的劳资合同。 工会秘书长Pedro Marin表示,工人计划在周六上午重新回到工作岗位。 Escondida铜矿发言人Pedro Correa说:“产量回到正常水平取决于该铜矿运作的恢复程度,我们预计一周内生产将恢复正常。” 通常情况下,该铜矿每天的铜产量大约在3,500吨,上半年该铜矿净利润达到29亿美圆。 Correa表示,该铜矿去年生产大约127万吨铜的加工厂将在24-48小时内恢复正常水平。 双方新合同规定,工资提升5%,同时公司发放一相当于1.7万美圆的特殊奖金。 3. 罢工及塌方预计不会给智利今年铜产量造成太大影响 智利一政府官员表示,智利最大的铜矿长达25天的罢工以及另一主要铜矿发生的塌方事件预计对智利2006年铜产量的影响不大。 智利铜业委员会(Cochilco)副主席Eduardo Titelman表示,他依然维持今年的产量前景,虽然对供应中断的完全调研还没有作出。 预计2007年钼产量将在3.75万吨左右,低于今年4.24万吨的产量目标。预计2006年铜产量依然持平,接近540万吨左右,2007年产量将上升至560万吨左右。 世界最大的铜矿智利Escondida铜矿近来发生了为期25天的铜矿工人罢工,目前罢工已经结束。同时智利国有铜业公司(Codelco)下属的Chuquicamata铜矿发生了塌方事件,给产量造成了一定的影响。 7月31日智利铜业委员会(Cochilco)上调2006年铜平均价格预期至3.00美圆/磅,之前的预期在2.60-2.64美圆/磅,因库存处于低位和全球需求增长。 2007年铜平均价格预计在2.80美圆/磅左右。 4. IMF:金属价格料回落 新矿产出提高供给 国际货币基金会(IMF)表示,随著新矿产出提高供给,假以时日全球金属价格料较目前高点回落. IMF首席经济学家拉詹在记者会上表示:“但鉴于供给紧张,除非严重失真,目前金属市场的价格还算公平.就基本金属的中期来看,我们认为通过加大投资,供给将增加,预期供需将平衡...价格会下滑.”,自2002年以来金属价格实质上涨了180%,远高于油价增幅. IMF称,通过对最主要的铜和铝市场的分析表明,价格超过可持续水准.铝价和铜价最基本的价格,到2010年前应分别下滑35%和57%. IMF称,期货市场亦预期未来五年多数基本金属的价格将逐步下滑. IMF指,全球需求,尤其是来自中国的需求推动了金属价格上涨.中国在全球消费增幅中占到50%. 展望未来,IMF称,新兴市场快速增长的工业产出,营建活动,以及基础设施建设,从中期来看持续的需求势头不会减弱. 就中国的经济来看,更多的房屋建设,更多的汽车,以及更多的耐用商品,将使得中国需求更多的原材料.如果中国国内需求上升,会对金属有更多需求.” 四、结论和操作建议: 中期意义上传统基本面及相关交易侧面因素对铜价支持作用继续偏弱,但是短周期内现货紧张及消费旺季来临等因素对铜价的支撑作用显著,恐怕会带来更多的动荡性,整体来看,目前高位震荡格局继续保持,从图表面上来看,目前市场面对8160美元附近阻挡的压制,此位置得失是其短期内强弱的分水岭。 中大期货研究所 孙炜

【发表评论】

|

|||||||||||||||||