不支持Flash

|

|

|

|

|

国内现货价格保持坚挺 郑棉以震荡缓慢走高为主(3)http://www.sina.com.cn 2006年09月11日 00:43 大陆期货

农业部:7月棉花长势良好 进口依然强劲 近日,农业部市场与经济信息发言人发布2006年7月棉花市场监测信息。具体情况如下: 一、棉花长势良好,预计总产比上年增长5.3% 中国棉花协会、全国供销总社发布消息称,今年我国棉花春播面积比去年增加了6.56%,棉花总面积超过了8000万亩。目前长势整体较好,只要9、10月份不出现大的自然灾害,总产预计在去年570万吨的水平上增加5.3%。 二、进口依然强劲 6月棉花进口依然强劲,据海关总署统计,当月进口棉花38.07万吨,虽较5月份的进口量减少8.3万吨,但比去年同期的20.6万吨增加17.5万吨,增幅达85%。2005年9月-2006年6月,我国累计进口棉花346.5万吨,同比增加247.6万吨,增幅达250%。2006年1-6月,我国累计进口棉花245万吨,累计进口金额32.9亿美元,分别比去年同期增长了238%和286%。 6月份,进口棉花以一般贸易方式为主,为21.5万吨,占进口总量的56%。主要来源是美国、印度和澳大利亚等国家,其中美棉占进口总量的57%。 三、纺织工业快速发展,棉纱产量再创新高 6月份我国纺纱量创历史最高纪录。据国家统计局最新统计数据,6月纺纱量达到156.53万吨,环比增加19.98万吨,增幅达14.6%;同比增加32.96万吨,增幅为26.67%。2005年9月-2006年6月,我国累计纺纱量达1298.42万吨,同比增加269万吨,增幅26.1%。 四、2005/06年度国际棉花总产下降,出口总量剧增 国际棉花咨询委员会(ICAC)7月报告中分析,2005/06年度全球棉花面积约为5.13亿(51300万)亩,比上年略有下降;单产为48公斤/亩,属于历史第二高水平;总产量为2480万吨,同比减少6%;消费总量为2490万吨,略高于产量;出口约930万吨,同比增加20%,主要是中国需求上升所致。ICAC还认为,美国棉花出口补贴取消后对美棉出口影响不会很大。在补贴取消前的几周里,棉商抓住最后的机会获得补贴,美棉出运速度还将保持高位。 预计2006/07年度全球棉花产量仍将稳定在2480万吨,与2005/06年度相比变化不大;而全球棉花消费总量将创历史新高,预计将达到2580万吨,同比增加3%;全球棉花期末库存将减少100万吨,降低到990万吨。同月,美国农业部(USDA)分析认为,2005/06年度全球棉花产量2484.8万吨,消费2542.2万吨,期末库存1154.2万吨;2006/07年度全球棉花产量2489.9万吨,消费2650.9万吨。 中棉所:2006年中期棉花产需形势述评 一、2006/07年度我国棉花产业形势预测 从目前国内棉花生产和市场情况来看,预计2006/07年度中国棉花产业将呈现需求持续增加,面积温和扩大;价格适位稳定,进口大幅增长;市场转向理性的一个态势,中国棉花生产景气指数(以下简称CCPPI)继续走高,将在330-370之间波动。 1、棉花需求持续增加。 2006年上半年中国棉纱产量保持高速增长态势,1-6月棉纱产量累计773.8万吨,比去年同期增19.2%;布202.5亿米,同比增15.3%。分析认为,需求增长的最主要原因是中国纺织品出口的强势增长,上半年纺织服装出口626.6亿美元,同比增24.4%,其中纺织品出口229.4美元,同比增19.2%;服装出口396.6亿美元,同比增27.5%。同时,内需增加也是动力之一。 受宏观调控等多因素的影响,预计下半年纺纱增量会有所放慢,但全年增幅仍将保持两位数,预计纱产量将突破1500万吨水平,需棉将达到1050万吨。 2、植棉面积温和扩大。据监测,今年棉花种植面积8095万亩,同比增长6.7% 。其中春播面积7841万亩,同比增长3.3%,较2005/06年度的7590万亩增250万亩;麦后棉(指小麦收获后移栽或直播短季棉以及移栽中早熟春棉品种)达到255万亩。两项合计8095万亩,净增505万亩。 3、进口棉数量大幅增加。1—6月中国棉花进口量245.2万吨,同比增1.99倍,已接近去年全年257万吨的水平。预计下半年进口量将减少,全年进口总量能达到400万吨。 4、国内外价格稳步走低。中国棉花价格指数(CC Index)稳步走低,从1月份的14289元/吨下跌到7月份的13951元/吨,下跌338元/吨,跌幅2.3%。 Cotlook A指数在波动中走低,从1月份的59.1美分/磅下跌到7月份的56.65美分/磅,下跌2.45美分/磅,跌幅达4.1%。 二、2006/07年度棉花产量展望 (一)前期开局不利,中期转化加快,整体利弊并存 1、前期长势差,中期较快转好。2006年度棉花生产开局不利,5月全国CCGI为75,真叶数2.1片/株,苗情比去年同期差了两成半,因灾重播和补种面积达到数百万亩,苗情为近4年以来最差的一年。6月全国CCGI为93,真叶数9.3片/株,苗情比去年同期差一成。整体上苗情有所好转,生长加快。7月全国CCGI 为100,单株果节数25.2个,与去年同期持平。 从6月中旬到7月中旬,长江大部和南疆大部分地区天气利于棉花生产,苗情继续好转,生长加快,特别是长江中游与华北局部长势较好。 2、前期天气很不利,中期逐渐好转。一是春寒,虽然今年春早,但春寒严重,4月中旬低温寒潮持续一周,5月上旬遭遇低温冻害、高湿与大风持续10多天,导致重播面积大,补种面积大,死苗面积大,迟发弱苗面积大。二是夏凉,除长江以外,西北、黄河和特早熟棉区气温普遍偏低,以致在弱苗基础上,营养生长偏旺,生殖生长明显偏弱。 3、前中期成灾(绝收)面积明显少于去年同期,病虫害中重度发生。一是棉田受灾面积大,分布广,但成灾和绝收面积明显少于去年同期和常年。至7月底,全国棉田受害面积达到6074万亩(次),占播种面积的75%,重于去年和常年30个百分点。然而全国棉花成灾面积203万亩(次),明显少于去年同期,其中因暴雨、洪涝导致绝收面积60万亩,轻于去年和常年一半以上。二是病虫害中重度发生,其中苗病最重,“两萎病”发生轻,西北与华北棉铃虫发生偏重。 4、全国及各地差异甚大。一是春季遭遇低温冻害,死苗多,各棉区普遍缺苗,全国收获密度比去年减少7.3%,其中西北和华北减幅最大,达到17%。二是受6月“艾云妮”台风影响,沿海与黄淮平原大部长势较差且很晚,西北遭遇强春寒影响,早发与晚发棉田相差一月有余。 (二)棉花产量形势展望 1、总产有望增加。CCGI 4—7月平均为90,表明前中期棉花长势差于去年一成,这是CCGI对收获密度降低产生的明显反应,全国棉花收获密度降低可从增加铃数得到一些补偿,但不能完全补偿,如果中后期天气正常,预计单产减3%达到73公斤/亩上下,按照播种面积8095万亩计算,总产 590万吨,较去年增长20万吨,增幅3.5%。 2、成熟性整体偏晚。由于苗情整体偏晚,且早晚相差很大,早发田预计吐絮时间将提早到8月中旬,迟发棉花吐絮推后到9月中旬,相差一月有余。 3.、棉花后期生长情况关键看天气。2006/07年度棉花单产的变动、收获时间的早晚、品质好坏,关键看后期天气情况。首先是重大灾害天气,主要是指台风,它导致受灾和绝收面积的增加。据中央气象台预报,今年8月将有2-3个台风登陆,结果还难以预料。其次是气温,低温早临对西北尤其是北疆的影响最大。第三是秋季天气。若秋高气爽,阳光普照,则吐絮早,收获早,烂铃少,纤维洁白,品质好;相反,若秋雨连绵,雨日多,雨量大,则烂铃增加,吐絮推迟。 三、新棉价格展望 1、技术层面不支持棉价下跌,从产销平衡、市场需求、油价持续高位上涨、滑准税税基提高7.1%以及美棉取消出口补贴等技术层面来看,都不支持新棉价格下降,价格可能会呈现一个平稳态势,根据目前期货价格估算,预计新棉开秤价在13000元/吨以上。 2、生产成本增加不支持棉价下跌。据项目组监测,今年棉花生产物资和佣工费用呈双上涨的趋势。从生产资料投入来看,内地和新疆地方棉田增39.6元/亩上下,增幅9.5%;兵团和承包大户的棉田增52元/亩,增幅9.9%。主要原因是柴油、灌溉水费和机械作业上涨,而且由于西北重播和补种的面积大,生产资料成本重播一次增70元/亩,补种一次增40元/亩上下,这都增加了生产资料的投入。从雇工支出来看,上半年雇工支出172.2元/亩,比去年同期增21.1元/亩,增13.9%,其原因是家庭植棉规模的扩大与雇工单价的提高。 3、棉农期望新棉价格有所上涨。据项目组现场问卷调查结果,关于新籽棉售价,92.6%的棉农期望在5.6元/公斤以上,按衣分36%,棉籽1.4元/公斤,籽棉5.6元/公斤折算,皮棉价格在13000元/吨左右,加上加工费和利润1000-1200元/吨,交易价14000-14200元/吨。如以中籼稻每50公斤72元作为比价,长江的粮棉比价1:12,比较合理。 4、棉花价格的走向关键还要看宏观调控。宏观调控将对新棉价格走势产生至关重要的影响,首先配额是否追加及时间的早晚对国内棉价有直接影响,鉴于新棉开秤临近,当前国家正考虑出台消化新疆棉花九十多万吨的积压问题,拟采用增发配额与购买挂钩的办法,即“一帮一”,并给予贷款支持。其次银根的松紧对棉花价格也会有重要影响,如果下半年国家采取适度“收缩银根”的政策,作为国家重点调控对象的纺织业将会受到重要影响,这种影响将会传递到产业链的各环节,并最终影响棉花价格。 四、2006/07年度全球棉花生产、消费和价格走向 美国农业部(USDA)7月预测2006/07年度总产2489万吨,与上年度持平或微增;消费2605万吨,增109万吨,增9.7%;棉花贸易增长,进口956万吨,增3万吨,增0.3%;出口945.3万吨,增2万吨,增0.3%;期末库存1033万吨,减121万吨,减10.5%。 国际棉花咨询委员会(ICAC)7月预测2006/07年度全球面积3480万公顷,减200万公顷,减幅5.5%;预测单产689公斤/公顷,总产2400万吨,减240万吨;消费增55万吨,为2380万吨。 美国棉花生产报告:苗情继续变差 8月28日,美国农业部的棉花生产报告显示,截至8月27日,美国棉花吐絮率为29%,较去年同期多10%,较过去5年平均值多4%(表1);美国棉花生长状况达到优级的占7%,较去年同期减少7%(表2),生长状况为差和最差的占37%,较前周增加1%,较去年同期增加27%。 USDA 8月份月报:美棉产量基本没变 全球库存小幅增加 美国农业部(USDA)8月份全球产销存预测显示,美国2006/07年度棉花产量为444万吨,大大高于市场预期,全球期末库存环比小幅增加。 美国 2006/07年度美棉期初库存、产量、出口量和期末库存均有所调减。其中,美棉期初库存调减了13万吨;根据实地调研推测的美棉产量为444万吨,仅比7月份预测低2万多吨;美国国内消费量没有变化;由于美棉供应量减少、其他品种竞争激烈,因此美棉出口量环比调减2%;美棉期末库存调减至102.3万吨,环比调减4.35万吨。 全球 由于印度和希腊棉花产量调增,因此2006/07年度全球棉花期末库存环比增加。美国和印度的期初库存有所调减,但中国、澳大利亚、墨西哥和巴基斯坦的库存环比调增,以上变化主要是根据2005/06年度全球棉花贸易做出的修正。此次调整导致2006/07年度全球期初库存减少了11万吨。同时,由于印度季风雨有望促进棉花增产,因此印度2006/07年度棉花产量调增了22万吨。全球棉花消费量和贸易量基本没有变化,美棉出口量的减少几乎被印度和希腊出口量的增加所抵消,全球期末库存环比调增了2%。 此外,2005/06年度美棉出口量为382万吨,环比调增12万吨。 2006年8月USDA全球产销存预测(2006/07年度) 单位:万吨

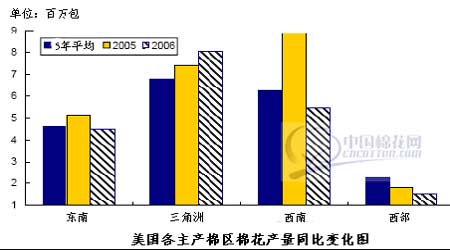

USDA:美棉需求旺盛 库存大幅下降 根据USDA 8月份预测,美国棉花需求量为472.5万吨,环比调减8.7万吨,美棉出口减少是美棉需求减少的主要原因。美棉出口预计为352.7万吨,依然是美棉消费的基石。 2006/07年度,尽管美国以外地区的棉花消费增加,但由于其他地区的产量预计同比增长5%,因此对美棉的进口也会减少。 虽然美棉出口预期有所下调,但全球对美棉的需求依然旺盛,美棉仍占全球出口总量的37%。新年度,随着美国棉纺织品和服装进口持续快速增加,美国工厂用棉量将继续减少,美国国内纺织业将继续洗牌。 根据预测,美棉期末库存下降到102.3万吨,比期初库存少26万吨,为近三年最低水平。美国库存消费比为22%,也是近三年最低。 2005/06年度,美国棉花出口量调增12万吨,为382万吨,美棉的需求总量增加到512万吨,为历史最高纪录。美国棉花期末库存为128.5万吨,同比增加8.9万吨,库存消费比为25%。 USDA:美棉产量预测详解 根据美国农业部8月份预测,2006/07年度美棉产量为444.8万吨,同比减少75.3万吨,美国西南地区的不利天气是产量下调的主要原因。同时,美国西南地区的荒地比例也达到16%,为近60年来最高。美国陆地棉产量为424.6万吨,同比减少16%,长绒棉产量49.4万吨,同比增加5.7万吨。过去20年里,美国农业部8月份预测有11次低于最终产量,有9次高于最终产量。 具体看,今年美国四大主产棉区中有三个地区的陆地棉产量同比减少,只有三角洲地区产量增加,预计达到174万吨。该地区增产的原因是植棉面积创近五年新高,平均单产高于预期。相比之下,美国西南地区的持续干旱导致荒地比例接近1400万亩。西南地区的陆地棉产量预计为120万吨,同比减少74万吨;东南地区虽然植棉面积扩大,但由于平均单产偏低,因此产量预计下降,低于近五年平均值;美国西部地区陆地棉单产预计下降,植棉面积为近60年最低水平,产量预计只有33万吨左右。 长绒棉方面,今年美国长绒棉产量同比将大幅增加,加州仍是长绒棉最主要产区,占美国长绒棉产量的90%。今年美国长绒棉播种总面积创历史新高,平均单产预计为历史第三高。 2006/07年度,尽管美国以外地区的棉花消费增加,但由于其他地区的产量预计同比增长5%,因此对美棉的进口也会减少。 虽然美棉出口预期有所下调,但全球对美棉的需求依然旺盛,美棉仍占全球出口总量的37%。新年度,随着美国棉纺织品和服装进口持续快速增加,美国工厂用棉量将继续减少,美国国内纺织业将继续洗牌。 根据预测,美棉期末库存下降到102.3万吨,比期初库存少26万吨,为近三年最低水平。美国库存消费比为22%,也是近三年最低。 2005/06年度,美国棉花出口量调增12万吨,为382万吨,美棉的需求总量增加到512万吨,为历史最高纪录。美国棉花期末库存为128.5万吨,同比增加8.9万吨,库存消费比为25%。 USDA:美棉产量预测详解 根据美国农业部8月份预测,2006/07年度美棉产量为444.8万吨,同比减少75.3万吨,美国西南地区的不利天气是产量下调的主要原因。同时,美国西南地区的荒地比例也达到16%,为近60年来最高。美国陆地棉产量为424.6万吨,同比减少16%,长绒棉产量49.4万吨,同比增加5.7万吨。过去20年里,美国农业部8月份预测有11次低于最终产量,有9次高于最终产量。 具体看,今年美国四大主产棉区中有三个地区的陆地棉产量同比减少,只有三角洲地区产量增加,预计达到174万吨。该地区增产的原因是植棉面积创近五年新高,平均单产高于预期。相比之下,美国西南地区的持续干旱导致荒地比例接近1400万亩。西南地区的陆地棉产量预计为120万吨,同比减少74万吨;东南地区虽然植棉面积扩大,但由于平均单产偏低,因此产量预计下降,低于近五年平均值;美国西部地区陆地棉单产预计下降,植棉面积为近60年最低水平,产量预计只有33万吨左右。 长绒棉方面,今年美国长绒棉产量同比将大幅增加,加州仍是长绒棉最主要产区,占美国长绒棉产量的90%。今年美国长绒棉播种总面积创历史新高,平均单产预计为历史第三高。 根据USDA 8月份预测,2006/07年度美国棉花播种总面积为9294.7万亩,收获面积只有7776万亩,同比减少607万亩,全美平均单产预计为57.1公斤/亩(按收获面积计算),与近四年平均值基本持平。 9月份棉花走势展望 美国农业部经济研究部(USDA ERS)分析认为,USDA 8月份的预测显示,2006/07年度全球产量从2005/06年度的2484.8万吨增加到2516.7万吨,但全球消费量继续超过产量,达到2649.6万吨,产需缺口为132.9万吨,因此,全球期末库存连续第二年下降。 对于即将到来的06/07棉花年度,棉价预期高于05/06年度水平,而价格的走高很可能出现在06年新棉上市之后。 技术图形上看,美棉12月主力合约在9月间仍将大致保持在54美分以上震荡整理的走势,并可能于支撑中缓步走高。 另外,目前美棉减产基本成为定局,而另一大棉产国——印度在8月间遭受暴雨洪水侵袭,棉花产量及品质令人担忧,这些在短期内都会对期棉价格形成支撑作用,长期的效应更可能造成棉花全球贸易量减少,从而推动棉价在下一年度的走高。 图.美棉12月合约周K线 反观国内市场,形势有所异样。郑棉期货近期明显的特点在于——近月合约受到现货价格支撑能够维持在14000元上方,而远月价格则受到对于新棉上市价格及形势预期的影响走低。 新棉即将上市,新棉采购市场初期的购销形势及价格,都注定了9月份将成为棉花市场不平静的一个月。一方面农发行贷款及相关政策的出台已经昭示了政府已经做好准备,预防如05年新棉上市后被快速炒高棉价的现象再度发生;但另一方面就新棉上市之初已经参与销售的部分地区报价来看,明显高于农发行的“贷款基准价”,并且后期价格回落的可能性不大,采购商也做好了应付农发行贷款“警戒线”的对策。因此,9月的棉市注定是一场“压制与反压制”的搏斗。 首先,我们不能忽视“政策性指导”对于新棉上市价格的影响,预期9月棉价会如去年般大涨的可能性甚小,此外期货市场上受预期影响,远月合约价格依然将承受一定的压力。 其次,目前一直保持坚挺的现货价格也告诉我们,新棉上市的价格不会低。预计新棉标准3级的价格将至少处于13500元以上,如购销进度顺畅,价格可能位于14000元左右,这也就意味着,现货价格在9月间将至少保持目前8月的水平,并期待小幅的上涨。 郑州棉花期货市场上,我们认为9月将在较为稳定的价格水平上运行,基本维持在14000元附近,总体走势也以震荡缓慢走高为主。 大陆期货 韩兖

【发表评论】

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||