新浪财经讯 12月28日消息,超过百万亿规模的资产管理市场,将于2018年1月1日期正式开征资管产品增值税。

此前不少机构人士认为,按照56号文,资管产品增值税的纳税人为产品管理人,但是由于产品管理人并没有享受产品的投资收益,后续很可能会通过合同的相关条款转嫁给投资者或者融资方。

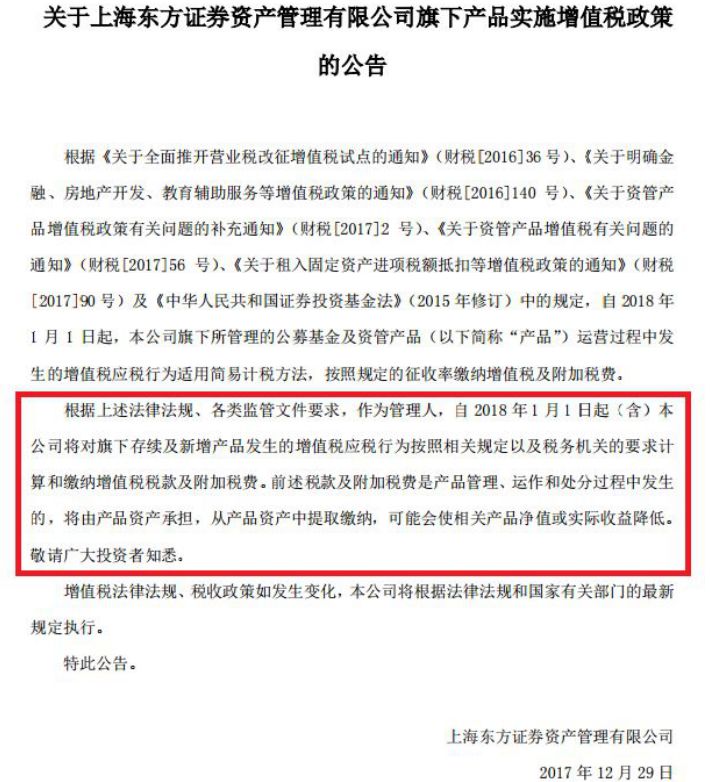

果不其然,12月28日晚间,东方证券资产管理公司率先发布公告称,明年起增值税及附加税费将从资管产品中提取缴纳,相关产品净值或将因此降低。

东证资管公告显示,自2018年1月1日起,公司旗下所管理的公募基金及资管产品运营过程中发生的增值税应税行为适用简易计税方法,按照规定的征收率缴纳增值税及附加税费,而这些税款是产品管理、运作和处分过程中发生的,将由产品资产承担,从产品资产中提取缴纳,可能会使相关产品净值或实际收益降低。

业内人士认为,类似公告将在公募基金、券商资管全行业蔓延开来。

不仅是公募市场,私募基金也开始发出公告告知投资者,基金财产投资的相关税收,由基金份额持有人承担。税款会从基金财产中予以扣除,可能导致基金资产净值和份额净值减少。

某券商托管部人士表示,140号文发布前,在原税法下对私募基金的收益并无明确纳税义务,140号文明确了产品的收益由管理人作为纳税义务人,即私募基金的收益需要征收增值税,这是最大的实质性变化,“收益征税会直接导致私募基金的盈利减少,收益下降,通过基金净值的形式传导至基金持有人,从而降低了基金持有人的投资收益。”

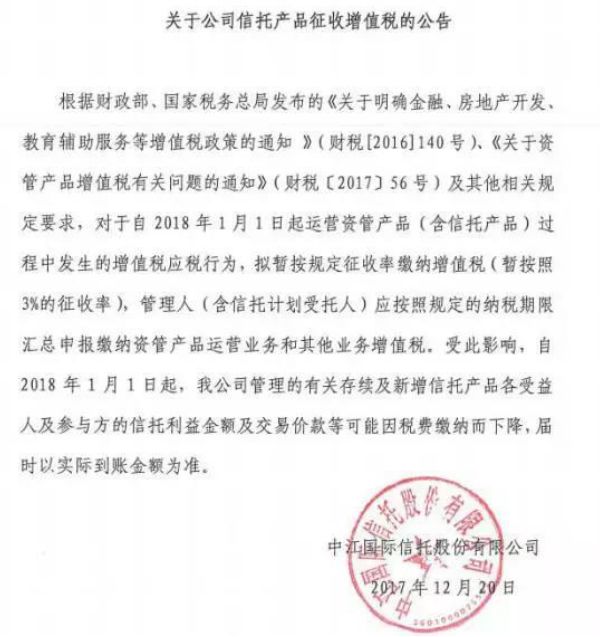

此前,还有信托公司公告告知投资者,相关收益可能会因税费缴纳而下降。

12月25日,中江信托在官网发布公告,“受56号文资管产品缴纳增值税影响,自2018年1月1日起,我公司管理的存续及新增信托产品各受益人及参与方的信托利益金额及交易价款等可能因税费缴纳而下降,届时以实际到账金额为准。”

“目前主要问题是存续信托项目由谁来交?信托公司自己肯定承担不了,所以尽量让投资者或融资方来承担,实在无法协商只能自己承担。”光大兴陇信托研究员袁吉伟对记者表示,“新业务会做好增值税的安排问题,税收这块成本还是挺高的,一般都会转嫁给融资方或投资者。”

不同产品税收存差异:公募基金有优势

多家券商研报显示,相较而言,公募基金更具有税收优势。银行、券商、保险自营机构根据底层资产缴纳6%的增值税,可抵扣进项税;公募基金和其他资管产品税率根据56号文的规定改为简易计税方法,按照3%的税率征收,进项税不可抵扣,因为金融产品的进项税抵扣很少,从可抵扣的6%变为简易计税办法下的3%,相比起来是降低了税率;此外,36号文给予了公募基金特殊的优惠,买卖债券和股票时的差价可以免征增值税,而其他资管类机构利息收入和买卖价差都需要缴纳增值税。

因此在现有增值税规定下,公募基金有明显的税收优势,未来可能会有更多的资金走定制基金的途径来避免征税;此外银行、券商、保险的自营机构目前仍是实行可抵扣的6%的征收率,将资金走通道业务或委外也可以实现避税效果,但同时也要考虑风险计提等监管成本。

资管行业将告别野蛮生长

海通证券债券研究团队认为,资管增值税开征及资管新规的实施,将有助于资管行业告别野蛮生长的时代。

过去几年,以银行理财为代表的资管产品爆发式发展,税收、监管等制度建设则相对较慢,一方面加速了行业规模的扩大,另一方面也导致监管套利、刚兑难破、风险积聚。在营业税时代,资管产品收益原应缴纳5%的营业税,但是由于资管产品的投资者复杂且分散,法规上也没有明确的扣缴义务人,实际操作中资管产品也就没有上缴营业税。营改增后,财政部和税务总局明确规定资管产品管理人为纳税主体,且增值税的缴纳需要穿透到底层资产,通道费率势必提高,监管套利难度加大。

资管新规后资管产品将打破刚兑,转型为净值型产品,而增值税的开征将提高资管产品运营成本,收益率趋降,整体而言,资管产品对于公众的吸引力将有所下降。

目前的增值税体系对保本型资管产品设置了更高的征税要求,相应提高了其成本;从政策目标来看,这对打破资管刚兑模式是有利的,有助于推动资产管理市场的健康发展。但增值税对于是否保本的认定,依赖于合同的描述,增值税的征收有可能导致更多的隐形保本问题。

资管行业“营改增”进程简要回顾

2016年12月21日,财政部和国家税务总局联合发布了《关于明确金融、房地产开发、教育辅助服务等增值税政策的通知》(财税[2016]140号)(以下简称“140号文”),资管行业“营改增”正式提上日程。“140号文”规定,本通知除第十七条规定的政策外,其他均自2016年5月1日起执行。此前已征的应予免征或不征的增值税,可抵减纳税人以后月份应缴纳的增值税。

但是,资管行业产品复杂,服务增值部分难以界定,又没有相关试点经验可资借鉴,模糊的框架性规定很难实施,“140号文”发布后发现实施难度较大。接着,2017年1月6日,财政部和国家税务总局联合发布了《关于资管产品增值税政策有关问题的补充通知》(下称《补充通知》),按照“140号文”第四条规定的“资管产品运营过程中发生的增值税应税行为,以资管产品管理人为增值税纳税人”问题补充通知如下:

2017年7月1日(含)以后,资管产品运营过程中发生的增值税应税行为,以资管产品管理人为增值税纳税人,按照现行规定缴纳增值税。

对资管产品在2017年7月1日前运营过程中发生的增值税应税行为,未缴纳增值税的,不再缴纳;已缴纳增值税的,已纳税额从资管产品管理人以后月份的增值税应纳税额中抵减。

《补充通知》实际上是一个紧急的过渡性安排。为进一步明确相关适用范围和征税细则,2017年6月30日,财政部联合税务总局发布了《关于资管产品增值税有关问题的通知》(财税〔2017〕56号)(以下简称“56号文”)。“56号文”规定,资管产品管理人(以下称管理人)运营资管产品过程中发生的增值税应税行为(以下称资管产品运营业务),暂适用简易计税方法,按照3%的征收率缴纳增值税。该通知自2018年1月1日起施行。资管行业“营改增”正式落地。

“营改增”之后,税怎么收?

我们研读了“140号文”、“56号文”以及其它的补充性规定,将此次实施的资管行业“营改增”相关细节归纳如下:

第一、应税主体。根据规定,应税主体为资产管理人,具体包括:银行、信托公司、公募基金管理公司及其子公司、证券公司及其子公司、期货公司及其子公司、私募基金管理人、保险资产管理公司、专业保险资产管理机构、养老保险公司。

第二、资管产品的界定。根据规定,资管产品是指:银行理财产品、资金信托(包括集合资金信托、单一资金信托)、财产权信托、公开募集证券投资基金、特定客户资产管理计划、集合资产管理计划、定向资产管理计划、私募投资基金、债权投资计划、股权投资计划、股债结合型投资计划、资产支持计划、组合类保险资产管理产品、养老保障管理产品。财政部和税务总局规定的其他资管产品管理人及资管产品。

德勤认为,在规范其所适用的资管产品范围时,56号文并没有区分资管产品的法律形式。目前市场上的大部分资管产品属于契约制产品,但对其中的私募投资基金而言,其法律形式除契约制以外,还包括合伙制、公司制。一般认为140号和56号文的出台主要是针对大部分契约制的资管产品;而对合伙制、公司制的私募投资基金而言,其增值税的适用规则在140号和56号文出台之前已经相对较为明晰。所以,此次56号文是否也适用于这两类私募投资基金,可能需要进一步澄清。

此外,考虑到资管行业的快速发展和产品的多样性,56号公告也规定了兜底条款,即56号文适用于“财政部和税务总局规定的其他资管产品管理人及资管产品”,为适用范围随着行业发展的进一步扩大埋下伏笔。

第三、适用税率。适用税率分为两部分,一部分是因提供资产管理服务收取的管理费等增值服务部分,根据“营改税”相关办法规定,银行证券等金融服务类企业增值税一般纳税人税率为6%。

另一部分是投资运营服务过程产生的增值部分。根据“56号文”规定,资管产品管理人(以下称管理人)运营资管产品过程中发生的增值税应税行为(以下称资管产品运营业务),暂适用简易计税方法,按照3%的征收率缴纳增值税。

第四、计税方法。我们归纳一共有两种:一般计税、简易计税。见《营业税改征增值税试点实施办法》第四章第一节第十七条:增值税的计税方法,包括一般计税方法和简易计税方法。

《办法》第四章第二节第二十一条对一般计税法的应纳税额规定如下:

一般计税方法的应纳税额,是指当期销项税额抵扣当期进项税额后的余额。应纳税额计算公式:

应纳税额=当期销项税额-当期进项税额

当期销项税额小于当期进项税额不足抵扣时,其不足部分可以结转下期继续抵扣。

《办法》第四章第三节第三十四条对一般计税法的应纳税额规定如下:

简易计税方法的应纳税额,是指按照销售额和增值税征收率计算的增值税额,不得抵扣进项税额。应纳税额计算公式:

应纳税额=销售额×征收率

其中,一般计税方法当中包含了差额计税方式,具体的规定可参见《办法》全文,此处不再进行深入解读。

第五、核算方式。“56号文”第三条规定:管理人应分别核算资管产品运营业务和其他业务的销售额和增值税应纳税额。未分别核算的,资管产品运营业务不得适用本通知第一条规定。也就是说,未分别核算的,运营资管产品过程中发生的增值税应税行为将不适用简易计税法,直接按照6%的税率缴纳。

哪些行为不用缴税?

根据“140号文”的规定,主要有以下两部分不用缴纳增值税:

《销售服务、无形资产、不动产注释》(财税〔2016〕36号)(以下简称《注释》)第一条第(五)项第1点所称“保本收益、报酬、资金占用费、补偿金”,是指合同中明确承诺到期本金可全部收回的投资收益。金融商品持有期间(含到期)取得的非保本的上述收益,不属于利息或利息性质的收入,不征收增值税。

纳税人购入基金、信托、理财产品等各类资产管理产品持有至到期,不属于《销售服务、无形资产、不动产注释》(财税〔2016〕36号)第一条第(五)项第4点所称的金融商品转让。该部分不用缴纳增值税。

《注释》所指的金融资产转让是指:转让外汇、有价证券、非货物期货和其他金融商品所有权的业务活动。其他金融商品转让包括基金、信托、理财产品等各类资产管理产品和各种金融衍生品的转让。

“营改增”之后,税怎么缴?

对于征税的情形“56号文”没有做新的安排。哪些要缴税那些不用缴税,我们梳理如下:

保本产品均需缴税,非保本产品持有至到期收益不需缴税,未持有至到期转让所得应缴税,分红不缴税。

但实际上在操作过程中并非如此简单。“根据要求,对每一只资管产品征税环节将穿透到底层投资标的,若投资标的构成为多种资产,则需对每个标的的缴税情况单独计算。”

德邦证券将资管计划投资标的分为六大类讨论,包括股票、债券、公募基金、同业、资管计划、非标。

先从资管产品角度出发,保本产品不论投资标的如何均需要缴税,目前各类资管产品中保本的仅银行保本理财、保本公募基金两项,其余资管产品均不承诺保本。

非保本产品中区分投资标的纳税情况为,非持有到期标的的转让价差中仅买断式债券买入返售和票据免税,其余均需征税。

持有到期标的部分免税,需要交税部分有企业债/公司债、股票质押式回购、非标、保本基金。

这里的非标可能包括,票据、信贷资产、信托贷款、委托债权、信用证、应收账款、各类受(收)益权、租赁债权等。

业内人士认为,该分析基于产品可以享受金融机构同业往来免税待遇,法规对此并没有明确。而且有些资产无法简单判断免税和应税,还是要基于一定条件。

进入【新浪财经股吧】讨论

责任编辑:白仲平