来源:微信公众号 新浪金融

作者:苏黎

这是《拜托了基金经理》的第二篇文章。

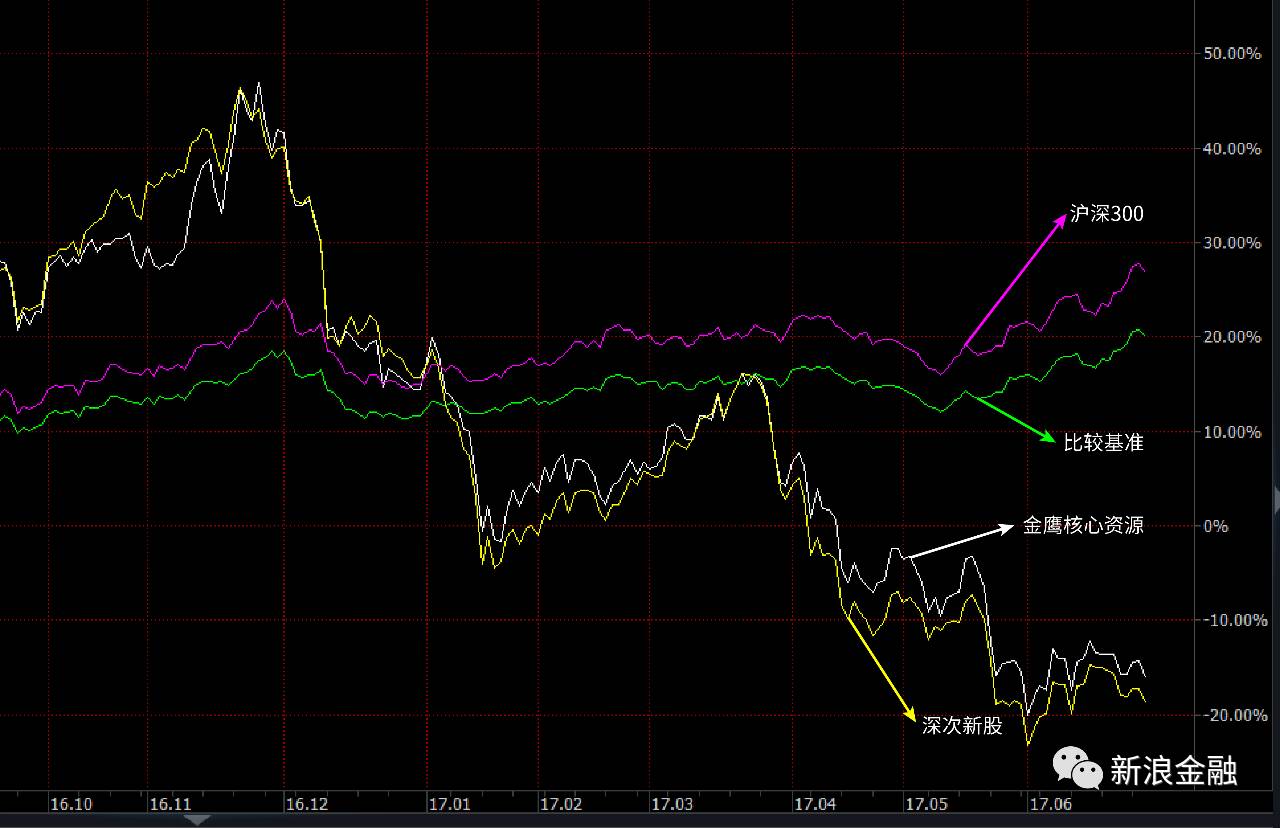

今天我们来说一说上半年业绩最差的一只基金,也是A股第一大“妖基”——用生命在炒次新股的金鹰核心资源(210009)。截至6月27日,该基金以25.07%的跌幅在股票型与混合型基金中垫底。

Wind资料显示,该基金历任的基金经理有4位,冯文光、陈晓、冼鸿鹏、杨刚。2014年11月份之后由冼鸿鹏和杨刚两位基金经理担任,但杨刚于2015年12月24日离开金鹰核心资源。此前,杨刚与冼鸿鹏一同担任金鹰核心资源的基金经理时,该基金并没有大举重仓次新股。

冼鸿鹏在2014年9月接手以后,最初基金的表现也是中规中矩。但从2016年起,冼鸿鹏似乎是经历了某种大彻大悟,开始用洪荒之力爆炒次新股。

啥叫次新股呢?就是指那些上市不久的股票。虽然没有明确的定义,但通常指上市一两年之内的新股。我们暂且以未满一年的限定来划分。次新股的优点是上市后往往有数个交易日的连续涨停,且交易活跃,缺点是涨跌幅较大,波动率高。

首先,小编带领大家来梳理一下金鹰核心成长布局次新股的路径。

【2016年一季度:着手布局】

前十大重仓股出现了3只次新股,分别是美尚生态、久远银海、苏州设计。

【2016年二季度:狂飙猛进】

前十大重仓股中次新股数量已经达到7只。值得注意的是,金鹰核心资源共持有23只股票,其中14只均是次新股,占股票投资组合的60.87%。

【2016年三季度:强势延续】

前十大重仓股依然持有7只次新股,均是在2015年12月底以来上市的。

【2016年四季度:新股之王】

前十大重仓股全部为次新股,均是在2016年8月之后上市的股票。

金鹰核心资源累计共持有42只股票,有39只股票都是2016年上市的次新股,占比高达92.8%。其中,还包括太平鸟、赛托生物、万里马等10只2017年1月IPO的“超新新股”。

剩下的3只股票,有2只是在2015年上市,实际上也算广泛意义上的次新股,仅有1只中南建设是2000年上市的“旧股”。

【2017年一季度:死磕到底】

前十大重仓股中仍有8只是上市未满一年的新股。剩下两只,昊志机电为2016年3月上市,索菱股份为2015年6月上市,仍可算作广泛意义上的次新股。

看完金鹰核心资源过去一年至今的持仓,惊不惊喜?意不意外?这完全是用生命在炒新股啊!冼鸿鹏可能是公募业内最钟情于次新股的基金经理了,没有之一。

虽然,

金鹰核心资源曾凭借次新股在2016年曾赚得盆满钵满。

最具代表性的是从2016年5月中旬到7月初的次新股行情。金鹰核心资源的复权净值从5月18日的1.4181元一路飙涨至7月5日的2.0225元,涨幅 高达42.62%。而且,在2015 年底时,该产品规模还不到1亿份。自从2016切换成“进击次新股风格”后,伴随着业绩上涨,四个季度末的规模分别增至1.02亿份、4.59亿份、 13.9亿份和 16.84亿份。在去年整个公募销售举步维艰的情况下,金鹰核心资源2016年规模涨了16倍!

但是,

次新股的特点就是高波动率,easy come easy go。

今年金鹰核心资源的净值就“一路回到解放前”。受IPO提速及监管趋严等因素影响, WIND次新股指数从去年11月就开始下行,在今年年初反弹后,又在3月继续下跌。金鹰核心资源紧跟该指数走势,跌跌不休。截至6月27日,该基金以 25.07%的跌幅在股票型与混合型基金中垫底,业绩相当惨烈。

在这里,小编代表广大基民,有三个问题想请教基金经理冼鸿鹏和金鹰基金公司。

Q1:金鹰核心资源从2016年开始爆炒次新股,是否严重背离投资目标?破坏合同契约?

根据招募说明书,该基金的投资目标是“通过投资于拥有核心资源的个股,实现基金资产的长期可持续稳健增长”。而对于“核心资源”的定义则是:能够被企业占有 和利用,为企业创造经济价值,进而给企业带 来核心竞争力的稀缺的生产要素、生产或经营条件、独特生产工艺与技术,以及经营权利。

难道只有次新股才满足“核心资源”的定义?旧的股票就没有核心竞争力?

基金作为“有约在先”的产品,在募集之前就充分阐释了投资目标及策略,且按比例收取投资者管理费。如果在募集到基民的钱之后,就不管不顾当初的承诺,随意按照基金经理的个人偏好操作。那是否背离了投资目标?破坏了合同契约?

Q2:基金经理冼鸿鹏对爆炒次新股是否给出过合理的解释?

在2017年一季报中,基金经理表示:“本基金在本季度在军工、教育、体育、智能驾驶与新能源汽车、高端装备与工业4.0、OLED主题中轮动,继续关注这 些行业中的市值洼地的个股带来的投资机会。我们一直秉承在成长行业中寻找小市值的细分行业龙头和潜在龙头的投资理念,寻找有护城河壁垒的成长性公司,因此我们并不在乎标的公司上市的时间的长短,我们关注的是其所在行业的前景,自身业务的成长性,以及标的公司相对于同行业其他公司的估值与市值的差距。因此满足这些条件的次新股成为我们的主要投资标的。”

这个解释是否过于牵强?难道上市时间短的股票才更有投资价值?难道只有次新股的前景才好?

Q3:金鹰基金的风控部门是否存在失职?

基金公司作为机构投资者,应设有专门的风控部门。这种风控应该体现在事前、事中、事后。金鹰基金公司本应通过稽核监察、风险评估等方式加强内部风险管理,定期或不定期地对业务运作状况进行检查、监控,排查风险隐患。

但是,在金鹰核心资源这只产品上,事前看不到足够的研究支持,事中基金经理只坚持单一的打新炒新策略,事后风控及合规部门也并未对该产品作出及时监控,排查风险。

结语

基金公司与基金经理作为机构投资者与职业管理人,理应通过更加专业的知识为投资者创造价值,赚取收益。但如今,金鹰核心资源与基金经理冼鸿鹏却以一种类似散户的姿态,近乎满仓押注次新股,其激进程度令人震惊。

基民把钱交给基金公司打理,托付的是一种信任。行情有好有坏,谁都无法保证能在市场中一直赚钱。如果是因为行情波动而产生的净值下跌与业绩走弱,理性的投资 者或许可以理解与接受。但如果基金经理不做好风控,违背投资目标,只采取单一极端的投资方式,甚至是盲目偏执地豪赌某一类股票,这是否违背了基金公司作为 机构投资者的审慎专业原则?

还是那句话,easy come easy go。如果单线爆炒能赚钱的话,那还要基金经理干嘛呢?

进入【新浪财经股吧】讨论

责任编辑:金黄