余额宝能干扰市场利率抬高社会成本吗?

文/阿里小微金融服务集团首席战略官 舒明

近期微博上突然有网友称,互联网理财的发展,特别是余额宝的快速增长,将会推高市场利率水平,进而提高包括住房按揭贷款在内的贷款成本,使得广大居民更加难以获得和承受住房按揭贷款。

2月21日更是有所谓专家发文表示,余额宝“严重干扰了市场利率”,“严重拉高实业企业融资成本”,“冲击的是中国全社会的融资成本,冲击的是整个中国的经济安全”,是“趴在银行身上的‘吸血鬼’,典型的‘金融寄生虫’”,并且最终的贷款客户将成为这一成本的最终买单人。

小微金服推出余额宝的初衷只是想给大家放在支付宝[微博]里的钱提供一种合理合法且稳定的收益。我们没有想到余额宝的出现受到了这么多用户的欢迎,特别是让以前很难享受到理财服务的草根人群能够零门槛、低成本的享受到适合自己的金融服务,成为一项普惠金融服务。这是我们开始并未预料到的。

但余额宝真有那么大的威力,会对市场利率、房贷利率产生影响吗?真会拉高全社会的融资成本,并最终让用户贷不到款,加不了薪吗?我们简单研究一下就能发现,这只是一个有意无意的“误解”:

一、国内货币市场基金规模相对较小,实在无法“严重干扰利率市场”

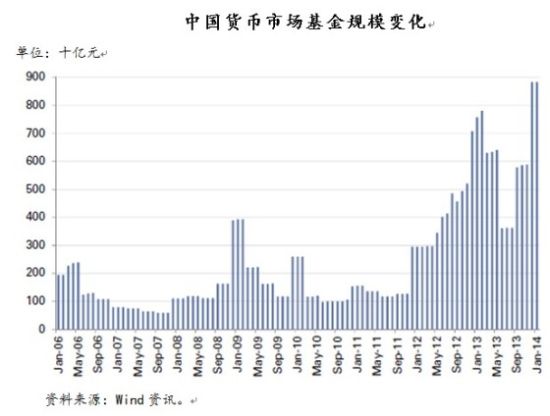

余额宝连接的是天弘增利宝货币市场基金。截至2014年1月末,整个中国货币市场基金总规模为9,532亿元,与47.9万亿的居民存款、103.4万亿的全部人民币存款总额相比仍然非常小,与居民存款余额之比为2.0%,与全部人民币存款余额之比为0.9%,不到百分之一。即使与总规模约10万亿元的银行理财产品相比,货币市场基金也不到其总规模的十分之一。很难想象,规模如此之小的货币市场基金会对市场整体利率水平产生巨大的影响,会“严重干扰利率市场”。

二、余额宝是市场利率的跟随者,而不是决定者

根据《货币市场基金管理暂行规定》,货币市场基金的投资标的主要是现金,一年以内的银行定期存款、大额存单,期限在三百九十七天以内的债券,期限在一年以内的债券回购,期限在一年以内的央行[微博]票据。从实践来看,目前国内的货币市场基金主要投资于银行间市场的协议存款、债券回购等品种。

目前银行间市场的参与主体包括银行、基金公司、保险公司、证券公司、财务公司、汽车金融公司等等,其中基金公司作为市场的参与方之一,规模也很较小,而货币市场基金作为基金公司中的一种,规模就更小了,很难从整体上影响市场利率水平。

2013年末银行间市场债券托管量:

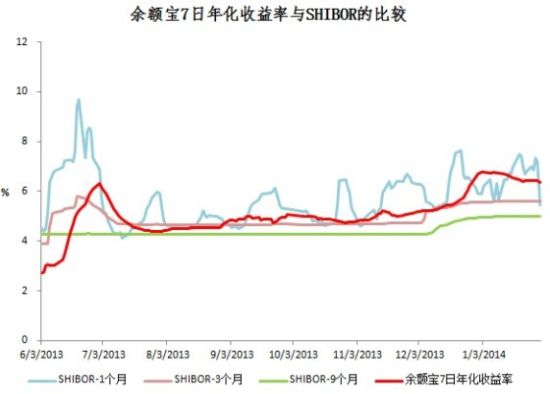

从实际的运行情况看,货币市场基金更多的是市场利率的接受者,而不是决定者。从下图可以看出,余额宝收益率与上海银行间同业拆借利率(SHIBOR)的走势相关度很高,余额宝7日年化收益率在2013年6月末和12月末“钱荒”期间,均随着SHIBOR的走高而出现了上升,而随后又跟随SHIBOR的走低而回落。

三、信贷的可获得性和成本,主要与国家信贷政策、资金环境和金融机构的竞争格局相关,而与货币市场基金关系不大

即使抛开余额宝能否拉高市场利率不谈,市场利率真的是信贷可获得性和成本的关键因素吗?从中国和美国的经验来看,信贷的可获得性,尤其是住房按揭贷款,主要与国家信贷政策、资金环境和金融机构的竞争格局相关,而与市场利率高低关系不大,更别说一只货币基金的影响了。

以中国为例,2008年底,受国际金融国际的影响,中国经济受到了严重的冲击,为了保持经济增速,国家出台了住房按揭贷款利率最低7折的优惠政策,并鼓励商业银行发放住房按揭贷款。2009年和2010年,中国住房按揭贷款出现了快速增长,而同期货币市场基金规模却基本维持在1,000-2,000亿元左右的水平波动,二者并没有表现出关联。

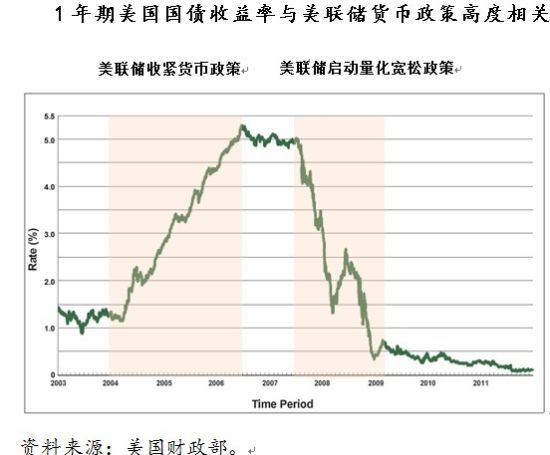

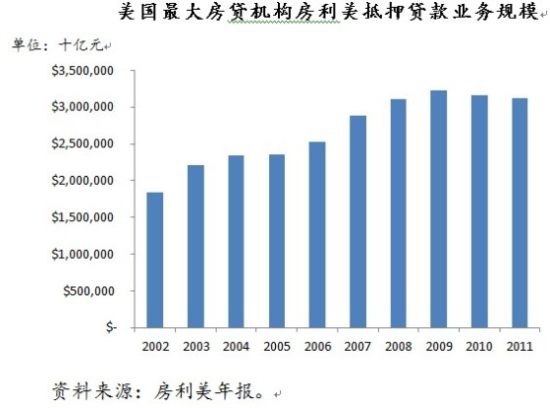

以美国为例,2004-2007年,受美国房地产市场繁荣的刺激,商业银行和贷款机构大量发放住房按揭贷款。与此同时,美联储不断收紧货币政策,导致市场利率攀升。但即使市场利率很高,也很难阻止商业银行的放贷冲动。

2008年金融危机爆发,美联储大幅放宽货币政策,推出了问题资产拯救计划(TARP)等量化宽松政策,导致市场利率急剧下降,接近零利率的水平,但此时商业银行和贷款机构由于严重的违约损失,都不敢大量发放住房按揭贷款,按揭贷款余额甚至出现了下滑。而同期美国货币市场基金收益率也跟随市场利率的下降而下降,基金规模出现了大幅下滑,但并没有对住房按揭贷款产生任何刺激作用。

所以,从中国和美国的例子都可以看出,信贷的可获得性和成本,与货币市场基金的关系不大。认为余额宝会推高市场利率水平,进而提高包括住房按揭贷款在内的贷款成本,使得广大居民更加难以获得和承受住房按揭贷款,这显然是多虑了。

最后,我们看到有专家说,余额宝和背后对接的货币基金把2%的收益放入自己兜里。这个数字就更加不知道从何而来了。余额宝背后对接的是天弘基金的增利宝货币基金,增利宝是目前市场上综合费率最低的基金之一,管理费率为0.3%,托管费率是0.08%,销售服务费是0.25%,三者相加只有0.63%,除此之外再无任何费用了。说余额宝是“吸血鬼”,真是天大的冤枉。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。