揭开海外FOF面纱:海外发展及现状

晨星(中国)研究中心 夏莹莹

一、FOF快速发展,三因素成主要动力

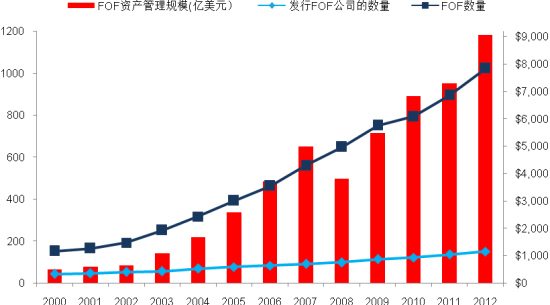

基金中的基金(下称:FOF)不同于一般的共同基金,FOF是以基金为投资标的的产品。广义上而言,FOF起源于上世纪70年代,最初的形式是投资于一系列私募股权基金的基金组合。共同基金的FOF产生于上世纪八十年代,并在过去20多年中获得较快发展,2012年底美国市场上共有FOF基金1022只,资产管理规模为9062.60亿美元(如图1所示)。这与美国基金业的发展、养老金制度的日益完善和基金公司自身发展需求密不可分。

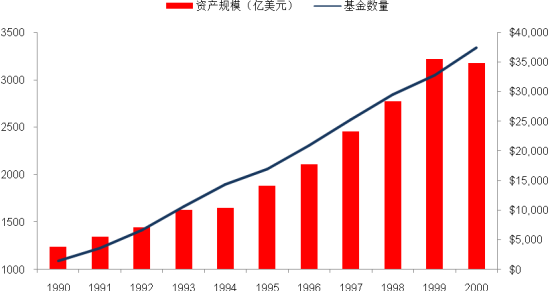

首先,美国基金业的发展为公募FOF的产生提供了先决条件。上世纪90年代,美国经济进入繁荣发展期,股市进入牛市新阶段,个人投资者对金融产品投资需求大幅增加。在此背景下,基金业迅猛发展,其中1990年至2000年是美国基金业发展最快的阶段,期间美国持有基金的家庭数量从2340万户激增至5060万户,约一半的美国家庭持有基金。同期,美国共同基金的数量达到3300余只,资产管理规模大约为3.48万亿美元。

1990-2000年美国开放式基金数量和规模 (数量单位:只;规模单位:亿美元)

1990-2000年美国开放式基金数量和规模 (数量单位:只;规模单位:亿美元)其次,美国养老金制度的深入改革,可投资共同基金的401(k)计划和个人退休账户(IRA)规模的扩大成为FOF推出和发展的关键因素。自20世纪70年代末401(k)推出后逐步取代了传统的雇主养老金计划;同期,作为美国养老体系的第三大支柱,个人退休账户(IRA)也不断完善,由此也激发了投资者对养老产品的需求,新产品也随之应运而生,生命周期和生活方式基金便是其中的典型代表。两者的共同特点是资产配置随着投资者退休年龄的增长主动调整固定收益、权益及另类资产之间的配置,迎合了投资者由财富积累期过渡至消耗期的需求。由此,两款产品大受投资者欢迎。数量庞大的养老金计划作为这两款养老产品的重要资金来源无疑推动了FOF的发展。目前,生命周期和生活方式基金成为FOF最主要的投资方式。晨星数据显示,2012年末生命周期和生活方式基金资产管理规模占到了FOF基金总量的约40%。

再次,从基金公司角度来看,随着90年代产品线的日益完善,基金公司旗下产品风格多样,存在产品内部整合的需求,出现由公司旗下基金构建的FOF,以促进公司的销售业绩。此外,美国市场也逐步推出可投资其他公司旗下基金的FOF。1996年颁布的全国证券市场改善法案(NationalSecurities Markets Improvement Act of 1996)取消了对基金公司发行FOF的限制1,成为推动基金公司大量发行FOF的催化剂。当年FOF基金数量由上一年的29只激增至74只,总资产管理规模增长54.65%至181.63亿美元。

二、FOF市场集中度趋降,外聘投资顾问为常态

从FOF发行机构的角度来看,1985年3月,美国市场第一只真正意义上的FOF由先锋基金率先推出。该基金70%的资产投资于股票,30%投资于债券,且均投资于公司旗下基金。基金推出后大受欢迎,资产由1.12亿美元增长四倍至4.54亿美元,也带动了先锋公司其他基金的销售。1986年末,先锋公司旗下基金规模增长44.23%。

此后的15年间(至1999年),发行FOF的资产管理机构增加至37家,FOF基金数量在1999年底增至124只,资产管理规模为433亿美元。从规模上看,各基金公司所管理的FOF总规模存在巨大差异,且集中度较高,晨星数据显示,1999年末近90%的资产集中在前十大FOF公司。其中,前三大公司分别为先锋、普信、富达。1999年末,先锋基金管理公司旗下6只FOF基金总规模为170亿美元,占比为39.28%;普信和富达的占比分别为13.08%和12.80%。

在最近12年的发展中,FOF的发行机构已增加至150家,FOF数量增加至1022只,资产规模达到9062.6亿美元,分别是1999年的8倍和21倍(如图5、6所示)。在此过程中,FOF市场不再由少数大公司占有,随着新公司的加入,行业集中度明显下降。新公司的加入一方面丰富了FOF的产品和数量,使投资者有更多选择;另一方面也使各资产管理公司面临更多压力,需要开发更多适合投资者需求的FOF产品从而赢得更多的市场占有率。晨星数据显示,前十大公司的规模占比为75.3%,比1999年下降了14.17个百分点。

2000-2012年 FOF规模、数量、发行FOF公司的数量

2000-2012年 FOF规模、数量、发行FOF公司的数量从管理模式的角度来看,FOF的投资管理模式出现从内部管理延伸至聘请第三方投资顾问的趋势。主要原因是:其一,第三方投资顾问拥有更专业的FOF投资管理、产品筛选、组合构建、监控以及尽职调查的流程,可更全面地掌握市场上各类型基金的特征,在构建FOF时更有效地发挥产品的优势;其二,基金公司专注于基础市场的投资,在FOF产品线上更愿意借助外力降低成本,同时提高资产管理规模。晨星数据显示,2012年末,约50%的FOF外聘了第三方投资顾问或二级投资顾问。其中聘用第三方投资顾问的占比约为30%;同时也有237只FOF基金聘用了第三方作为二级投资顾问[1]。值得注意的是,在FOF规模前十大公司中,有4家基金公司(富达、ING、AmericanFunds和GMO)聘用独立第三方或者公司旗下子公司提供FOF投资咨询服务。

其中,管理的FOF基金数量较多、规模较大的投资顾问公司包括:

| 投顾名称 | 投顾名称 |

| Morningstar Inc (Morningstar Associates, Ibbotson Associates) | Strategic Advisers, Inc。 |

| Directed Services LLC | Legg Mason Global Asset Allocation, LLC |

| Granthan, Mayo, Van Otterloo&Co.,LLC | Wellington Management Company, LLP |

| Capital Research and Management Company | QS Investors LLC |

| Allianz Global Investors U.S. LLC | Teachers Advisors, Inc |

| ING Investment | Western Asset Management |

[1]二级投资顾问通常是基金经理聘请的外部投资咨询方。二级投资顾问在基金经理授权下通常可以管理基金的部分或全部资产。

从持仓角度看,FOF规模前十的公司投资公司旗下基金。这主要是因为这些公司本身就有完整的共同基金产品线,其产品覆盖了不同地区、资产类别和投资策略。相反,较小规模的公司受制于缺乏完善的产品线,其发行的FOF较多持有其他公司的基金。

三、产品线向多元化发展,退休相关产品、投资范围及策略多元化受欢迎

从产品类型角度来看,FOF也经历了从相对单一到多元化的发展。20世纪90年代初,FOF主要集中在配置类、股票类和固定收益类;细分类别仅包括大盘平衡型股票、大盘成长型股票、配置型、债券型和全球配置型等5类。

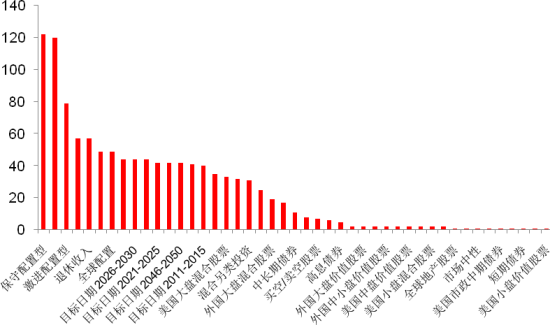

2012年末,FOF所属大类扩充至5个,包括配置型、股票型、另类投资、固定收益以及税收优先[1]。细分类别由原来的5类增加至43类,涉及不同地域、投资策略和资产类别。

[1]税费优先是指基金在资本利得上享有税率优惠政策。

2012年各类别FOF基金数量(单位:只)

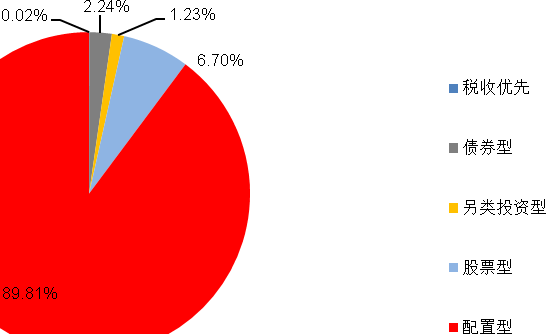

2012年各类别FOF基金数量(单位:只)从资产规模的角度来看,配置型FOF的规模持续攀升,近年其规模占比维持90%的水平(如图12、13所示)。其次是股票型FOF,但占比仅为6.7%。

2012年各类别FOF资产规模占比

2012年各类别FOF资产规模占比值得关注的是,随着另类投资策略被投资者认识,其相关FOF正逐步形成一支新力军。自1994年GMO公司率先发行第一只另类投资FOF后,该类FOF的数量和规模获得较快增长,今年增速维持在50%左右,规模也由最初不足亿元增长至2012年末的111.87亿美元,占比为1.23%。尽管比例仍然较低,但是得益于多元化的投资策略和投资标的,其占比快速提升。 另一方面,尽管固定收益类FOF的资产规模仍然呈现向上的趋势,但其规模占比呈现下降趋势。

从各大类FOF的产品线结构来看,我们发现针对退休保障计划的FOF,或者投资范围广、投资策略多元化的特点较受到投资者欢迎,规模增长和市场占有率也获得比其他类型更快的提高。

在规模占比最大的配置型FOF中,除了传统的激进配置型、保守配置型、稳健配置型、全球配置型外,还有新生的生命周期类型。该类型在养老金制度不断深化,投资者为退休支出做准备的需求不断上升的背景下获得较快发展。2012年末,共有35家基金公司发行了生命周期基金,规模达到4469.61亿美元,占配置型基金资产规模近54.92%,占FOF总资产规模的49.32%。

股票类FOF的细分类别主要包括了新兴市场股票、外国价值成长混合股票、全球股票、美国成长价值混合股票和全球房地产(如图22、23所示)。其中,美国价值成长混合股票类占比最大,但随着海外投资的兴起,投资国外的FOF也逐渐增多,且规模占比有上升趋势,例如2012年末,国外价值成长混合股票类规模为197.17亿美元,比2002年增加190亿美元,在股票型FOF中的占比也由10.70%提升至32.48%。此外,全球股票类别的规模占比也自2002年以来稳定维持在18.13%。

另类投资类别主要包括多空股票、管理型期货、市场中性、混合另类投资等细分类型。其中规模增长较快和占比最大的是混合另类投资,其次是市场中性策略和多空股票策略。2012年,三者规模分别为51.80亿、31.11亿和24.27亿美元,其中混合另类投资在另类投资型FOF中的规模占比为46.30%。此外,管理型期货FOF首次在2009年出现,但近年规模增长相对缓慢。

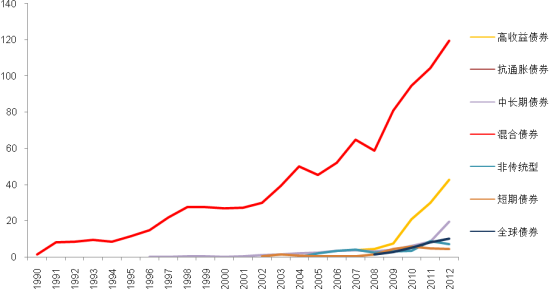

债券细分类别主要有高息债券、抗通胀债券、中长期债券、混合债券、短期政府债券、非传统型债券和全球债券(如图26、27所示)。其中,混合债券FOF的规模一直占有绝对的优势。 2012年,该类FOF规模为119.41亿美元,占固定收益类FOF规模约58.78%。

1990-2012年各固定收益型FOF资产规模 单位:亿美元

1990-2012年各固定收益型FOF资产规模 单位:亿美元四、FOF优势明显,双重收费或是主要不足

FOF获得快速发展除了有外部因素的推动外,也有其自身优势的带动。首先,FOF专业性强。市场上基金数量大、品种众多、风格多样,投资者有效地进行产品筛选难度较大。发行FOF的资产管理公司具备专业的基金产品研究和投资团队支持,通过严谨的投资流程,专业的定量与定性研究方法,加上严格的基金经理尽职调查流程,实现精选优质产品的投资理念。

其次,FOF基金具备了双重分散风险的特点。基金本身通过直接投资于股票债券等分散风险,而FOF则是通过投资于不同风格、区域和投资管理人的基金,以达到二次分散单一品种、单一投资管理人和单一投资区域风险,增强稳定收益的目的。

第三,FOF能够更加有效地实现大类资产配置,满足投资者的投资需求,其中生命周期基金就是最典型的例子。生命周期基金预设了一个目标退休日期,随着目标日期的临近,收益型高(如固定收益、REITS)的比重将不断加大,基金的整体风险也将随之降低。这类基金发挥了主动资产配置的优势。

第四,FOF通过投资各类基金构建不同投资策略、风险收益特征的产品,为投资者投资基金提供快捷、有效的渠道满足多样化的资产配置要求。比如,现在美国市场上的FOF涵盖了投资于不同地域、行业、资产类别和主题的基金,投资者根据自身需要,可以选择适合自己投资需求的FOF产品。

然而,谈到FOF的不足首先想到的是FOF的双重收费问题,一方面投资者向FOF管理人支付费用;另一方面,FOF产品在运作期间隐含了支付给组合持有基金的费用。所以一般情况下FOF基金的总费用会高于一般的基金。

其次,虽然FOF有二次分散风险的作用,但如果投资过于集中在同一地区或同一公司旗下同类基金,分散风险效果会被淡化。

再次,大型FOF或间接损害持有基金投资者利益。当大型规模的FOF资金投向较小基金时,FOF资金的进出会对所投基金的净值和收益造成冲击,损害基础基金持有人利益。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。