好买基金:债市阵痛 短期观望

好买基金研究中心研究员:卢杨

债券市场此次的防疏堵漏风暴已经成为资本市场聚焦的核心。近日,央行召集多家银行负责人会同审计署、公安部等多部门负责人召开会议,讨论商业银行在债市业务中的内控问题。央行一方面旨在维稳银行间债券市场,另一方面也在探讨以丙类账户治理为重点的改革内容。其实,无论是对代持事件的调查还是对丙类账户的未来改革,都只是债券市场整顿的一个“拼图”。我们不妨先回顾一下过去半年间对债券市场影响较大的重要政策的出台。

2012年12月,463号文件《关于制止地方政府违法违规融资行为的通知》出台,发布的主要目的是对重新抬头的政信合作进行点刹,重点是提醒与进一步规范地方政府的融资行为,避免违规违法融资。文件主要针对的是地方政府与财务公司、信托公司、金融租赁公司等非银行金融机构的合作业务。2013年3月,8号文《关于规范商业银行理财业务投资运作有关问题的通知》则是对银行资金池中非标债权资产进行清理。规定理财产品应与投资资产一一对应,并提出了理财投资资产投向信贷类的比例限制。2013年4月,《2013年农村中小金融机构监管工作要点》文件中要求农村中小金融机构从严控制平台贷款,除国家重点在建续建项目外,不得发放新的平台贷款,不得通过购买平台公司债券、短期融资券、中期票据、信托产品等方式向平台公司提供融资。同月,10号文《关于加强2013地方政府融资平台贷款风险监管的指导意见》,首次要求融资平台全口径负债管理,并要求债券纳入平台负债统计范畴的同时,也要求把商业银行购买持有融资平台发行债券的审批权限上收至总行,统一授信,逐笔审批。此文是对2012年463号文的进一步强化。

虽然我国经济在过去一年半中经历了回落到目前的弱复苏格局,但实体经济的融资需求依然较强,标债和非标债市场都经历了大发展,其中必然也衍生出大量问题。近期密集出台的对标债和非标债的规范措施,短期当然有阵痛,方向却是正确的,并可提前控制风险的进一步扩大,规避系统性风险的发生。就债市而言,尚未有大的风险集中爆发,监管层希望通过多方位的组合拳来加强对债市的整顿和监管,提前锁定风险点,这也是为未来债券市场的健康发展铺平道路。

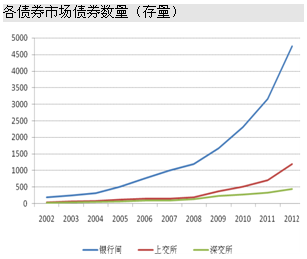

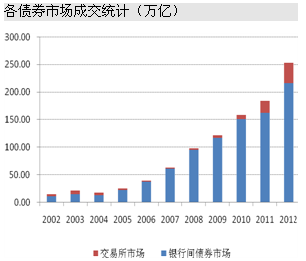

近期债市风暴的一个核心点便是丙类账户所涉及的利益输送。我国的债券市场主要有两个,一个是银行间债券市场,另一个是交易所债券市场。从下图我们可以清晰看出,在规模上,银行间市场一直占据着债券市场绝大部分市场份额,而上交所相比深交所债券的存量也多出近两倍。截至2012 年底,银行间市场存量债券的数量为4740 只,全年的交易量为215.49 万亿元;而交易所市场存量债券的数量仅为同期银行间的三分之一,交易量为37.44 万亿元。目前银行间市场的投资者账户分为甲、乙、丙三类户。甲类为具备资格办理债券结算代理业务的结算代理人或办理债券柜台交易业务的商业银行法人机构,乙类一般为信用社、基金、保险和非银行金融机构,丙类户则大部分为非金融机构法人。丙类账户与甲、乙类账户的区别在于不能通过中央债券综合业务系统联网交易,必须通过结算代理人来交易。

资料来源:Wind,好买基金研究中心,数据截止至2012年12月31日

由于银行间债券市场属于场外市场,债券的询价模式更多是通过点对点、一对一的模式,排除掉市场上其他资金来进行交易,而丙类账户又必须通过结算代理人来交易,这就使得利益输送有机可乘。有些机构或个人可以通过代持等手段,做大丙类账户在市场中的影响力。而甲、乙类账户也可以以转移债券的方式短期抹去表内亏损或为丙类账户输送利益。虽然我国曾引进做市商制度,但由于缺乏有效的避险途径,做市商制度并没有起到预期的效果。未来如何通过有效的集合竞价制度或做市商制度来打破询价模式的垄断将是监管层需要解决的难题。此外,我们看到虽然同属债券市场,但银行间债市由央行监管,交易所债市则由证监会监管。能否优化管理制度,提高监管效能,也是需要斟酌的地方。

总体看,近期风险事件将促使债市有一个去杠杆的过程。首先是主动降杠杆,今年一季度出于资金面超预期宽松、经济复苏低于预期、债券供需失衡以及8号文等综合因素的推动,债市走出了一波结构性行情。根据好买统计,一季度债券型基金的平均收益达到3.35%,而去年同期则为1.70%。整体收益颇丰加之债市风险事件的频发使得一些机构有锁定利润的考虑。而收益率方面,截至4月19日信用债均处于低位,估值保护不够。此外,由于各金融机构都在进行风险自查,如果有杠杆超合规的现象,势必会造成被动减杠杆。在去杠杆的过程中受影响最大的将是信用债,而其中尤以中低评级信用债为主。年初,中低评级信用债收益率下行较快,而且8号文的推出更是加速了长端产品的下行,并创出年内新低。假如机构出现集体减杠杆的情况,则可能放大收益率波动幅度,也势必会对市场流动性带来冲击,

从债券收益率走势看,自4月16日事件曝光以来,截至4月24日,1-5年期的AA级信用债上涨了25BP,而高等级品种如AAA级也有15-20BP的上行。资金面,银行间7天质押式回购利率从3.0%蹿升到了4.7%,而交易所R-007回购利率更是在盘中刺破5%的高水位。去杠杆或者说债券自查还是在很大程度上影响到了收益率的波动和市场的整体资金利率。此外,转债市场也是多只品种的跌幅大于正股,说明债市短期处于一个偏弱的环境。

监管层面,继4月24日央行召集多家银行负责人开会讨论利益输送点的核心丙类账户的取消或升级外,4月25日,中债登公司暂停信托产品、券商资管、基金专户开立银行间账户。表面上看,这些措施肯定会对债券市场带来阵痛。但从长远发展来说,目前中国债市无论是从体量还是从产品的多样性角度来说和欧美还有差距。提前清查潜在的风险点,无疑为以后债市的大发展打下坚实基础。从几个细分点看,央行在要求商业银行实施内部自查,防范债券交易风险的同时也表态将规范代持业务而非取消。可以看出央行的目的并非在于加深债市的波动,而是防疏堵漏,避免个人利益的输送。另外,暂停产品的发行也是希望在进一步完善市场规则前“查旧限新”,这种暂停的情况应该不会维持太长的时间。

综合分析,我们认为虽然债券市场的风险在一定程度上已经开始释放,但无论从收益率还是信用利差方面,吸引力并不是太大,机构去杠杆仍需一个过程。稳健的投资者,可以选择暂时观望,等收益率进一步上行,或具体监管细则出台再做选择。