海通证券:杠杆ETF 撬动市场的力量

海通证券金融产品研究中心

核心分析师 单开佳

高级分析师 倪韵婷

创新ETF蓝图之五

撬动市场的力量——杠杆ETF研究(二)

杠杆ETF的杠杆实现机制。杠杆ETF利用金融衍生品交易的杠杆特性实现其自身杠杆,工具包括互换(Swap)和期货。杠杆ETF能够实现标的指数的杠杆倍收益,其关键就是保持ETF持有的标的指数头寸刚好是资产的杠杆倍。为保证下一交易日杠杆,ETF需要调整持有标的指数头寸使得其刚好为收盘后ETF资产的杠杆倍(目前绝大多数杠杆ETF都是日杠杆型,本文中的分析均针对日杠杆ETF)。该操作每日重复进行。我们以正向反向2倍杠杆ETF为例,详细描述了如何根据指数的涨跌情况调整持有头寸。

杠杆偏离——长期持有杠杆ETF的问题与解决方法。杠杆偏离是指长期持有杠杆ETF后,投资者实际收益偏离标的指数收益杠杆倍数的现象。其原因在于杠杆ETF设计目的在于实现日收益杠杆,而非更长时段杠杆。我们以沪深300为标的指数,模拟了杠杆ETF在倒V型反转、单边下跌、单边上涨、反复震荡4种不同的市场环境ETF的净值表现,结果显示除了单边市场外,其它市场环境均可能给长期持有杠杆ETF的投资者造成较大的损失。结合中证指数有限公司推出的沪深 300 杠杆指数和沪深 300 指数期货指数的编制方法,我们从理论上推导出计算长期杠杆偏离程度的公式。简单估算下,持有杠杆ETF一个月时间不会造成大的偏差,持有一个季度后杠杆偏差较为明显,如果持有时间长达一年偏差程度极大。最后,我们为投资者提供了杠杆偏差的解决方法,按照该方法操作即可使得持有任何时间都能保证恒定杠杆。

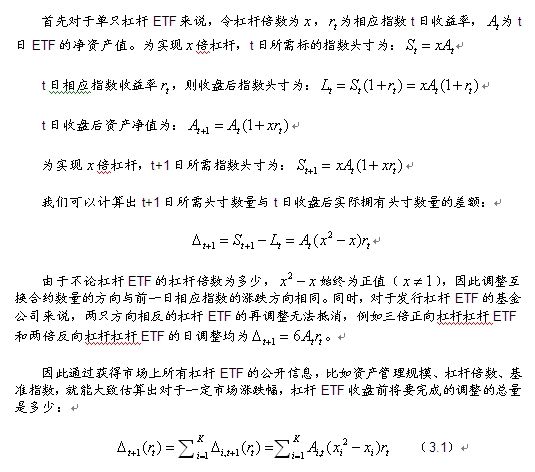

杠杆ETF的风险。对于以杠杆ETF为投资标的的投资者而言,面临的风险包含对手方违约风险、杠杆实现风险、错误使用风险、投资决策失误风险。同时,由于杠杆ETF需要每日进行头寸调整以保证隔日杠杆,并且这种调整都在收盘前的半小时到一小时完成,因此许多投资者和分析师认为杠杆ETF增加了市场收盘前的波动。我们给出了一个根据市场上杠杆ETF的规模、杠杆比例、每日收益率等公开数据简单估计每日头寸调整数量的方法。根据该方法估算,在不对市场造成冲击的前提下,目前国内市场环境下,期货型杠杆ETF最大容量约为450亿,现货型杠杆ETF最大容量约为126亿。

在杠杆ETF研究系列的第一篇报告《创新ETF蓝图之五——撬动市场的力量——杠杆ETF研究(一)》中,我们介绍了海外杠杆ETF发展与现状,杠杆ETF的结构设计以及海外目前最大的几只杠杆ETF的情况。在本篇报告中,我们将着重研究杠杆ETF的杠杆实现机制,长期持有杠杆ETF产生的杠杆偏离,以及对投资者和证券市场来说杠杆ETF存在的风险。

1.

杠杆ETF的杠杆实现机制

杠杆ETF利用金融衍生品交易的杠杆特性实现其自身杠杆。目前海外杠杆ETF主要通过互换(Swap)和期货来实现持有ETF资产杠杆倍数的头寸,其中九成的杠杆ETF主要使用互换,一成左右的杠杆ETF主要使用期货。杠杆ETF主要使用互换的原因在于多数杠杆ETF的跟踪标的为现货指数,如标普500指数等。如果使用标的指数的期货实现杠杆,期货合约相对于标的指数不稳定的升贴水将增加杠杆ETF的跟踪误差。而使用期货的杠杆ETF以商品型ETF为主,例如原油、天然气ETF等。这类资产本身交易储藏费用很高,投资者的主要需求也大多是套保,以期货交易为主,因此这一类杠杆ETF使用期货实现杠杆也顺理成章。通常ETF提供商会先编制期货指数作为跟踪标的,然后实现基于该标的的杠杆收益。

杠杆ETF能够实现标的指数的杠杆倍收益,其关键就是保持ETF持有的标的指数头寸刚好是资产的杠杆倍,而在杠杆实现后,ETF本身需要对杠杆头寸进行调整。目前绝大多数杠杆ETF实现日收益杠杆,因此接下来本文中所有的例子都实现的是日杠杆。

对于一只正向2倍杠杆ETF来说,假设初始资产为100万,则ETF管理者选择持有200万的标的指数头寸。首日指数上涨10%,此时ETF的收益为20%,实现了2倍杠杆。收盘后ETF资产总值为120万,此时ETF持有的标的指数头寸为220万,不够实现下一日的2倍杠杆,此时ETF管理者需要增加20万的头寸到240万。

表1 2倍正向杠杆ETF头寸调整

| 2倍正向杠杆ETF首日标的指数上涨10% | |

| 初始资产 | 100万 |

| 初始持有指数头寸 | 100万 X 2 = 200万 |

| ETF收益 | 10% X 2 = 20% |

| 收盘后资产总值 | 100万 X (1 + 20%) = 120万 |

| 收盘后持有指数头寸 | 200万 + 20万 = 220万 |

| 隔日所需头寸 | 120万 X 2 = 240万 |

资料来源:海通金融产品研究中心

次日指数下跌5%。收盘后ETF资产总值亏损了12万剩余108万,而此时ETF持有的标的指数头寸为228万,多于实现下一日杠杆所需头寸,因此此时ETF管理者需要减少12万的指数头寸到216万。

表2 2倍正向杠杆ETF头寸调整

| 2倍正向杠杆ETF次日标的指数下跌5% | |

| 初始资产 | 120万 |

| 初始持有指数头寸 | 240万 |

| ETF收益 | -5% X 2 = -10% |

| 收盘后资产总值 | 120万 X (1 - 10%) = 108万 |

| 收盘后持有指数头寸 | 240万 - 12万 = 228万 |

| 隔日所需头寸 | 108万 X 2 = 216万 |

资料来源:海通金融产品研究中心

如果是一只反向2倍杠杆ETF,同样假设初始资产为100万,则ETF管理者选择做空200万的标的指数头寸。首日指数上涨10%,此时ETF的收益为-20%,实现了反向2倍杠杆。收盘后ETF资产总值为80万,此时ETF持有的标的指数头寸为180万,多于实现下一日的-2倍杠杆的头寸,此时ETF管理者需要减少20万的空头头寸到160万。

表3 2倍反向杠杆ETF头寸调整

| 2倍反向杠杆ETF首日标的指数上涨10% | |

| 初始资产 | 100万 |

| 初始做空指数头寸 | 100万 X 2 = 200万 |

| ETF收益 | -10% X 2 = -20% |

| 收盘后资产总值 | 100万 X (1 - 20%) = 80万 |

| 收盘后持有指数头寸 | 200万 - 20万 = 180万 |

| 隔日所需做空头寸 | 80万 X 2 = 160万 |

资料来源:海通金融产品研究中心

次日指数下跌5%。收盘后ETF资产总值增长8万至88万,而此时ETF做空的标的指数头寸为168万,少于实现下一日杠杆所需头寸,因此此时ETF管理者需要增加8万的指数空头头寸到176万。

表4 2倍反向杠杆ETF头寸调整

| 2倍正向杠杆ETF次日标的指数下跌5% | |

| 初始资产 | 80万 |

| 初始做空指数头寸 | 160万 |

| ETF收益 | 5% X 2 = 10% |

| 收盘后资产总值 | 80万 X (1 + 10%) = 88万 |

| 收盘后持有指数头寸 | 160万 + 8万 = 168万 |

| 隔日所需做空头寸 | 88万 X 2 = 176万 |

资料来源:海通金融产品研究中心

在本系列报告的第一篇——《创新ETF蓝图之五——撬动市场的力量——杠杆ETF研究(一)》,我们介绍了全球最大的几只杠杆ETF,其中ProShares UtraShort 20+ Year Treasury用了196%的互换与0.06%的期货空头实现2倍反向杠杆;ProSharesUtra S&P500用135%的互换、11%的期货多头以及持有54%的股票现货实现2倍正向杠杆;ProSharesUtraShort S&P500用190%的互换与10%的期货空头头寸实现2倍反向杠杆(均为3月5日数据)。

2.

杠杆偏离——长期持有杠杆ETF的问题与解决方法

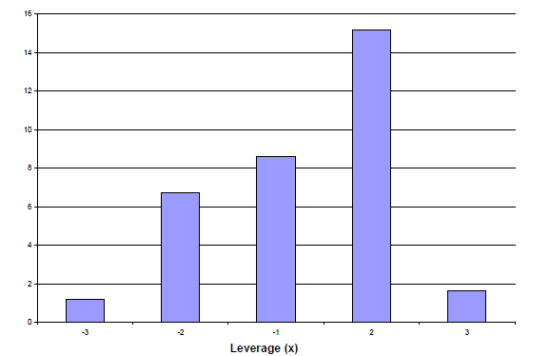

杠杆ETF绝大多数都实现标的指数的日内杠杆倍收益,也就是说,杠杆ETF的设计目标就是提供投资者一个以日为区间段的杠杆工具。但是从国外杠杆ETF被投资者使用的情况来看,相当多的投资者会更长时间的持有杠杆ETF(图1,资料来源:Barcays Goba Investors)。这样做的结果就会导致投资者持有一段时间后,发现持有收益并不是该段时间标的指数的杠杆倍收益,而且多数情况下都不能跑赢指数的杠杆倍收益。实际上,在杠杆ETF诞生的前几年内,还曾因此发生过一系列投资者状告杠杆ETF提供商的法律诉讼。造成这一结果的原因就在于杠杆ETF的设计结构。在本章中,我们将结合中证指数有限公司推出的沪深 300

杠杆指数和沪深 300 指数期货指数的编制方法,非常详细的阐述这个问题,并给出解决的方法。

图1 杠杆ETF持有时间(纵轴单位:日)

图1 杠杆ETF持有时间(纵轴单位:日)

图1 杠杆ETF持有时间(纵轴单位:日)资料来源:Barcays Goba Investors (2009.10)

2.1. 杠杆偏离

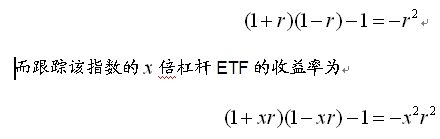

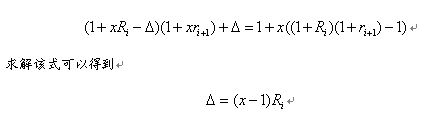

杠杆ETF最受到投资者或者舆论质疑的就在于其长期收益会严重偏离杠杆,原因在于杠杆ETF实现的是日杠杆。最简单的例子,假设某指数连续两日分别上涨和下跌,则两日后收益率为

投资者持有该杠杆ETF两日后实际收益是指数收益的x的平方 倍,而不是x倍。

我们以沪深300为基准指数,模拟一只2倍杠杆和一只反向2倍杠杆ETF的运作,分别考察2007至2008,2008,2009,2009年5月至2013年2月四个时间段两只杠杆ETF的表现,直观上了解杠杆偏离这一效应对投资者收益的影响。四个时间段分别代表倒V型反转、单边下跌、单边上涨、反复震荡4种不同的市场环境。

图2 2007至2008年杠杆ETF模拟运作情况(左轴:单位元)

图2 2007至2008年杠杆ETF模拟运作情况

图2 2007至2008年杠杆ETF模拟运作情况资料来源:海通证券金融产品研究中心

2007年到2008年,沪深300指数经历大幅波动,2007年大幅上涨而2008年又快速下跌,期间累计下跌10.94%。2倍杠杆ETF净值下跌45.41%,远超过指数的2倍跌幅;同时2倍反向杠杆ETF净值也下跌57.97%,尽管2年总体指数是下跌的。

图3 2009年杠杆ETF模拟运作情况(左轴:单位元)

图3 2009年杠杆ETF模拟运作情况

图3 2009年杠杆ETF模拟运作情况资料来源:海通证券金融产品研究中心

2009年A股市场迎来牛市,期间沪深300指数上涨96.71%,2倍杠杆ETF净值上涨248.04%,涨幅超过指数收益率的2倍,而2倍反向杠杆ETF净值下跌81.15%,跌幅小于指数涨幅。

图4 2008年杠杆ETF模拟运作情况(左轴:单位元)

图4 2008年杠杆ETF模拟运作情况

图4 2008年杠杆ETF模拟运作情况资料来源:海通证券金融产品研究中心

2008年A股市场经历熊市,期间沪深300指数下跌65.95%,2倍杠杆ETF净值下跌90.84%,2倍反向杠杆ETF净值上涨329.25%,远超过指数跌幅的2倍。

图5 2009.05至2013.02杠杆ETF模拟运作情况(左轴:单位元)

图5 2009.05至2013.02杠杆ETF模拟运作情况

图5 2009.05至2013.02杠杆ETF模拟运作情况资料来源:海通证券金融产品研究中心

2009年5月至2013年2月,沪深300指数微涨0.17%,而2倍杠杆ETF净值下跌18.85%,2倍反向杠杆ETF净值下跌46.85%,严重偏离2倍杠杆。

通过上述例子我们也可以看到,对于长期持有杠杆ETF的投资者来说,除了在趋势十分明显的市场持有正确方向杠杆(牛市持有正向杠杆,熊市持有反向杠杆)能获得超过杠杆倍基准指数的收益外,在市场反转或者震荡的情况下都有可能出现很大的亏损(不论是持有正向杠杆还是反向杠杆)。因此在大多数情况下都不建议投资者一直持有杠杆ETF,除非对未来市场走势十分肯定。

从上面的实证结果来看,我们可以得出一个大概的结论,似乎持有时间越长,杠杆偏离的情况越严重,相同的杠杆倍数下,反向杠杆ETF的杠杆偏离程度要大于正向杠杆ETF。实际上,我们可以从数学上推导出杠杆偏离的显式表达式,精确的描述长期持有杠杆ETF后收益与标的指数的杠杆倍收益的偏差大小。

2.2. 中证杠杆指数长期杠杆偏离的理论推导

中证指数有限公司将于 2013年4月3日正式发布沪深300杠杆指数系列和沪深300指数期货指数系列。

沪深300杠杆指数系列以

2009年6月30日为基日,以3000点为基点。指数成份包括标的指数、无风险利率及卖空成本三部分,其中标的指数为沪深300指数。无风险利率目前参考金融机构人民币贷款基准利率(六个月以内,含六个月);卖空成本目前参考国内券商融券利率,在上述无风险利率的基础上上浮3% 。指数编制公式如下:

其中,为日指数持有的沪深300指数期货合约的计算价格(收盘点位以结算价为准、实时点位以实时成交价为准),为日指数持有的沪深300指数期货合约的结算价。

首先我们对于沪深300杠杆指数的杠杆偏离进行推导。

我们假设沪深300指数(指数用表示)遵循几何布朗运动:

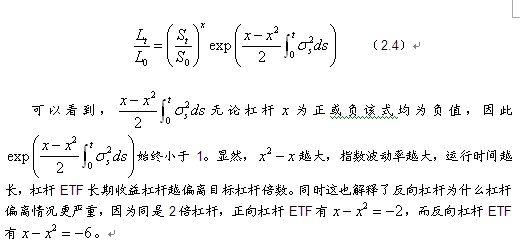

考虑(2.3)式右端第二部分,可以看到杠杆倍数、融资利率、融券成本、沪深300指数波动率、持有时间均会对杠杆偏离程度造成影响。

对于沪深300指数期货指数来说,情况更为简单,有如下关系式成立

我们可以做一个简单的估计,不考虑融资成本与融券成本,并假设股票市场波动率为固定值,由公式(2.4)有下表结果:

表5 持有1个月(21个交易日)后实际杠杆ETF收益率

| 期间指数收益 | 波动率(日) | 2倍杠杆 | 3倍杠杆 | -1倍杠杆 | -2倍杠杆 |

| 0 | 1.5% | -0.47% | -1.41% | -0.47% | -1.41% |

| 3% | -1.87% | -5.51% | -1.87% | -5.51% | |

| 10% | 1.5% | 20.43% | 31.23% | -9.52% | -18.52% |

| 3% | 18.73% | 25.76% | -10.79% | -21.91% | |

| -10% | 1.5% | -19.38% | -28.13% | 10.59% | 21.72% |

| 3% | -20.52% | -31.12% | 9.03% | 16.65% |

资料来源:海通金融产品研究中心

注:2012年沪深300指数日波动率为1.3%

表6 持有3个月(63个交易日)后实际杠杆ETF收益率

| 期间指数收益 | 波动率(日) | 2倍杠杆 | 3倍杠杆 | -1倍杠杆 | -2倍杠杆 |

| 0 | 1.5% | -1.41% | -4.16% | -1.41% | -4.16% |

| 3% | -5.51% | -15.64% | -5.51% | -15.64% | |

| 10% | 1.5% | 19.30% | 27.56% | -10.37% | -20.80% |

| 3% | 14.33% | 12.28% | -14.10% | -30.28% | |

| -10% | 1.5% | -20.14% | -30.14% | 9.55% | 18.32% |

| 3% | -23.46% | -38.50% | 4.99% | 4.15% |

资料来源:海通金融产品研究中心

注:2012年沪深300指数日波动率为1.3%

表7 持有1年(252个交易日)后实际杠杆ETF收益率

| 期间指数收益 | 波动率(日) | 2倍杠杆 | 3倍杠杆 | -1倍杠杆 | -2倍杠杆 |

| 0 | 1.5% | -5.51% | -15.64% | -5.51% | -15.64% |

| 3% | -20.29% | -49.36% | -20.29% | -49.36% | |

| 10% | 1.5% | 14.33% | 12.28% | -14.10% | -30.28% |

| 3% | -3.55% | -32.60% | -27.54% | -58.15% | |

| -10% | 1.5% | -23.46% | -38.50% | 4.99% | 4.15% |

| 3% | -35.44% | -63.08% | -11.44% | -37.48% |

资料来源:海通金融产品研究中心

注:2012年沪深300指数日波动率为1.3%

可以看到,如果投资者持有上表中任意杠杆ETF一个月,实际杠杆偏离并不会很严重,持有一季度后,杠杆偏离情况比较明显,而如果持有时间达到一年,实际收益都大幅跑输杠杆目标。

由于杠杆偏离的影响,当市场出现大幅波动时,杠杆ETF净值可能过高也可能过低。如果净值过高,可能会影响ETF流动性;如果净值过低,买卖价差(bid-askspread)占交易价格的比重就会偏大,实际上导致了交易成本的上升。一般来说杠杆ETF合同中都约定基金管理者有权对ETF份额进行拆分或者合并,以便避免净值过高或过低,同时也可以使得授权参与者(Authorized Paticipant)在创建份额时单位篮子金额控制在一定范围内,不会过大或过小。在本系列的第一篇报告中就介绍过ProShares UtraShort 20+ Year Treasury、ProSharesUtraShort S&P500均因为净值过低对ETF份额进行过合并。

2.3. 利用日杠杆ETF实现长期杠杆

实际上,我们可以通过调整头寸的方法利用日杠杆ETF实现更长区间段的杠杆。令为投资者持有ETF前日基准指数的涨跌幅,为第日基准指数涨跌幅,为杠杆,为第日收盘后对ETF头寸的调整。

假设前日已经实现倍杠杆,要使得全部日持有ETF的收益杠杆等于该ETF日杠杆,有下式成立

也就是说,对于想要实现长期持有该ETF达到基准指数倍收益的投资者来说,每日收盘时要将ETF头寸减少。

下面我们举两个例子来说明如何具体操作。

持有杠杆的ETF 100万元,日基准指数收益率,收盘后ETF份额总值万元。根据表达式可以算出,此时应减少ETF头寸5万元,于是卖出ETF份额获得现金5万元。

日基准指数收益率,收盘后ETF份额总值万元,加上现金5万元投资者净资产131万元,刚好实现两日2倍杠杆(指数共上涨15.5%)。

初始(第0日)投资100万元购买杠杆的ETF,持有日期间基准指数收益率,由于通过头寸调整操作实现日期间的-2倍杠杆,第日收盘后ETF份额总值万元。根据表达式可以算出,此时应增加ETF头寸15万元,投资者借入15万元现金买入基金份额。

日基准指数收益率,收盘后ETF份额总值万元,扣除借入现金15万元,投资者净资产69万元,刚好实现持有日-2倍杠杆(指数共上涨15.5%)。

在实际操作中,资金借入成本、交易成本等因素会影响长期杠杆的实现。

因此,我们也就可以理解为什么多数杠杆ETF均是追踪基准指数日杠杆。首先,长期杠杆ETF有投资周期性的问题。比如2倍周杠杆ETF相邻的两个头寸调整时间为和,只要投资者在时间买入这只ETF,则在不超过的时间内均是2倍杠杆,但是如果不是在时间买入,期间杠杆无法确定。对于投机性很强的杠杆ETF而言,不可能要求投资者在某一个时点买入。因此可以说杠杆ETF的投机性决定了投资者对日杠杆ETF的需求更大。其次,通过前面我们所说的方法,利用日杠杆ETF可以实现任何时间长度的杠杆。

3.

杠杆ETF的风险

3.1. 投资者选择杠杆ETF的风险

对手方违约风险

作为一种合成ETF,基于互换的杠杆ETF始终面临对手方违约的风险。在本系列第一篇报告中,我们介绍了杠杆ETF的两种互换模式——融资互换模式和非融资互换模式。两种模式虽略有不同,但本质上实际上都是一种抵押担保,尽量将互换对手方违约造成的损失降至最低,但违约风险仍无法避免。选择多个对手方进行互换是一个分散风险的办法,欧洲大部分的合成ETF都执行Undertakings for Coective Investment inTransferabe Securities (UCITS) 标准,在这个标准下,与一个交易对手方进行的互换头寸不得超过总头寸的10%。此外,大部分的ETF提供商持有与基金净资产值差不多的甚至更多的抵押资产。

杠杆实现风险

对于投资者而言,更经常会遇到的是杠杆ETF无法实现目标杠杆的问题。为了实现目标杠杆,杠杆ETF需要每日调整头寸,极端的市场波动、相应法律法规限制都可能使得基金无法达成目标杠杆。对于互换,如果某日日内基准指数出现剧烈波动,互换协议中可能包含条款允许交易对手方立即终止互换。在这种情况下,ETF可能无法立即找到另外的交易对手方签订新的互换合约或者使用其它衍生品实现目标杠杆。即使没有出现极端情况,由于基金头寸每日需要根据当日指数涨跌进行调整,很难非常精确的实现刚刚好的头寸,这也会导致每日业绩与目标发生偏差。

举例来说,反向2倍杠杆ETFProShares UtraShort 20+ Year Treasury有83.46%的天数成功的将杠杆控制在-2.1倍至-1.9倍之间,但是在5年左右(共计1221天)的时间里杠杆为正或者低于-4倍的天数有4天;正向2倍杠杆ETFProShares Utra S&P500有78.61%的天数杠杆控制在1.9倍至2.1倍之间,但在7年左右(共计1692天)的时间里杠杆为负或者超过4倍的天数达到12天;反向2倍杠杆ETF ProShares UtraShort S&P500有70.74%的天数杠杆控制在-2.1倍至-1.9倍之间,但在7年左右(共计1678天)里杠杆为正或者低于-4倍的天数达到19天(请参考《创新ETF蓝图之五——撬动市场的力量——杠杆ETF研究(一)》)。

错误使用风险

很多投资者始终认为杠杆ETF是一种长期持有并放大收益的基金产品,但是正如我们第二章中介绍的,由于杠杆偏离,长期持有杠杆ETF可能造成投资者巨大损失。

投资决策失误风险

杠杆ETF放大了标的指数的收益,因此当投资者判断错误市场走向时,蒙受的损失也远大于普通的基金产品。

3.2. 杠杆ETF引发的对市场的冲击

如同第一章中陈述,杠杆ETF需要每日进行头寸调整,以使得持有的标的指数头寸能保证第二日的杠杆。对于基于互换实现杠杆的ETF而言,ETF本身只需要调整互换的名义价值(notiona principa),但是互换对手方必须在收盘前调整自己持有的证券数量,以应对名义价值的调整,也就是说本质上杠杆ETF调整头寸还是产生了相应证券的需求变化;如果是基于期货实现的杠杆ETF,这种调整就直接反映在期货市场上,如果需要增加期货头寸就要开仓,减少期货头寸就要平仓。这种调整基本上都在收盘前的半小时到一小时完成,因为越接近收盘越能准确估计当日标的指数的涨跌。

许多投资者和分析师认为杠杆ETF增加了市场的波动,尤其是以收盘前的一小时或半小时为甚。实际上根据市场上杠杆ETF的规模、杠杆比例、每日收益率,我们可以简单估计出每日有多少头寸需要调整。

本质上,杠杆ETF的调整操作属于追涨杀跌。只要市场上涨,任何杠杆比例的杠杆ETF隔日都需要增加头寸;只要市场下跌,任何杠杆比例的杠杆ETF隔日头需要减少头寸。因此杠杆ETF对证券市场的波动肯定有推波助澜的作用。但是就目前海外杠杆ETF的规模来看,还不足以对市场造成明显的影响。根据瑞士信贷(Credit Suisse)2011年末的报告——《ETFTrade Strategy: Tripe Troube》估算,杠杆ETF头寸调整所产生的交易量仅占市场最后半小时交易量的4%。

利用(3.1)式,我们可以估算出目前A股市场情况下杠杆ETF的最大容量,即在该规模下,杠杆ETF的每日调仓不会对市场造成明显冲击。

2012年沪深300指数成分股日均交易额约500亿元,沪深300股指期货日均交易额约1800亿元(年末的4个合约)。我们不考虑现货与期货的联动情况,即把杠杆ETF分成现货型和期货型,对现货期货市场分开计算。假设每日最后半小时交易额占全日交易额的1/6,当日指数上涨1%,并且市场上只有2倍、-1倍、-2倍3种杠杆ETF,不对市场造成明显冲击(调仓产生交易量小于同时段总交易量5%)情况下期货型杠杆ETF最大容量约为450亿,现货型杠杆ETF最大容量约为126亿。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。