海通证券:短期理财债券型VS货币型基金

海通证券基金核心分析师 单开佳

1.产品概况

短期理财债券型基金是一种收益稳定、风险较低,且具有一定封闭期的定期开放式纯债基金。由于成功的挖掘了低风险投资者的理财需求,自2012年5月9日首批短期理财债基华安月月鑫和汇添富理财30天诞生以来,其规模扩张迅速,产品只数已经从5月底的3只增加到9月底的15只,累计份额数也已接近1500亿份。

表1 短期理财债基一览表(统计截至2012年9月30日)

| 产品名称 | 成立日期 | 运作周期 | 管理模式 | 运作模式 | 基金公司类型 |

| 华安月月鑫 | 2012-05-09 | 30 | 期限匹配 | 固定申赎 | 非银行系 |

| 汇添富理财30天 | 2012-05-09 | 30 | 灵活配置 | 固定申购+锁定持有期 | 非银行系 |

| 华安季季鑫 | 2012-05-23 | 90 | 期限匹配 | 固定申赎 | 非银行系 |

| 汇添富理财60天 | 2012-06-12 | 60 | 灵活配置 | 固定申购+锁定持有期 | 非银行系 |

| 华安双月鑫 | 2012-06-14 | 60 | 期限匹配 | 固定申赎 | 非银行系 |

| 光大添天利 | 2012-06-19 | 90 | 灵活配置 | 固定申赎 | 银行系 |

| 汇添富理财14天 | 2012-07-10 | 14 | 灵活配置 | 固定申购+锁定持有期 | 非银行系 |

| 南方理财14天 | 2012-08-14 | 14 | 灵活配置 | 固定申购+锁定持有期 | 非银行系 |

| 工银瑞信(微博)7天理财 | 2012-08-22 | 7 | 灵活配置 | 固定申购+锁定持有期 | 银行系 |

| 建信双周安心理财 | 2012-08-28 | 14 | 灵活配置 | 固定申购+锁定持有期 | 银行系 |

| 嘉实理财宝7天 | 2012-08-29 | 7 | 灵活配置 | 固定申购+锁定持有期 | 非银行系 |

| 光大添盛理财 | 2012-09-05 | 60 | 灵活配置 | 固定申赎 | 银行系 |

| 大成月添利理财 | 2012-09-20 | 30 | 期限匹配 | 固定申购+锁定持有期 | 非银行系 |

| 中银理财14天 | 2012-09-24 | 14 | 灵活配置 | 固定申购+锁定持有期 | 银行系 |

| 国泰6个月 | 2012-09-25 | 180 | 期限匹配 | 固定申赎 | 非银行系 |

资料来源:海通证券金融产品研究中心

从现有产品的份额类型来看,A类份额占比远高于B类份额。由于A类份额申购门槛相对更低,因此该现象表明短期理财债基较好的挖掘了风险承受能力较低的小额投资者的理财需求。从9月底的统计数据来看,短期理财债基的A类份额共计1097.09亿份,占短期理财债基总规模的73.71%,B类份额只有391.22亿份,仅占总规模的26.29%。

从产品发行特征上看,除去第一批因创新溢价而获得大额认购的产品外,大股东具有银行背景的基金公司所发行的产品规模远大于非银行系基金公司。截止到2012年9月底,共有5只产品由银行系基金公司发行,单只产品平均募集份额数达到131.42亿份,而8只非银行系公司发行的产品平均募集规模仅有86.61亿份,比前者低了34%。银行系公司发行产品募集规模较大的原因一方面在于其销售网络的覆盖面广,另一方面也在于其大股东在债券资源获取和二级市场交易上的潜在优势。

图1 短期理财债基发行特征统计(计算截至2012年9月30日)

图1 短期理财债基发行特征统计(计算截至2012年9月30日)目前共有4只产品公布了首个运作周期结束开放申赎后的份额数量。从规模变动上看,在经历首个运作周期后,绝大部分产品的份额总数都出现了缩水。在产品发行阶段,这4只产品的平均募集规模高达80亿份,但当首个运作周期结束后,其平均规模已降至44.27亿份,降幅高达44.88%。牺牲流动性的同时并未换得超越货币型基金的相对收益,是不少投资者选择撤离的原因。

从同类产品间的关系来看,由于短期理财债基可能会将较高比例的资产配置于商业银行的协议存款,如果同类产品间竞争关系过强,可能会影响银行参与协议存款的积极性。不过由于监管机构已经明令禁止银行发行1个月以下的短期理财产品,而短期理财债基的运作周期多在1~3个月之间,两类产品间的互补性远强于替代性。此外,由于协议存款直接纳入贷存比指标的分母项,而目前银监会已将贷存比指标由时点考核改为日均考核,因此与短期理财债基构建具有利率吸引力的协议存款可以开拓银行稳定而持续的存款来源,进而增加可贷资金。最后,短期理财债基具有固定的运作期限,因此其所签订的协议存款一般不会发生提前支取的现象,对于银行来说稳定的投资期限能使其更为方便的管理信贷资产。整体来看,银行通过让渡一定的利差收益换取了资产负债表的扩张,而短期理财债基则享受到优惠的利率水平,形成了共赢的局面。

对于基金公司的货币型基金来说,短期理财债基的确具有一定的替代效应,不过其在分流资金的同时对其投资者的需求作到了更为细致的区分,使得货币型基金更好的回归现金管理工具及资产“中转站”功能的本质之上,而短期理财债基则更为偏重绝对收益,具有较强流动性需求,不希望承担净值波动的低风险投资者提供了一个更为适宜的投资理财工具。

2. 产品类别

按照运作周期长短、申赎模式及投资策略,可以将现有的短期理财债基归入不同的类别。

2.1运作周期长短

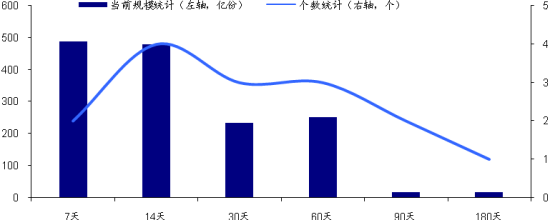

随着产品的不断推出,短期理财债基的运作期限也在从短到长逐步得以完善。目前短期理财债基的运作周期包括7天、14天、30天、60天、90天和180天,其中随着运作周期长度的增加,产品数量和资产规模逐步降低。目前期限在1个月以下的产品数量为9只,份额数量超过了1200亿份,而1个月以上的产品数量仅有6只,资产规模则为1个月以下产品的23.82%。出现这种现象的原因主要在于自银监会发文限制商业银行发行1个月以下的理财产品之后,该期限段理财债基所受到的竞争压力相对较小,并且在一定程度上承接了从原有短期银行理财产品中分流出来的资金。而其他期限段产品较之银行理财产品的收益率优势并不明显,规模扩张相对缓慢。

图2 不同运作周期短期理财债基个数和份额(计算截至2012年10月12日)

图2 不同运作周期短期理财债基个数和份额(计算截至2012年10月12日)

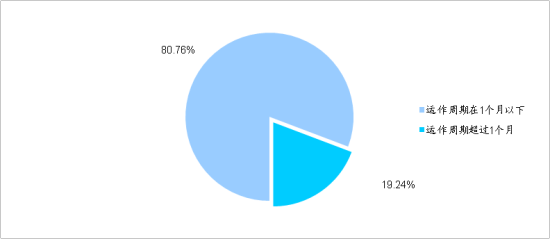

图3 短期产品与中长期产品规模占比(计算截至2012年10月12日)

图3 短期产品与中长期产品规模占比(计算截至2012年10月12日)2.2申赎模式

短期理财债基按照申赎模式可以分为刚性模式和柔性模式两种。刚性模式下产品的申购和赎回时间完全固定,投资者只有在确定的产品开放日才可以提交申购和赎回申请。柔性模式下申购操作相对更为便利,投资者可在任一交易日提交申购申请,在申购日+整数倍运作周期的时点上可以提交赎回申请。这两种模式各具优缺点,具体对比如下:

表2 不同申赎模式优劣对比

| 申赎模式 | 优势 | 劣势 |

| 刚性模式 | 1、便于使用期限匹配策略规避利率风险

2、可投资于流动性较差、收益率高的债券 3、资金进出的可预测性强,增加协议存款议息能力 4、不易被增量资金摊薄收益,运作期内收益波动小 |

1、开放日申赎较为集中,该日流动性冲击大

2、收益率与建仓时点利率环境高度相关,不同运作期间收益波动高; 3、投资者需等到开放日才可申购,操作便利性差 |

| 柔性模式 | 1、申赎资金变动平滑,各交易日单日流动性冲击小

2、建仓时点较为平均,不同运作期间收益波动小 3、每日均可申购,操作便利性强 |

1、现金流变动分散,增加交易压力

2、资金进出的可预测性相对较差,影响协议存款利率谈判能力 3、容易被增量资金摊薄收益,运作期内收益波动大 |

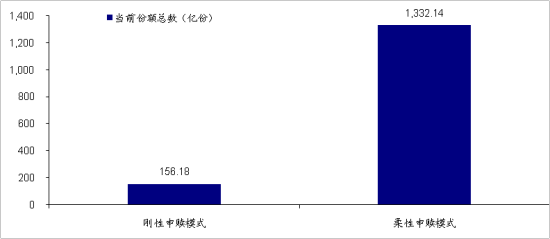

目前柔性申赎模式是市场的主流模式,投资者接受度更高,使用该模式的产品共有9只,份额总数高达1332.14亿份。使用刚性申赎模式的产品有6只,但份额总数仅为156.18亿份,显著低于柔性模式。

图4不同申赎模式产品规模对比(计算截至2012年10月12日)

图4不同申赎模式产品规模对比(计算截至2012年10月12日)2.3投资策略

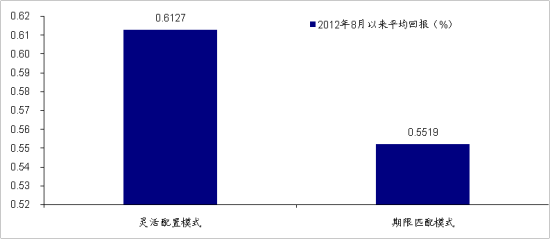

短期理财债基主要有两种投资管理模式。第一种是采用期限匹配的管理模式,要求投资对象的剩余期限不得超过本运作周期的剩余期限,从而使投资品在运作周期结束前即已回收本金和收益。第二种为灵活配置的管理模式,不要求进行期限匹配,个券的买卖完全由投资经理决定,赋予其更大的操作空间。

首批发行的两只产品分别采用了期限匹配和灵活配置的管理模式,但随着产品的演进,灵活配置的投资管理成为基金公司普遍采用的模式。截止到9月底,采用灵活配置模式的短期理财债基共有10只,管理份额数为1323.63亿份,而采用期限匹配模式的产品只有5只,管理份额数也仅为164.69亿份。

图5不同投资管理模式产品规模对比(计算截至2012年10月12日)

图5不同投资管理模式产品规模对比(计算截至2012年10月12日)3. 产品特征比较

短期理财债券型基金以货币市场工具作为主要投资对象,具有投资期限短、收益稳定、下行风险小等特点,其风险收益特征与基金公司现有的货币型基金较为接近,因此以下将以货币型基金作为参照物展开产品特征的比较。

3.1投资范围

主要结论:短期理财债基和货币型基金均以货币市场工具为主要投资方向,短期理财债基信用债投资范围更宽,回购比例和剩余期限的限制程度也低于货币型基金。

短期理财债基:以货币市场工具为主,包括现金、银行定期存款、大额存单、债券回购、短期融资券、国债、央行票据、金融债、中期票据和企业债等。不可投资于股票和可转债等权益类资产。对信用债的评级要求低于货币型基金,部分产品甚至可以投资于A+级信用债。在银行间市场的回购比例上限为40%,高于货币型基金。短期理财债基每日组合平均剩余期限上限等于min(180, 运作周期+120天),根据运作周期,可以计算其分布于127-180天之间,长于修正后的货币型基金(名义上仍为180天,但极有可能因与国际接轨而降至120天)。更宽的投资范围和更少的投资限制增加了产品的获益潜力,相应也提升了组合所面临的信用风险和利率风险,对于基金经理的信用风险甄别能力和利率走势预判能力也提出了更高的要求。

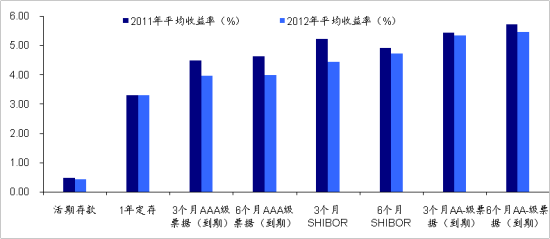

图6 不同信用等级债券收益率差异(2012年数据截止到10月11日)

图6 不同信用等级债券收益率差异(2012年数据截止到10月11日)|

|

|

|