基金有杠杆不等于反弹高收益

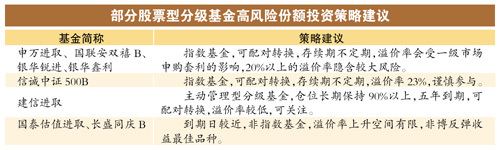

部分股票型分级基金高风险份额投资策略建议

部分股票型分级基金高风险份额投资策略建议抄底规避高溢价基金 低风险份额或存交易性机会

昨日大盘失守2400点,被此前错失了百点反弹的投资者视为再度抄底的良机。在过往的历次反弹中,有杠杆的股票型分级基金都充当了“领跑者”的角色,成为不少投资者抄底的首选工具。但其实,目前部分杠杆基金过高的溢价率已提前透支了反弹可能带来的高收益,对此类杠杆基金投资者应适当规避。

文/表 记者吴倩

近期,大盘触底反弹,二级市场上可交易型基金普涨,然而,在此次反弹中,素有反弹先锋之称的股票型分级基金高风险份额却一反常态,走势相对疲软。

上周,股票型分级基金高风险份额的净值普遍上涨,但不少产品的二级市场交易价格的涨幅反不及其跟踪的标的指数,有些市价甚至不涨反跌。上周,银华鑫利所跟踪的标的指数中证等权重90指数的涨幅为2.66%,其净值涨幅更是高达6.1%,但同期,银华鑫利市价反跌4.42%;同样,信诚中证500B、国联安双禧B所跟踪的标的指数中证500、中证100上周涨幅也分别高达3.33%和3.03%,但这两只基金同期市价涨幅分别只有0.69%和1.6%。

本周一,中证等权重90指数、中证100分别微涨0.35%和0.66%,但当日,银华鑫利市价反跌了1.41%,双禧B的市价涨幅也只有0.1%。

由于杠杆的存在,股票型分级基金高风险份额可以放大市场的盈利和亏损,因此在此前的市场盘整中,想抄底的资金纷纷涌入这些杠杆基金,直接推高了杠杆产品的溢价率,如今市场回暖,抄底资金的收益获得一定兑现后,杠杆基金的高溢价迅速回归,成为抑制其市价反弹力度的罪魁祸首。

提醒:规避高溢价品种 关注低风险份额

对意欲借杠杆基金抄底的投资者,专家普遍提醒,应注意规避那些高溢价的品种。好买基金研究中心人士指出,作为金融产品,价格始终要回归到价值,目前部分杠杆基金的价格已脱离基本面,即使大盘上涨10%,很多杠杆基金的净值也到不了目前的价格,因此风险极大。建议投资者适当规避高溢价率部分杠杆基金,如果看好后市,可选择一些价格在净值合理区间的产品。

值得关注的是,近期,在高溢价的股票型分级基金高风险份额表现疲软的同时,高折价的低风险份额却表现不俗。业内人士指出,即将进行的定期份额折算和处于历史高位的折价水平使分级基金的稳健份额投资价值日渐凸显,年底临近,分级基金稳健收益类份额或存在交易性机会。

同时,好买基金研究中心也表示,投资者可提前布局优先份额。目前离折算点还有不到两个月的时间,优先份额具备较好的短期交易机会。

|

|

|

|