不支持Flash

|

|

|

|

典型投资者基金组合案例评估 共持有九只基金http://www.sina.com.cn 2007年07月19日 11:56 新浪财经

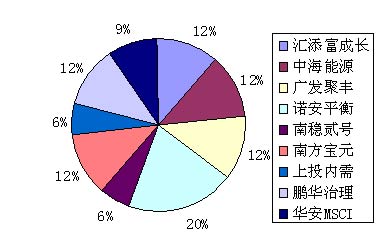

德胜基金研究中心 首席分析师 江赛春 投资者问题描述: 编辑老师:你好,我从今年三月开始投资基金,具体组合如下: 汇添富焦点1W 中海能源1W 广发聚丰1W 诺安平衡1.7 W 南稳二号0.5 W 南方宝元1 W 上投摩根内需0.5 W 鹏华优质1 W 华安A股0.8 W 定投:景顺长城500元,融通巨潮200元,南方宝元400元,广发聚富300元,融通深证100:300元。 是不是太分散? 有10万元准备年底交房款,下半年如何投资有利?请多提宝贵建议。 谢谢! 一、投资目标与投资偏好 投资者没有明确地描述其个人情况,因此对其投资目标只能大致作一分析。 该投资者今年3月开始基金投资,目前大致投入8.5万元于9只基金,另每月定投1700元于4只基金。年底可能需要撤出10万元资金用于购买房产。 从这些情况来看,该投资者应属于经济起步期的年轻投资者,每月有较多固定节余,收入增长潜力较快,目前有较多闲置资金,但短期内可能面临大额现金支出。 这应该代表了一大部分投资者的典型情况。在可投资资金不稳定,投资期限较短的情况下,基金投资应该以稳健为第一原则。从这样的投资需求来看,基金组合应以类型配置为基础;此外考虑到下半年的市场走势对偏股型基金仍然较为乐观,在偏股型基金投资部分可以 而从投资者的投资行为来看,也代表了相当一部分基金投资者,尤其是新基民的投资状况。 二、何谓基金组合? 了解投资者的投资目标后,我们要来看投资者的组合配置情况。该投资者投资的基金十分分散,总共投资基金达13只。看似投资者建立了一个相当分散的基金组合,不过我们认为投资者实际上并没有真正了解为何要建立基金组合,把资金不断地投入新的基金品种并不能达到基金组合投资的目的。这也代表了相当一部分基民,尤其是新基民的认识误区。 那么我们就简要分析一下何谓基金组合,为什么要建立基金组合?基金组合是指通过同时投资于多只基金,降低组合收益的波动,增强投资的稳定性,使基金投资在各个阶段都能够获取较好的收益。基金需要组合投资的原因是,一段时间内,某些特定风格的基金会表现突出,但在另一阶段可能相对下滑。我们很难有足够的把握抓住每个阶段表现最好的基金,那么就通过组合,把可能表现好的基金拿来进行一揽子投资。建立基金组合的几点原则是: (1)与投资目标匹配原则:基金组合的总体倾向要和投资目标想匹配,主要是从风险角度考虑。例如全部投资于股票基金可能波动风险较大,那么通过部分投资于配置型基金,可以让基金经理帮助降低总体风险。 (2)风格配置原则:所谓风格配置原则,是指组合中的基金应该有多样化的风格特征,如果基金风格高度一致,那么组合就起不到应有的效果。 (3)分散风险原则:这和前两个原则是类似的。也就是我们不把鸡蛋放在同一个篮子里,不把希望都寄托在一只或一类基金上。 可见建立基金组合的目的和股票组合是类似的。但因为基金之间的差异不像股票的差异那么大,所以基金组合里基金的数量无需太多。通常情况下,基金组合内数量在3-5只即可。过多地分散投资,不会更好地达到组合投资的目的,也可能会降低组合有效性,并且将增加交易成本。 (1)类型配置组合:类型配置组合是指通过投资于不同类型的基金,来平衡投资风险。例如,股票型基金+偏债型基金。类型配置的目的是让基金组合降低风险。 (2)核心-卫星组合:核心-卫星组合是指组合的主要部分选择业绩和风格波动较小的基金,在组合的次要部分选择近期业绩表现较好的基金,例如,指数基金+灵活配置基金。核心-卫星组合总体评价可以是“中庸型”组合,即表现有可能达到或同类型平均水平。 (3)风格平衡组合:所谓风格平衡组合,就是指把基金按照风格进行分类,在主要的基金风格类中挑选优胜者建立平衡配置的组合。这个思路,彼得·林奇戏称之为组建“全明星队”。例如,大盘基金+小盘基金组合,成长基金+价值基金组合,等等。风格平衡组合的预期收益高于同类基金平均水平。 (4)灵活调整组合:灵活调整型组合是指根据对基金业绩表现的综合判断,在各个风格类型之间进行倾向性配置,从而取得明显超越平均水平的风险-收益特性。灵活调整组合操作难度较高,但预期收益率也较高。 我们了解基金组合的基本含义后再来看投资者当前的基金组合。投资者目前的组合看似一个典型的分散型基金组合,投资于各个基金的比例平均化(图1)。从基金的选取上,投资者并没有很好地对组合进行配置。

图1:投资者基金组合配置情况 三、组合内基金点评 调整基金组合,第一步是看看组合内现有基金各自都是什么特点,表现如何。由于投资者现有组合内基金数量过多,限于篇幅无法对每只基金进行详细的分析,因此我们仅选取其中的部分基金作简要点评。对于其余基金的分析,可以参见德胜基金研究中心近期的相关研究。 汇添富成长焦点:有业绩回升潜力 汇添富成长焦点成立于2007年3月,为股票型基金。基金的投资目标是精选成长性较高,且估值有吸引力的股票。从风格上来说,基金属于成长型。由于汇添富成长焦点基金成立不久,我们没有更多的资料对其进行详细分析。不过可以通过同系的另两只偏股型基金汇添富优势和汇添富增长对汇添富成长的投资有所了解。 从汇添富优势和汇添富增长的情况来看,汇添富系基金投资存在较高的共同特征,对汇添富成长焦点应同样有较大影响。投资风格较稳健,在类似的中小基金公司中尤显突出。从选股来看,汇添富系基金注重挖掘具有持续竞争优势的公司,基本以价值投资为主线。从近期表现看,汇添富系基金在6月以来有较明显的减仓迹象,并且有较大的持仓结构调整迹象,这也使汇添富系基金近一月的表现普遍较好。 从汇添富成长焦点基金来看,该基金在最近的表现较好(表1)。这与汇添富系基金的投资风格稳健有关。不利的方面是汇添富成长焦点规模较大,因此在灵活性上不如同系的其他两只基金。 表1:汇添富成长焦点近期基金收益 截止日期 :20070716

数据来源:德胜基金研究中心(www.dsfunds.com) 中海能源:特色尚未显现 中海能源策略基金成立于2007年3月,为偏股混合型基金。基金的投资目标是在世界能源短缺和中国经济增长模式向节约型转变的背景下,以能源为投资主题,重点关注具备能源竞争优势的行业和企业,精选个股,并结合积极的权重配置,谋求基金资产的长期稳定增值。从基金产品来看,该基金带有能源行业基金的特征。 由于基金成立时间不长,同样我们对其投资过程无法进行详细的探究。我们可以大致分析同系基金的投资风格。中海基金公司属规模中小的基金公司,整体操作风格较激进,旗下基金换手率普遍较高。投资特色上,中海系基金也体现出追求高收益的倾向,对中小盘股投资比重较大。但在具体的投资品种上,各只基金并没有十分明显的重合。 我们由此来看中海能源策略基金,其操作风格应属偏激进类型,但在具体的选股标准上和中海系其他基金不同。虽然投资于能源概念的板块属于有吸引力的投资主题,但中海能源策略基金的表现仍应进一步观察(表2)。 表2:中海能源近期基金收益 截止日期 :20070716

数据来源:德胜基金研究中心(www.dsfunds.com) 诺安平衡:中游水平 诺安平衡基金成立于2004年5月,为偏股混合型基金。该基金没有清晰地其描述投资策略,只是强调通过主动投资深入挖掘各品种的潜在价值,在与市场同等风险的水平下获取超额收益。 在投资上,诺安平衡一贯是比较平稳的风格,基金业绩也一直处于中游水平。在06年之后,基金在选股上比较准确地把握住了证券、金融等行业的投资机会,并一直坚持至今。目前的持股风格偏向大盘核心类型,比较适合当前的市场特征。 诺安平衡基金的另一个特点是对基金仓位控制较为灵活。6月中旬之后,诺安系基金普遍降低了仓位比例,并且有比较明显的持仓结构调整迹象。近一段时期该基金对市场的变化反应比较灵活,因此提升了近期的业绩表现。 基金的一个缺点是管理团队的稳定性不够强,基金经理更换速度较快。 表3:诺安平衡近期基金收益 截止日期 :20070716

数据来源:德胜基金研究中心(www.dsfunds.com) 南方宝元:偏债基金的领先者 南方宝元是最早的一只偏债混合型基金。这类基金适合作为组合的平衡配置部分,降低基金组合的总体股票仓位。 和其他偏债混合型基金相比,南方宝元资产配置的可变范围较大,债券投资比例为45%~95%,而股票投资范围最高可达35%。 从实际投资来看,南方宝元多数时候保持着较高的股票投资比例。在06年之后,将股票投资比例从25%左右提升至上限35%左右。较高的股票投资比例也使南方宝元的阶段收益率在同类基金之间波动较大;但在牛市环境下,总的来说提升了基金的表现。从南方宝元所投资的股票来看,选股思路基本上遵循主流的价值投资理念,其重仓股基本上是业绩增长确定性高的蓝筹股,这也符合南方宝元的产品特性。 从近期基金的表现看,由于股票投资比例较大,南方宝元在同类基金中表现有些波动,不过相比偏股基金还是显示出很强的抗跌性(表4)。 表4:南方宝元近期基金收益 截止日期 :20070716

数据来源:德胜基金研究中心(www.dsfunds.com) 华安A股:指数基金投资的备选 华安MSCI中国A股基金是一只被动投资为主的指数基金,以MSCI中国A股指数为标的,实施有限的积极管理。 被动管理型指数基金的投资特性主要取决于标的指数的投资价值。MSCI中国A股指数是MSCI公司(摩根斯坦利全球资本公司)为中国A股市场编制的第一个指数,于2005年5月发布。该指数采用自下而上的编制方式,以GICS行业分类标准为依据,反映每个行业65%以上的自由流通市值。其成份股为自由流通市值达到10亿元人民币以上的沪深A股。 可见从指数构建上看,MSCI中国A股指数类似于沪深300指数和中标300指数,成份股以流动性好的蓝筹股为主,覆盖了沪深两个市场,具有较强的市场代表性和可投资性。从投资指数基金的角度来说,华安A股基金是较好的备选投资对象。06年1月华安MSCI中国A基金的标的指数从原来的上证180指数变更到MSCI中国A股指数,为投资者提供了另一个沪深两市的指数化投资选择。 但是在股市的震荡期,被动投资的指数基金不可避免会有较大的波动风险;因此对稳健型投资者指数基金投资比例不宜过高。最近一段时期华安A股基金的表现相比上半年有明显下滑表明了这一点(表5)。 表5:华安A股近期基金收益 截止日期 :20070716

数据来源:德胜基金研究中心(www.dsfunds.com) 四、零散型基金组合如何调整? 投资者撒网式的分散投资在新基民中应该具有一定的普遍性。对于这种基金组合,如何进行调整以达到组合投资的效果呢?建议基民可以大致遵循以下步骤: 第一步:确定适合自己的基金组合类型 第二步:分析组合中基金的类型配置,例如,股票型、偏股混合型、配置混合型、偏债型等各类型基金各占比多少,同时了解一下这些基金的实际仓位情况; 第三步:分析组合中基金的风格,最好避免组合内基金风格高度重合; 第四步:分析基金品种的取舍,并结合下一阶段股票市场的风格特征,调整基金品种的配置比例。 根据这些步骤和原则,给出以下组合调整建议: 1、基金品种调整:保留汇添富成长焦点、上投内需、诺安平衡、南方宝元、华安A股。定投基金品种保留景顺、广发聚富可考虑更改为广发稳健,融通深圳100和融通巨潮保留一只。 2、组合配置调整:降低诺安平衡的配置比例,可重点配置汇添富成长焦点(或转换为汇添富优势)、上投内需和南方宝元,适当提高华安A股配置比例。

【发表评论】

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||