人民币贬值一周惊魂 央行遏制跨境套利

挤出套利资本?为新一轮汇改铺路?

本报记者 钱秋君 肖君秀 北京报道

人民币对美元汇率大跌,引发市场躁动。

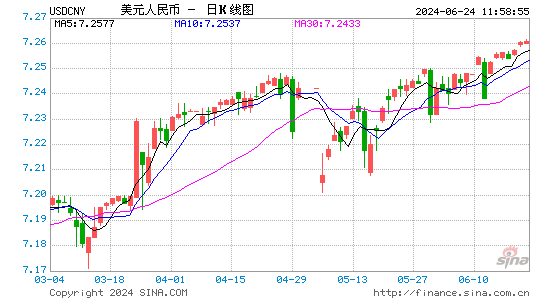

2月17日-21日的一周内,在岸人民币兑美元累计下跌106个基点,跌幅0.45%。受在岸市场影响,离岸人民币在2月18日至21日也连续下跌。人民币兑美元即期汇价在一周内大跌500个基点,将今年以来的升值幅度全数回吐。2月25日,银行间外汇市场人民币兑美元汇率中间价报6.1184,较上一交易日微升5个基点,但即期却意外暴跌,盘中触及6.1250的6个月低点。

人民币汇率为何暴跌?市场众说纷纭,而认为央行[微博]“通过人民币汇率短期内大幅波动来遏制跨境套利行为”的观点居多。

人民币动荡波及A股市场。2月24日,沪指跌1.75%,深成指跌2.68%。25日,沪指再跌2.05%,深成指更大跌3.16%,创下8个月以来的新低,两市近80只个股跌停。

在民生证券研究员副院长管清友[微博]看来,这场人民币贬值战,是外围市场风动,然后央行帆动,最后是市场心动。但外管局有关部门负责人表示,近期人民币汇率走势是市场主体调整前期人民币交易策略的结果。此次汇率波动幅度与发达和新兴市场货币的波动相比,属于正常波动,不必过分解读。

事实上,2014年,我国跨境资金延续较大净流入的内外部因素依然存在,但一些潜在市场因素仍可能触发我国跨境资金流动的双向变动。“因此,需要继续为促进国际收支平衡创造市场条件, 同时也要为防范国际资本流动冲击风险完善调控工具。”外管局坦陈。

至此,2014年,包括央行、外管局在内的监管机构,正在祭出组合拳挤压套利资金空间。但是,面对监管层数次发文旨在抑制跨境套利行为,为何套利行为还是屡禁不止?

贬值挤出套利资本

“在外汇储备巨额增长的重压下,央行极力想要推进人民币国际化。”一国有大行负责人在接受本报记者采访时坦言。

外管局报告显示,2013年,我国交易形成的外汇储备增加4327亿美元。其中,稳定性较高、与实体经济关系较大的跨境资金净流入3594亿美元,对外汇储备增长的贡献率为83%。波动性较大的跨境资金净流入达720亿美元,贡献了17%,与同期GDP之比为0.8%。

“央行的思路是,在不改变现有国际货币格局的基础上减缓外汇储备的增长,并将人民币带入国际储备货币的地位。”上述人士称,但结果却恰恰相反,导致了虚假贸易的增长和境外跨境套利资金大举进入内地。

为了打击虚假贸易的套利行为,2013年外管局连发两文:5月份发布《关于加强外汇资金流入管理有关问题的通知》,从加强银行结售汇综合头寸管理、严查虚假贸易、加大外汇管理核查检查力度等多方面严控外汇资金流入,尤其是防止异常跨境资金流入。这项政策立竿见影。2013年6月,中国贸易数据出现大幅下滑,1月至6月累计增速从前5个月的两位数降到个位数,6月当月进出口同比负增长,下降2%。但随着海外需求恢复,出口数据在2013年7月份又恢复到正增长;而11月出口数据增速冲破两位数达到12.7%后,再次被质疑有水分。

2013年12月,外管局再发布《国家外汇管理局关于完善银行贸易融资业务外汇管理有关问题的通知》,要求银行切实履行贸易融资真实性、合规性审查职责,打击仿真企业虚构贸易背景套取银行融资的行为。不过,今年1月份的数据表明,这种行政性的管控见效甚微。海关总署发布的进出口数据显示,1月我国进出口总值3824亿美元,同比增长10.3%,其中出口2071.3亿美元,增长10.6%;进口1752.7亿美元,增长10%;贸易顺差318.6亿美元,扩大14%。

让业内感到困惑的是,在我国出口同比增长10.6%的同时,作为劳动密集型产品出口的国家和地区的韩国、越南、中国台湾地区,1月同比出口增速都在下降。“这样情况的解释是,在利差驱使下,国际套利资本也在创新手段流出。”上述人士坦言。

“根据我们的调研,跨境套利资金近期有加速膨胀的势头。”招商银行高级分析师刘东亮[微博]称,从去年四季度开始,较为稳定的人民币升值预期和境内外利差,驱动部分企业重拾跨境套利。

但此次人民币在升值通道中突然急刹车,令套利资本惊出一身冷汗。一位上市银行人士告诉本报记者,这次人民币贬值,将有利于遏制套利资金,令其观望甚至离场,从而达到“挤水分”的目的。

套利路径

问题是,监管层数次发文旨在抑制的跨境套利行为何屡禁不止?

本报记者获得的一份MFI研究共享平台对人民币国际化讨论的纪要里,一些业内资深人士介绍了目前比较活跃的人民币跨境贸易中套利的情况。

“2013年打击的虚假贸易,使很多C类企业受到影响,但是如果你的确有贸易背景,比如单据是真实的等等,并不受影响。”浙江外贸资深从业人士周先生告诉本报记者,政府对此也清楚,而行业内资金雄厚就是大国企。换句话说,外汇局以真实贸易背景为监管认定合法非法的基础,显然无效。

他透露,现在与去年的情况极为相似。国家海关总署数据显示,2013年1-4月,全国进出口总额8.36万亿元人民币,扣除汇率因素同比增长14%。其中,中国对传统出口市场欧洲和日本出口增速都有所下滑,但内地与香港双边贸易总值却增长66%,达1505.9亿美元,大幅增长了71.2%。

据其介绍,现在,以贸易背景和通道为主的人民币境内外套利规模还很大,手中握有大资金、跟香港有外贸业务的国企,是虚假套利的主角,而外管局认定的虚假贸易并不存在,现在的套利都是具有真实贸易背景的。在套利过程中,受利益驱使,银行作为渠道的一部分,也获得收益。

本报记者了解到,过去和目前对人民币跨境套利的模式主要有三种:离岸与在岸人民币即期汇差套利、离岸与在岸人民币利率之间的套利、在利差与人民币升值之间套利。

“在真实的人民币套利市场中,前两种模式操作起来相当简便。”一位游走在真实外汇市场的资深人士朱坤(化名)表示。

“去年下半年开始,离岸市场对人民币需求暴涨,这导致离岸人民币/美元(即离岸人民币贸易),比起在岸人民币/美元(即在岸人民币贸易)要贵得多。”朱坤解释,在顶峰的时候,离岸人民币比在岸人民币要贵出0.6%。因此,离岸与在岸人民币之间就出现了套利机会。“看起来很复杂,实际上这种套利十分简单。”

以第一种模式为例,其流程为:第一步,客户在大陆借取100万美元,假设以6.2的在岸汇率获取620万人民币。第二步,从香港进口黄金等低物流成本的货物且用人民币支付,如此,620万人民币流到香港,成为离岸人民币。第三步,则通过香港的合伙人,按6.15的离岸汇率换成美元,得到100.813万美元。最后,其再将原先进口来的黄金出口给香港合伙人并用美元结算,完成获利8130美元。

佐证的数据是,根据香港海关的数据,2013年1-12月香港出口到内地黄金总量为近149.5万公斤,其中86%为转口,约14%为直接出口。同期香港进口自内地黄金337.7万公斤,内地2013年的黄金净进口量达到1108.8吨,较2012年增长了33%,创历史新高。

“这可以成为内地与香港之间黄金跨境套利流动的最强证据。”朱坤如实坦言,相比较第一种模式,“离岸与在岸人民币利率之间的套利,也很简单,就是基于两者不同利率之间的套利。套利者可以借入低利率的离岸人民币,并存成高利率的在岸人民币。”

监管之策

随着在岸人民币对美元汇率连跌6个交易日,离岸人民币汇率跌幅更急,2月17日-21日的一周内就下跌了0.95%,超过在岸人民币汇率跌幅,创下2011年9月以来最大单周跌幅。离岸人民币更大的贬值幅度,意味着在岸、离岸人民币汇差已经收窄,那么,跨境套利行为或许真的走到了终点。

一切的变动,最终回归到中国进行的金融改革上。人民币贬值后,缩短了与中间价的差距,若升值预期弱化甚至出现分化时,将再次迎来汇率市场化改革的窗口期。本报记者采访的业内人士认为,近期人民币汇率下跌,是为扩大人民币交易区间、允许人民币更自由浮动铺路。

2月19日,央行发布了《稳步推进跨境人民币工作切实提高有关监测分析水平》一文,提出“逐步完善人民币汇率形成机制,有序扩大汇率浮动区间”,就是一个佐证。

汇率市场化一直是金融改革的方向。央行行长周小川曾指出,有序扩大人民币汇率浮动区间,增强人民币汇率双向浮动弹性,保持人民币汇率在合理均衡水平上的基本稳定。央行基本退出常态式外汇市场干预,建立以市场供求为基础、有管理的浮动汇率制度。

形势严峻,如何改革?复旦大学金融研究院常务副院长陈学彬认为,可以分两个阶段实现。第一阶段,完善以中间价为核心的有管理浮动制度,核心是改革中间价形成机制,扩大浮动幅度限制,逐步扩大市场供求在汇率形成中的作用,“2014年初将是推进第一阶段改革的有利时机,改革人民币汇率中间价形成机制、适当放宽波幅限制。”

“第二阶段,有效发挥市场供求在汇率形成中的基础性作用,取消人民币汇率中间价和浮动区间限制。”陈学彬解释,此时人民币汇率基本由市场供求决定,央行基本退出常态式外汇市场干预,加强对人民币汇率异常波动的监测和分析,只对国内金融市场、金融体系和国民经济带来重大冲击的汇率异常波动进行及时的必要干预。

此外,央行也将“加快推进人民币资本项目可兑换,转变跨境资本流动管理方式”的内容,与“要继续扩大人民币跨境使用,完善相关政策;稳步拓展双边货币合作,畅通互换资金动用渠道”,共同列入到2014年央行关于跨境人民币工作的重点中。

“事实上,在人民币汇率从由管理的浮动汇率向自由浮动汇率的过程中,在资本项目可兑换和汇率市场化进程中,人民币升值一定是大方向。”金融专家赵庆明[微博]的观点是,贬值只是“小插曲”。