被美元绑架的人民币辛酸史

全球最大主权财富基金中投董事长职位悬空三月,已引起舆论关注。而最新消息则指中粮集团董事长宁高宁有望接任。这个说法并未获得任何官方或者正式的确认,然而诸多分析人士皆认为该消息可行度颇高。

有分析称,因投资黑石集团、摩根士丹利等公司出现巨大的账面亏损,中投公司备受外界质疑,目前急需一个有金融专业背景和投资操作能力的人士出面接手,以稳住军心。

而从宁高宁过往的功绩来看,其曾任职华润及中粮,在华润,他把企业从外贸企业转型为投资集团,从600亿元资产发展成现在央企盈利能力排名前五、资产规模超过9000亿元的公司;而在中粮时亦为集团赢得第一桶金,成绩受到国家的肯定。

看上去,这正是中投所需要的。

然而若仔细分析近期中投的表现和宁高宁的以往经历,或许还能做出这样的推测,如果宁高宁入主中投,其从华润就开始使用的地产“筹码”将延续到中投继续上演。

中投成立于2007年,其使命是将中国的一部分外汇储备投资于风险相对较高的海外资产。当时,中国的外汇储备总额不到1.5万亿美元,但在当时看来,这已经足够惊人了。这些外汇释放出来的天量基础货币,本来会很快引发中国的恶性通胀。但央行采取发行央票在内的对冲手法,回笼了这些资金,抑制了国内通胀。但无论是央票还是准备金,都是要支付一定利息的。

外管局只买美国国债,收益率实在太小,央行资产负债表做不平。所以成立一个机构,拿着多年积攒的外汇,到国际市场炒炒股,赚点钱,将市场对冲的账目做平,稳定人民币联系汇率机制,这才是成立中投根本。

中国央行对冲外汇占款的成本,即使靠上调存款准备金率,同时少发央票来节省对冲成本,按准备金率算也需要1.62%的利息。因为按《中国银行法》,财政部不能直接向央行发国债,因此中投向央行购买外储,需要到市场发国债筹措资金,这资金成本,在2011年,对比一年期国债收益率,起码也要在3%以上。

如果在近两年,这就更高了,再将中投的运营成本,转发给其他机构的管理费用等算在内,整个如果不亏本,这最起码也得要10%的收益率。近两年,中投高管说,中投收益率都在10%以上,貌似将账目轧平了。但这很令人狐疑的,因为中投资产规模高达5000亿,要是按GDP排名,在全球经济中算是前20名之列,和瑞典差不多。

如果按名义增长率算一家企业的营收增长,年均10%以上增速也算靠谱,但利润增长率10%,这个数据,就有点夸张了。就算10%收益率是真实的,但这些,也都是账面浮盈,全球经济稍有波动,上面的资产收益立即化为泡影,更别说这几年来中投在外的潜在烂帐究竟几何了。

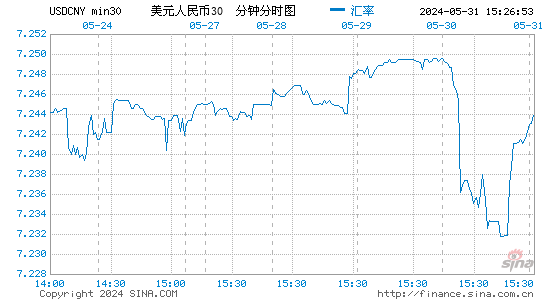

从汇率趋势上,人民币兑美元汇率一直升值,这账想填平,今后是越来越难,所以金融高官们对于中投老大这个职位为何避之不及。

那么为何非搞中投呢?还是无奈的现实,中国央行手里攥的美元外汇实在太多太多了,目前已经高达3万亿之巨,其规模接近德国2013年一年的国民生产总值,如果是一个国家,全球GDP排名中可以排第五位。

中国央行手里的外储,不是国有财富,而是国民强制储蓄。这话怎么说呢?外储,对外表现为债权,中国央行和中投,拿着美元在国际市场扫货,可以买美元国债,也可以买黑石股权,但究竟根本,它对是央行拿人民币用固定比例从居民手里兑换上来的,对内是债务——人们可以拿着人民币在境内消费。

所谓的中国货币超发,其实就是美元太多,导致人民币泛滥,最后引发资产泡沫与通胀。之所以没演变成不可收拾的局面,是因为中国央行干了两件事,一个是发行央票,强行回笼市面上的人民币,还有一个就是将银行业的存款准备金率上调到20%——银行100元存款中有20元被央行锁住了。

无论是发央票,还是银行准备金,都是要付利息的,这十多年利滚利下来,中国央行资产负债表规模膨胀程度,堪称世界之最!这一切,都拜人民币联系汇率之功。

在2010年以前,大家手里美元超过一定额度是非法的,必须强制兑换给央行,这就是强制结汇,后来央行发现手里美元太多,只好说“藏汇于民”,老百姓自己手里拿着吧。但没用,因为大家都知道,不用你强制,大家都拼命扔美元,兑换人民币,全球市场的美元,不用精确制导,蜂拥中国境内。

那么为何央行之前一定要强制兑换居民手里的外汇,现在不搞强制结汇,但还是要将人民币钉在美元上呢?根源有两个:一个是美元是全球信用系统的核心货币,中国融入全球一体化,人民币就得和美元挂钩,否则生意难做;第二个呢?就是汇率低估有利于刺激出口拉动经济增长。

关于第一个原因,不难理解,如果市场上充斥着几百种货币,老百姓怎么过日子?全球数百个国家,每天数以亿计的居民,在全球市场上做出数以亿计的贸易买卖决定,如果大家都挥舞着自己本国货币,这交易成本实在太高了,所以国际贸易核算单位固定为美元,是有一定道理的。

不管喜欢还是不喜欢,美元就是全球货币系统的老大,无论墨西哥毒贩子,还是日本电器生产商,还是中东的酋长,或者卡扎菲这样的独裁者,甚至塔利班这样的恐怖组织,大家在交易中,信任的只有美元。中国经济融入全球化,人民币不会被当回事的。人民币兑换美元汇率要是波动太剧烈,这生意也是没法安心做下去,所以人民币挂在美元上,也算权宜之计。

第二个原因,在于出口生意比国内贸易好做,在全球产业链的制造端迁移到中国过程中,中国商人们发现,外国人比较规矩,一个传真发过去,货款就汇过来,无论是产权保护,还是贸易争端,都有法可依,有理可讲,也有利可图。

而人民币和美元挂钩,且汇率低估,不但让外资安心,更重要的是低价出售中国的环境、劳动力与资产,换来大规模的就业机会和工业产能。

如今中国数十年高速增长的外贸顺差积累下来的天量外储,最后大家发现日益贬值,如何保值增值,成为大难题。

中国外储如此大,现在想抽身退出,根本不可能,实际上中国人应该比世界任何国家都要关注美国经济增长和新技术革命发展情况,这直接关系到我们每一个人的切身利益。

至于为数十年外贸高速增长买单的中国环境成本,现在也不需要多说了吧?为了这短短十数年的繁荣,我们透支了几代人的环境成本,盗取了后代子孙们的蓝天白云净水良土。

事实上,在中国经济融入全球一体化的第一天,人民币就被美元绑架了。这有我们心甘情愿的成分,也有被迫无奈的现实。但本来我们应该明白这是权宜之计,切莫认为汇率低估是富国之根本,更不能笨到认为人民币升值就会导致中国经济崩盘。

麻烦是,直到今天,依然还有无数中国人还是认为人民币升值将会祸国殃民。如此,人民币被美元绑架的辛酸史,可能要一直写下去了。