专家认为人民币汇率或阶段性见顶

□本报记者 任晓

今年二季度以来,人民币出现持续快速升值并18次刷新汇改以来新高。对此,我们特邀国家信息中心世界经济研究室副研究员张茉楠[微博]和国泰君安证券[微博]固定收益部研究主管周文渊[微博],对人民币持续快速升值的原因进行分析。专家认为,内外利差、资产负债表结构、人民币定价机制三方面因素推动了人民币升值,人民币汇率可能已经阶段性见顶,但从中长期看人民币还将稳中有升。

长期升值趋势将维持

主持人:二季度以来人民币持续快速升值的原因是什么?

张茉楠:人民币升值趋势始于去年第三季度。首先,随着全球量化宽松特别是美联储推出第三轮的量化宽松政策,人民币进入新的升值通道。内外利差推动海外资金涌入,尤其是今年一季度以来,新型经济体与欧洲、日本等国家内外利差越来越大,促使一部分资本加速流入国内。

其次,人民币升值也与我国资产负债表结构有关,民间资本更多在负债方。人民币升值推动资产本币化和和负债外币化。随着人民币升值预期的进一步增强,很多外贸企业更愿意结汇,手中持有升值的人民币资产,这也加大了人民币升值预期。

再次,人民币升值与人民币定价机制存在较大关系。当前人民币的汇率机制更多依赖于人民币中间价,由于人民币主要盯住美元,中间价又跟美元挂钩,因此人民币也在追随美元升值。美元本轮升值也是始于去年年末到今年年初,今年美元对人民币的升值幅度是1.7%,对日元和欧元的升值幅度要更大。在这种情况下,由于人民币汇率机制缺乏弹性,进一步推动了人民币自我升值预期的实现。

从以上三方面看,人民币现在面临着“外资流入——人民币升值预期——进一步加速外部资金流入——再进一步推动人民币升值”这一循环过程,这可能也是二季度以来人民币加速升值的重要原因。

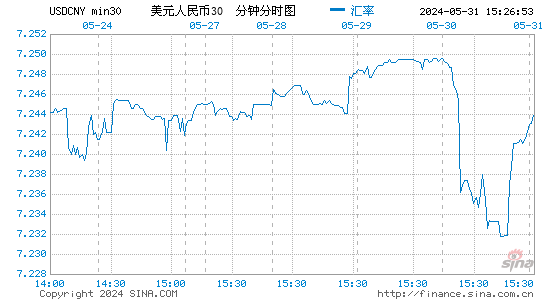

周文渊:人民币中间价、在岸市场即期汇率、实际有效汇率今年以来一直处于上升走势。在整个货币体系里,尤其是与日元、美元、欧元相比,人民币实际汇率的升值幅度非常突出,人民币今年以来确实处于非常明显的上升趋势。

从政策意图看,升值有两个原因:一是引导资金持续流入。因为中国目前的经济结构还是投资主导型,投资的融资来源通过经常账户顺差来实现。但是,金融危机之后我国出口面临动荡的国际形势,影响了我国贸易顺差。所以,央行维持外部融资需要通过资金流入来实现,短期内资金流入符合我国的利益。

二是央行一直在推进人民币国际化,人民币国际化的一个前提条件是人民币需要保持长期的升值预期。因此,从人民币国际化的思路来看,人民币升值也符合国家利益。

从经济逻辑上来看,在长周期中人民币处于升值的动荡期。一是从购买力平价理论观察,目前我国的生产效率仍较高,能够带来人民币的升值预期。二是我国的贸易顺差规模仍然较大,与GDP之比约为2%,所以目前人民币也存在一定的升值压力。三是内外利差造成的套利行为,导致市场对人民币的需求旺盛。四是从资产回报率的角度来看,目前国内的资产回报率,包括信托、理财产品的收益率相对国外更高。因此,从政策面和经济逻辑来看,长期人民币升值趋势还会维持。

阶段性升值见顶

主持人:人民币是否会维持一个持续升值的走势,现在有阶段性见顶的迹象吗?

张茉楠:从2010年开始,人民币出现双边波动的态势,也出现资本流出。从2011年至2012年人民币处于单边下行趋势,从2012年的三季度到现在人民币出现大幅度升值。我认为,当前人民币汇率可能已经见顶。

第一,从全球经济基本面观察,日本、欧洲经济仍处于下行趋势。新兴经济体整体增长水平高于发达经济体,但中国、印度、巴西和俄罗斯等经济都处于下行态势。内需增长乏力特别是经济结构调整的困境,使新型经济体出现经济转型和复苏的困难。

而金融危机以来,美国一直致力于进行大的经济结构调整。能源独立以及奥巴马推动一系列有关刺激出口的政策,都有利于美国实体经济复苏,美国经济获得了新一轮内生增长动力。

因此,大家对美国未来经济形势的判断趋于乐观。中国经济复苏艰难和美国经济总体从底部反弹形成很大反差,随着全球经济基本面的变化,由美国主导的全球新一轮量化宽松政策未来可能收紧,导致人民币和美元的利差收窄,套利空间缩减。

同时,由于国内前期面临热钱流入,监管机构加大了对热钱打压的态势。特别是外汇局出台的20号文,在一定程度上打压了整体上人民币升值预期。

近期,人民币中间价与即期汇率出现背离,也显示出升值放缓的趋势,远期外汇市场也出现贬值预期,这些信号都反映出人民币升值的步伐有可能放缓。美国量化宽松政策的退出,可能是人民币升值趋势的新拐点,未来也不排除人民币出现类似2010年阶段性贬值的情况。

我认为,人民币要真正成为国际化货币,不能依赖于升值预期。人民币应该成为被各国更广泛接受的货币,应通过推动各国货币互换协议、货币直通车、加速与其他离岸市场互通等方式加大人民币应用。

周文渊:从目前时点来看,短期内人民币可能面临贬值压力。即期价格与中间价的偏离、在岸市场的近期和远期幅度变化以及香港人民币市场都显示人民币出现贬值预期。

从外部因素观察,美联储量化宽松政策退出、日元波动也会影响国内金融市场预期。同时,国内经济处于弱复苏状态,实际情况也可能比大家预期的还要弱。此外,国内的债务高企等问题都会影响人民币短期汇率波动。另外,外汇局20号文的目的是限制大规模资金的流入流出。因此,从目前来看,短期人民币贬值的压力确实很大。

从中长期看,人民币国际化战略需要人民币保持升值预期。日前央行行长周小川表示人民币不会出现竞争性贬值,而此时强调不竞争性贬值也反映出监管当局对人民币汇率的政策思路,可能是保持汇率整体稳定、稳中有升。