来源:中债资信

作者:中债资信交运行业研究团队

摘要

2017年10月30日,丹东港集团有限公司(以下简称“丹东港集团”或“公司”)发布公告称,其2014年度第一期中期票据(债券简称:14丹东港MTN001,债券代码:101473011)本应于2017年10月30日付息及兑付回售部分本金,但截至日终,公司仅向托管机构划付应付利息5,860万元,未能按照约定将回售部分本金足额按时划至托管机构,公司该笔债券已构成实质性违约。本期中票兑付违约是公司首次公募债券违约,公司也由此成为公开市场上第一家违约的港口企业。

中债资信此前多次对丹东港集团进行级别下调及风险预警:

2016年7月,将公司级别由AA-下调至A+;2017年5月,将公司级别由A+下调至A-,并向客户进行定向风险预警提示;2017年10月27日,将公司级别由A-下调至BBB,展望下调为负面。

据中债资信分析,丹东港集团实际盈利及现金流足以维持公司运转,但战略选择失误导致公司近年来投资十分激进、债务迅速攀升,而与此同时,公司公开市场形象恶化导致直接融资渠道完全受限,而较差的资产质量也导致间接融资渠道难以新增借款,公司资金链持续高度紧张,在多笔债券集中到期的情况下,最终发生违约。

对于投资激进、债务规模迅速增长且无显著外部支持的企业,对其分析不应简单停留在其财务表现上,而应综合考虑其外部环境变化、资金面情况、资产状况、投资战略等多方面因素来衡量其违约风险。此外,对于资金链高度紧张的企业,也不应存有侥幸心理,即使前期债券全部兑付,后期违约的可能性也仍然较大。

竞争地位较弱,投资激进,产能过剩十分严重,战略选择有较大失误

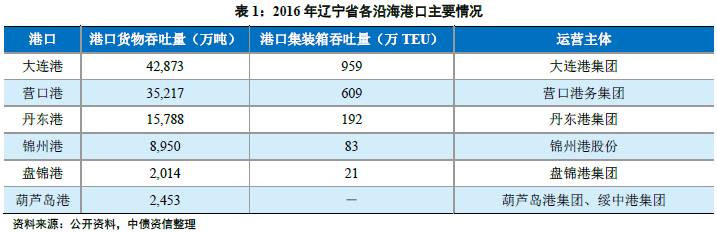

丹东港所处的辽宁省沿海港口分布密集,分别有丹东港、大连港、营口港、盘锦港、锦州港、葫芦岛港等六大港口,丹东港货物吞吐量排名大连港、营口港之后,位列区域内第三名。受限于区域位置,各港口腹地难以拓展,基本均以东北三省及内蒙古东部地区为主,腹地高度重合,区域内各港口竞争十分激烈。东北地区产业结构以重工业为主,对于低附加值的大宗散杂货吞吐需求较大,而近年东北地区经济持续下滑,更加剧了各港口之间的恶性竞争。而丹东港位于海岸线及路网末端,腹地范围及集疏运状况均较为一般,整体区域竞争地位较弱。

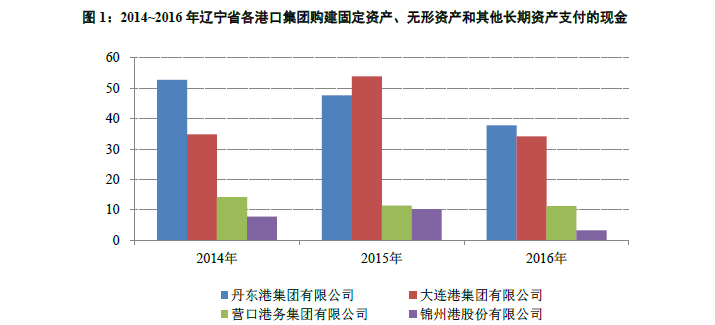

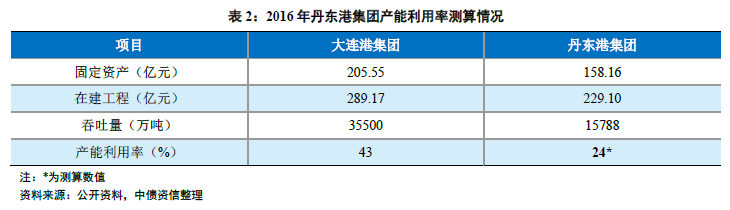

辽宁省各港口应对竞争的主要策略为加大码头建设,其中以丹东港集团近年来投资支出规模最大,其2014~2016年购建固定资产、无形资产和其他长期资产支付的现金高达138.24亿元,超越了区域最大的港口集团大连港集团,并远超营口港集团及锦州港股份。腹地经济下滑叠加大规模投资支出使得区域供需迅速恶化,区域内第一大港口大连港披露其2016年泊位平均利用率仅为43%,以此推算,丹东港集团产能利用率或将仅有24%,产能过剩十分严重,发展战略选择有较大失误。

盈利、经营获现能力表现较好,自身经营状况未出现明显恶化

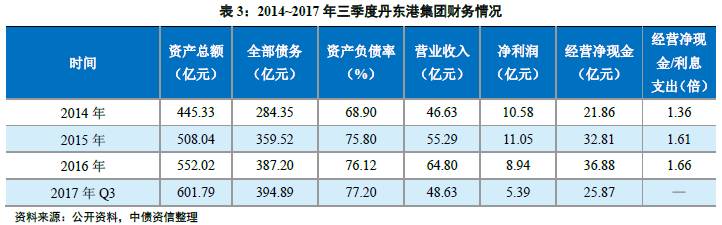

公司虽然投资激进,但依靠高利润的砂石销售业务,整体盈利和获现能力持续保持较好水平。由表3可知,受投资规模不断攀升及2015年末分配18亿元现金股利影响,丹东港集团的资产负债率持续上升,但净利润及经营净现金持续保持较高水平,经营净现金可覆盖每年的利息支出,自身经营状况未出现明显恶化。

公开市场融资环境急剧恶化,债务偿还主要依赖于新增银行借款

公司经营净现金完全可覆盖利息支出,其债务偿还原先主要依赖于新增公开债务周转。2017年为公司偿债高峰期,共须偿还债务本金145.11亿元(考虑14丹东港MTN001回售),公司2016年年报披露其2017年有息债务偿还计划为:

“公司尚未发行的公开发行公司债为24.5亿元;中信证券股份有限公司承销拟发行中期票据20亿元、短期融融资券30亿元;中国建设银行股份有限公司承销拟发行超短期融资券20亿元;交通银行股份有限公司承销拟发行PPN10亿元;上海浦东发展银行股份有限公司拟将2017年到期的30亿元PPN中22亿元转成贷款。2017年偿还到期债务主要依托上述额度进行滚动发行或置换,银行短期借款可以在额度内滚动续贷,另外,公司将安排部分自有资金用于偿还债务。”

但自2016年12月起,公司再未能在公开市场新增融资,公司债务偿还计划已变更为主要依赖银行借款。截至2017年6月末,公司一年以内到期的有息债务高达180.92亿元(考虑14丹东港MTN001回售),其2017年半年报披露其有息债务偿还计划为:

“光大银行提供12亿元授信,农业银行银团贷款10亿元,农业银行产业基金贷款30亿元,上海浦东发展银行股份有限公司将2017年到期的15亿元PPN中9.5亿元转成贷款,银行短期借款可以在额度内滚动续贷,另外,公司将安排部分自有资金用于偿还债务。”

大部分银行授信难以动用,且基本无可供抵质押资产

截至2017年6月末,公司综合授信额度346.21亿元,剩余额度136.19亿元,但其中中国银行丹东市分行未使用授信授信自2014年起即保持在83亿元左右的水平,进出口银行大连分行约19亿元、平安银行沈阳分行约17亿元的未使用授信额度近一年来也基本没有变化,推测其均有使用限制或实际已经取消,实际可动用授信额度较小。

公司信用借款规模较小,有息债务主要以抵押借款、应付票据、应付债券及融资租赁款为主。截至2016年末,公司抵质押借款达178.88亿元,但公司披露同期因抵押受限的资产仅81.49亿元,与实际情况不符,推测公司实际抵押受限资产至少应不少于抵质押借款规模。

而从公司资产情况分析,截至2016年末,公司可用于抵质押的资产主要为固定资产158.16亿元、在建工程229.10亿元、投资性房地产71.50亿元。固定资产主要为港务设施、库场设施,均可用于抵押;投资性房地产均为港口码头用地的土地使用权,当前入账价值约为60万元/亩,显著高于周边土地市场价格。公司大规模在建工程主要包括88亿元围海造地工程及各类码头及码头配套设施工程,因评估价值及未来收益均难以明确,故推测难以用于抵押借款。考虑到公司抵质押借款达178.88亿元,推测固定资产和投资性房地产应基本用于抵押,剩余可供抵质押资产已很少。

资产质量较差、变现难度较大

在公开市场融资渠道受限、大部分授信难以动用且基本无可供抵质押资产的情况下,公司自身资产变现也存在较大的难度。除固定资产、在建工程和投资性房地产,其余资产则主要分布在预付款项(44.65亿元)、其他应收款(20.59亿元)及货币资金(16.74亿元)。其中货币资金基本均因银行承兑汇票保证金而受限;预付款项中30.66亿元为丹东航道工程局有限公司为公司进行的码头建设、围海造地等港口基础设施施工款,2017年三季报中因当期盘点完成已转入在建工程;其他应收款主要为应收财政基础设施款11.43亿元、丹东老东北农牧有限公司(非合并范围内关联方)往来款8.03亿元,账龄较长,短期内难以回收。整体看来,公司资产质量较差、变现难度较大。

实际控制人支持能力较弱、高层变动频繁

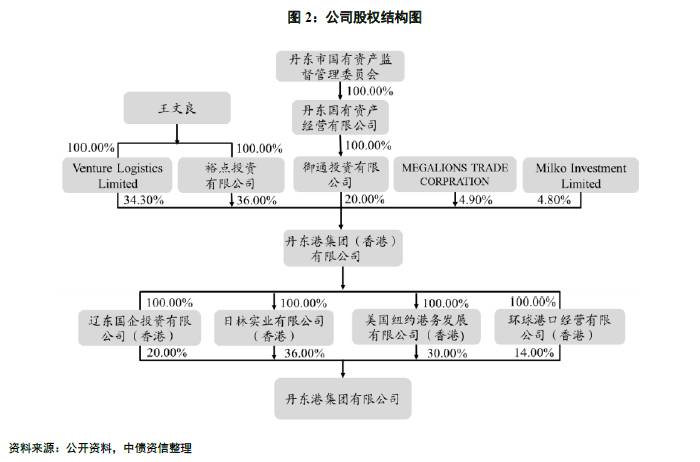

公司股权结构较为复杂,自然人王文良为公司实际控制人。王文良拥有美国永久居留权,且2016年9月曾曝出过贿选事件。此外,公司于2016年4月及2017年6月对于王文良被调查及失联谣言分别发出过澄清公告。2017年2月,公司总经理职务由王文良变更为黄梅雨;8月,其原法定代表人也由王文良变更为黄梅雨,高层变动频繁。王文良资产主要集中于丹东港集团及相关企业,实际可提供支持力度较弱。此外,2017年6月辽宁省联合招商局集团正式启动沿海港口资源整合工作,丹东港并不在公开披露的整合计划和范围之内,推测也难以获得特殊支持。

多重因素叠加导致公司资金链持续高度紧张,10月份公开市场债券集中兑付

公司实际控制人负面事件及对公司投资激进、区域环境较差等因素的担忧使得公开市场投资者信心有一定受挫,而公司间接融资渠道也较为受限,资产变现能力较弱,多重因素叠加导致2017年以来公司资金链持续高度紧张。10月23日~10月30日,公司集中到期14丹东港PPN004(10月24日到期,本金15亿元)、16丹东港(10月27日到期,本金5.60亿元)及14丹东港MTN001(投资人已全部选择回售,10月30日到期,本金10亿元)三笔债券,本金共计30.6亿元。公司在协调兑付前两笔债券本息后,第三笔债券本金兑付资金最终难以及时筹集到位,从而形成实质性违约。

综上,丹东港集团实际盈利及现金流足以维持公司运转,但公司对于战略选择失误导致公司近年来投资十分激进、债务迅速攀升,而与此同时,公司公开市场形象恶化导致直接融资渠道完全受限,而较差的资产质量也导致间接融资渠道难以新增借款,公司资金链持续高度紧张,在多笔债券集中到期的情况下,最终发生违约。

对于投资激进、债务规模迅速增长且无显著外部支持的企业,对其分析不应简单停留在其财务表现上,而应综合考虑其外部环境变化、资金面情况、资产状况、投资战略等多方面因素来衡量其违约风险。此外,对于资金链高度紧张的企业,也不应存有侥幸心理,即使前期债券全部兑付,后期违约的可能性也仍然较大。

进入【新浪财经股吧】讨论

责任编辑:张瑶