可转债破发接连而至,今天刚刚上市的亚太转债,再次“表演”了上市首日破发行情。而且,亚太转债首日大跌近5%,一举拿下可转债首日破发“冠军”。

可转债从市场热捧到如今遇冷,时间并不长。可转债市场也从纷纷“抢购”的画面,切换成了大举弃购的场景:除了普通投资者弃购,大股东也开始弃购自家可转债。今日刚刚上市的亚太转债,网上弃购金额高达5453万元,全部由承销商中泰证券包销,以今日亚太转债大跌4.91%计算,中泰证券浮亏近300万元。

据券商中国记者统计,2017年以来,上市公司可转债发行出现井喷,截至目前可转债发行规模已达946.21亿元(2017年已发布公开发行可转债公告),较去年212.52亿元的发行规模,增加了345.23%。而且这一数据也超过了过去三年(2014年-2016年)可转债发行规模的总和。

值得注意的是,可转债发行仍在加速,昨日晚间,证监会发审委审核通过了7家公司可转债事项。此外,数据显示,可转债从申购日期到上市日期,平均间隔22个自然日,以此计算,近20只可转债将于明年1月份集中上市交易。

可转债破发仍在继续

随着可转债的加速发行,可转债市场风险正在加剧,破发也成了市场一致预期,但破发的速度超出了市场预期,距离新规下第一只可转债上市仅一个多月时间,首只破发可转债就出现了。

据券商中国记者统计,自可转债申购新规实施以来,共有14只可转债上市交易,已有8只可转债破发,其中,6只是在上市首日破发,分别是亚太转债、生益转债、时达转债、宝信转债、久立转2、水晶转债。

面对破发行情,不少中签的投资者选择了弃购。与之前大股东积极认购后再减持套利不同,部分上市公司也选择的弃购。

由于亚太转债的正股价格和转股价格存在较大折价,也遭到了中签投资者的弃购,金额高达5453万元,由承销商中泰证券包销,以今日亚太转债大跌4.91%计算,中泰证券浮亏近300万元。

20只可转债等待上市

简单来说,正股的表现将直接影响可转债的行情走势,当正股价格与转股价格出现较大溢价之时,公司可转债将被市场抢购,走出上涨行情,反之则将出现下跌行情。

以近两日上市的可转债——国祯转债和亚太转债来看:

国祯转债的正股价格高于转股价格,存在一定的溢价,因而在国祯转债上市首日并未出现破发,盘中一度大涨逾15%,收盘涨幅也高达13.8%;

亚太转债的正股价格低于转股价格,存在一定的折价,因而亚太转债在上市首日就出现了破发行情,大跌近5%。

据券商中国记者统计,目前已经发布公开发行可转债公告、等待上市的可转债共计20只,分别是太阳转债、蒙电转债、万信转债、崇达转债、吉视转债、迪龙转债、道氏转债、宁行转债、双环转债、航电转债、天康转债、赣锋转债、众信转债、铁汉转债、众兴转债、东财转债、泰晶转债、兄弟转债、特一转债、蓝思转债。

具体来看:

正股价格高于转股价格的可转债仅有4只,分别是太阳转债、蒙电转债、万信转债、崇达转债,溢价率分别为3.39%、1.69%、1.3%、1.1%;

其余16只可转债均出现不同程度的折价,折价率超过10%的共有3只,分别是兄弟转债、特一转债、蓝思转债,折价率分别为10.02%、12.13%、20.17%。而且,兄弟转债、特一转债将于周三(12月27日)、周四(12月28日)上市交易,破发概率较大。

明年1月可转债将集中上市

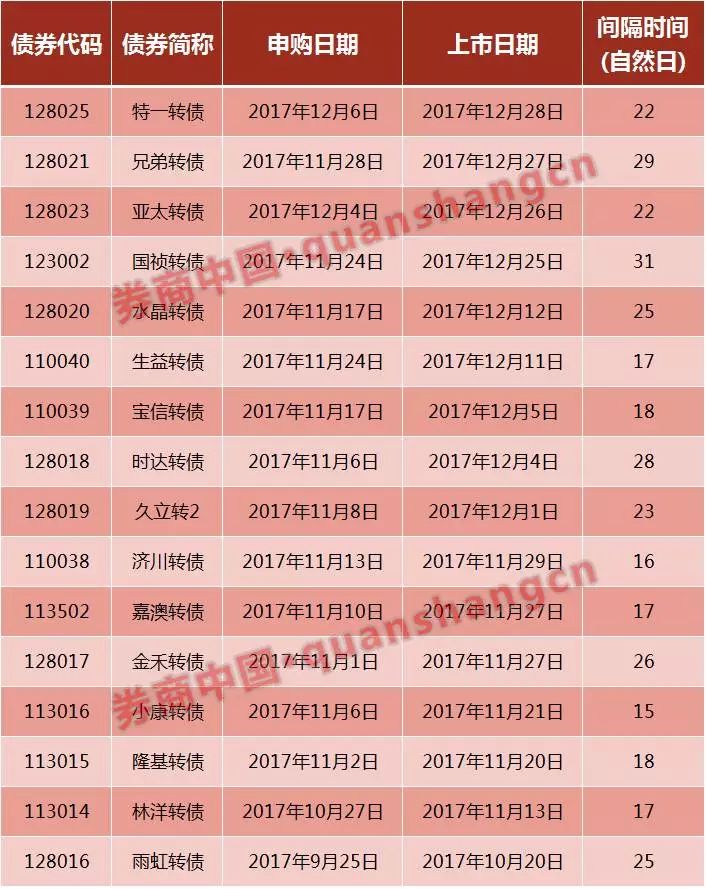

数据显示,可转债申购新规实施以来,共有16只可转债已经上市交易或已经公布上市日期,但仍有18只可转债未公告上市日期。

据券商中国记者统计发现,可转债从申购日期到上市日期,间隔时间最少15天(自然日),最多31天(自然日),平均22天(自然日)。

分别用平均值(22天)和最大值(31天)粗略计算,18只未公告上市日期的可转债或将于明年1月份集中上市,如下图所示:

▲图为预计上市日期(可能包含节假日),可转债上市日期以上市公司发布公告为准。

可转债后续大军充沛

进入2017年,为优化上市公司再融资结构,证监会出台完善了鼓励发行可转债和优先股的政策。曾经再融资利器定增规模骤减,反而可转债市场热了起来,从近期上市公司可转债过会的节奏就可以看出,监管部门对鼓励可转债融资政策调整取得了显著成效。

数据显示:

2017年以来,上市公司可转债发行出现井喷,截至目前可转债发行规模已达946.21亿元(2017年已发布公开发行可转债公告),较去年212.52亿元的发行规模,增加了345.23%,而且过去三年(2014年-2016年)可转债发行规模仅为631.51亿元。

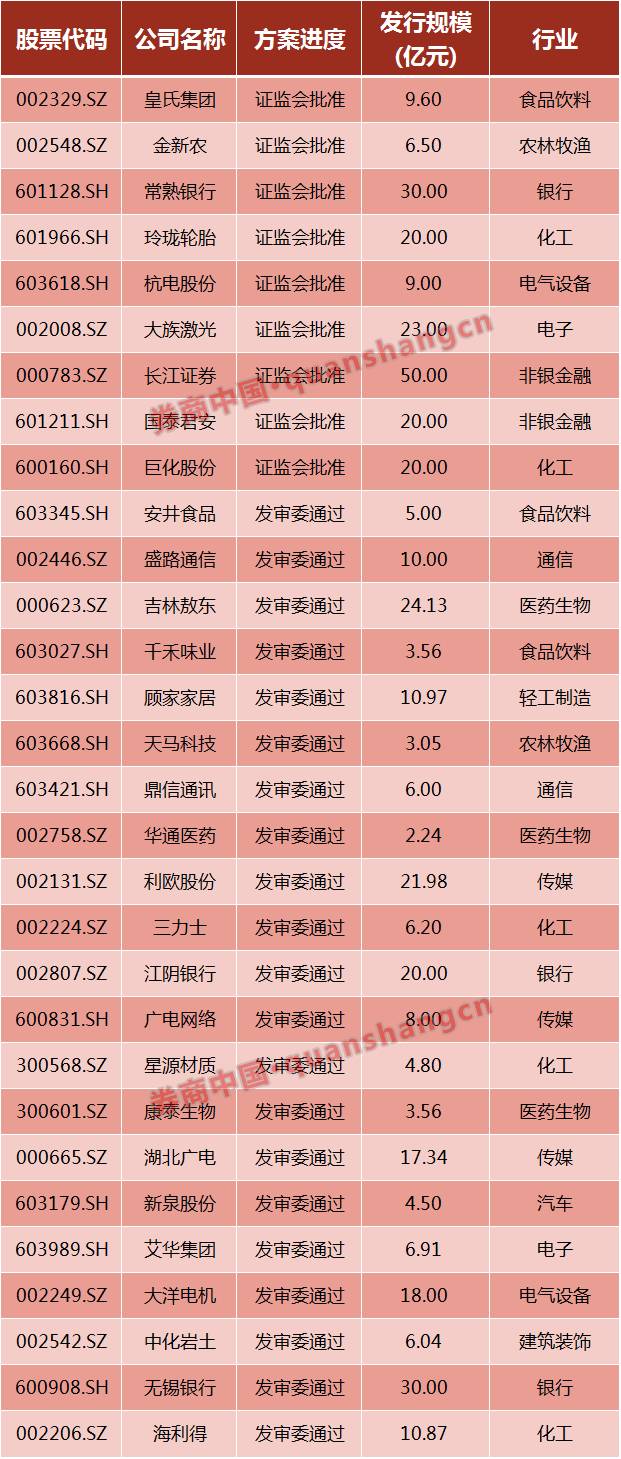

值得注意的是,可转债发行仍在加速,昨日晚间,证监会发审委审核通过7家公司可转债事项,分别为吉林敖东、千禾味业、顾家家居、安井食品、天马科技、盛路通信、鼎信通讯。

据券商中国记者统计,可转债方案进度处于证监会批准的共有9家上市公司,分别为皇氏集团、金新农、常熟银行、玲珑轮胎、杭电股份、大族激光、长江证券、国泰君安、巨化股份。

此外,已获得发审委通过的共有21家,安井食品、盛路通信、吉林敖东、千禾味业、顾家家居、天马科技、鼎信通讯、华通医药、利欧股份、三力士、江阴银行、广电网络、星源材质、康泰生物、湖北广电、新泉股份、艾华集团、大洋电机、中化岩土、无锡银行、海利得。

进入【新浪财经股吧】讨论

责任编辑:张瑶