信用债:补跌未完结 风险仍可控

中国证券报

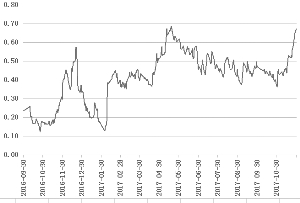

五年期AAA中票与同期限国开债利差变化

五年期AAA中票与同期限国开债利差变化□本报记者 王姣

近期利率债市场风声鹤唳,信用债市场同样不平静:违约事件接连爆出、取消或推迟发行潮再现、一二级市场利率交替上行、信用利差进一步扩大……

机构分析指出,在利率债持续调整的背景下,信用债本来就难独善其身,加之市场普遍预期资管新规对信用债的冲击将更明显,信用债融资规模收缩、违约事件再现,则加重了对信用债的担忧,预计后续信用债的“补跌”仍将持续。但考虑到今年以来信用基本面改善,投资者结构优化,预计不会再现类似去年底的踏踩行情。

信用债加速补跌

10月以来的这一轮债市调整中,信用债一度表现出很强的抗跌性,尤其低等级债调整幅度明显滞后,致使信用利差持续收缩,但本月中旬以来,在以国开债为代表的政策性金融债加速调整的同时,信用债也加速“补跌”,伴随着收益率曲线陡峭化上行,此前5月中旬创造的年内高点迅速被超越。

中债收益率曲线显示,11月13日至28日,5年期国开债收益率自4.58%上行至4.75%左右,区间最大上行幅度约19BP;5年期AAA、AA+、AA-中票收益率则分别上行约38BP、44BP、47BP,低等级信用债收益率的上行幅度相对更大;此外,同是AA+级,1年、3年、5年期中票收益率分别上行约33BP、37BP、44BP,长期限信用债调整更明显。

目前各期限、各等级信用债收益率基本都已超过今年5月的高点。如AA+级1年、3年、5年期中票收益率最新报5.27%、5.49%、5.63%,分别较5月高点高出约18BP、13BP、20BP;5年期AAA、AA+、AA-中票收益率最新报5.40%、5.63%、6.96%,较5月高点高出约35BP、20BP、13BP。

因信用债调整速度明显加快,近期信用利差也开始主动走阔。11月13日至28日,5年AA+中票和国开债之间的利差从约60BP迅速上行至90BP。此外,3年、5年的AA-级中票和国开债的信用利差也分别上行27BP、31BP。

二级市场收益率上行的同时,信用债一级市场发行亦受到冲击,发行利率整体抬升,并出现企业大规模推迟或取消发债的现象。

何以加速补跌

市场人士指出,在利率债持续调整的背景下,利率上行风险传导到信用债市场是迟早的事,这也是此前机构预计信用债将补跌的主要原因。进一步看,除利率债大跌的影响外,短期资金面收紧、资管新规出台是近期信用债加速调整的主要推手。

首先,利率债调整难言停止,机构持仓流动性压力向信用债传导。11月13日以来,债市又现一波加速调整,特别是国开债接连出现收益率单日上行7-9BP,甚至超过10BP的异常波动,牵连信用债收益率大幅上行。

“7月以来,在票息策略操作的推动下,信用债与利率债估值背道而驰,加之信用债市场交投清淡,利差反映迟滞,持续压缩。不过11月以来,一级市场取消发行骤升表征的承接能力弱化,信用利差开启走阔。与此同时,持仓流动性压力向信用债传导,被动去杠杆已在加速。”招商证券指出。

其次,11月17日,《关于规范金融机构资产管理业务的指导意见(征求意见稿)》出台,市场对监管政策落地后信用债配置需求减弱的担忧升温。海通证券认为,近期信用债大幅调整,主要反映了市场对于资管新规出台后,信用利差在未来一两年内将向上修复的预期,这也体现在国开债与国债利差拉大。过渡期内资管机构整改转型,信用债缺乏新增配置资金,久期较长的资产还面临抛售压力,由于大资管规模爆发而被压缩到低位的信用利差将逐渐修复,而这是一个较长的过程。

此外,临近月末资金面维持偏紧局面,叠加信用违约事件增多,机构情绪偏谨慎,也使得对流动性更敏感的信用债利差明显上行。国泰君安证券补充称,除利率债大跌以外,资金面的紧张、资管新规等也成为信用利差走扩的推手。一方面,同业存单利率再创新高,3个月同业存单发行利率突破5%;另一方面,质押式回购利率也出现明显上行,跨月和跨年资金相对紧张。在资金趋紧、下跌预期不断强化的市场环境下,银行赎回的压力有所加大,这也是导致近两周信用债明显调整的原因。

整体风险可控

值得注意的是,临近年末,信用风险事件有所增加,仅上周以来就有亿利集团技术性违约、博源控股和中城建再次违约共3起违约事件。结合近期信用债发行利率提高、融资规模收缩来看,一些投资者对信用风险的担忧有所升温,但多数机构认为,今年企业盈利以及信用基本面状况都是改善的,所以单由信用风险引发信用利差大幅走扩的概率并不大。

东方证券固收研报指出,类似2016年的信用风险事件集中爆发的可能性不大,信用风险总体依然可控。其一,经过近两年的去产能,作为前期违约重灾区的煤炭、钢铁、水泥、光伏、化工等过剩产能行业的供需格局已得到明显改善。其二,企业盈利和资产负债表已经历了近两年的修复,各项财务指标都较之前更加健康。

不过机构同时认为,因当前债券市场整体情绪仍较脆弱,利率债调整难言结束,信用债也将面临继续补跌的压力,再考虑到资管新规、年末流动性易紧难松、信用风险犹存等因素,资质较差、流动性较差的中低等级信用债可能面临更大的估值调整压力,未来分化加剧将是主旋律。

国泰君安证券认为,后续引发信用利差继续大幅上行的风险点需关注两个:一是大资管新规之后相关细则文件的落地,如果基调依然偏严厉,可能会使得部分选择“抗”的投资者预期发生改变,加剧市场抛售信用债的压力;二是临近年末,在MPA考核、现金走款、超储率持续维持低位等多方面因素的作用下,不排除资金紧张格局重现,如果出现持续的流动性紧张,信用债可能会继续面临调整的压力。

招商证券进一步指出,近期中短期票据低等级品种信用利差走阔,一方面与高等级品种持续调整产生的传导有关,另一方面,市场对年内弱资质主体再融资压力存担忧亦加重抛压。年末发行难度加剧,低等级发行主体表现将更为显著,投资者需警惕二级市场承接弱化与再融资压力的共振。

总的来看,在利率风险、监管风险、流动性风险犹存的情况下,后续信用债大概率将继续“补跌”,尤其中低等级、中长期限的信用利差保护不足,低等级长久期的信用债可能面临更大的调整压力,建议投资者优先配置高等级、短久期品种。

进入【新浪财经股吧】讨论

责任编辑:牛鹏飞