基金经理老鼠仓,说好保本变巨亏,买基金被坑请到【基金曝光台】!信用卡无故遭盗刷,银行存款变保险,理财被骗请猛戳【金融曝光台】!

机构看市场

负利率下的金融市场

郭草敏 何津津

▲负利率推升了债券价格,各负利率经济体的国债收益率已经变为负值,并可能随着央行进一步的宽松政策而继续下行。

▲黄金作为避险资产,在负利率政策下逐渐受到青睐,此外,原油、农产品等大宗商品价格也有所回暖。

▲货币市场上,若负利率政策拉低银行间市场利率甚至影响其由正转负后,银行间市场交易规模或将萎缩。

负利率通俗意义上意味着央行正努力将资金从银行里赶出来,让居民去消费、投资。在它的影响下,资产价格可能出现较大幅度上涨。为观察负利率政策对金融市场的冲击,本文将依次剖析负利率对债券市场、股票市场、大宗商品市场、货币市场以及房地产市场的影响。

负利率对债券市场的影响

负利率为债券收益率下行打开空间。负利率对债券市场最直接、明显的影响莫过于大量经济体国债收益率变为负值。德国、瑞典、丹麦、瑞士、日本的2年期、5年期、10年期、30年期(瑞典无30年期)国债收益率的走势见图1。目前,实行负利率的经济体中,其2年期、5年期国债收益率均为负,德国、瑞士、日本的10年期国债收益率为负,瑞士的30年期国债收益率甚至也已经为负。此外,众多欧洲经济体(如荷兰、比利时、奥地利、法国等)的2年期、5年期国债收益率均为负。

图1 负利率经济体2、5、10、30年期国债收益率(单位:%)

数据来源:Bloomberg,CIB Research

即使国债收益率为负,投资者依然趋之若鹜。除银行和保险为传统配置债券的机构外,投资者投资债券的逻辑可能在于,首先,目前欧洲、日本的经济前景并不明朗,通缩的预期使名义收益率已为负的国债实际收益率可能转为正值,这使得负利率债券依然具有吸引力。其次,各国央行为促进经济发展可能进一步降息或量化宽松,这将导致国债收益率或进一步下行,投机者也有追逐资本收益的动机。再者,瑞典、丹麦等部分经济体有货币升值预期,它们的负利率债券也能够吸引投资者。但从长远角度来看,银行或将不再愿持有国债,甚至退出国债市场一级交易商行列。这种情况已在日本发生,今年7月13日,据日本财务省消息,三菱东京日联银行将退出日本国债的一级交易商行列,它成为日本央行推行负利率以来首家退出国债标售交易的大型金融机构。从持有量上看,实施负利率政策以来,日本国内银行所持政府债券已由2016年1月的102万亿日元下降到5月的93万亿日元,而同期日本央行所持政府债券规模则由338万亿日元增加到370万亿日元(见图2)。银行业对国债热情明显下降,日本央行正逐渐成为日本政府债券的最终买入者。

图2 日本央行及日本国内银行所持政府债券对比(单位:万亿日元)

注:竖虚线代表日本宣布实施负利率的时点。

数据来源:Wind资讯,CIB Research

负利率对股票市场的影响

负利率政策通常会引发股市波动。为观察负利率对股票市场的影响,本文跟踪了实施负利率的欧洲经济体及日本在政策前后股市的变动情况。

观察来看,短期内股市以震荡为主。一般来说,利率下行有利于资金面宽裕,利好股市。然而实施负利率经济体的股市在短期内并未明显受到负利率的刺激,日本股市甚至逆势大跌(见图3),这反映了投资者对未来不确定性的悲观预期。

图3 负利率对股市的短期影响

注:横坐标中“0”代表各经济体宣布实施负利率的时点,并设置该时点的基数为100。

数据来源:Wind资讯,CIB Research

长期来看,极宽的货币政策,如负利率政策可能收到适得其反的效果。负利率事实上是经济增长疲软的产物,这将引发市场对央行政策能否奏效的担忧,且负利率将导致银行业盈利能力下降,这可能造成投资者逃离股市,奔向其他避险资产。长期来看,在负利率政策实施一年后,股票市场开始逐渐下跌,如欧元区、瑞典和瑞士,但丹麦市场除外(见图4)。换言之,负利率对股票市场未必具有长期刺激作用,股票市场的发展同时也受货币政策之外的其他因素影响,如经济增长前景预期等。

图4 负利率对于股市的长期影响

注:横坐标中“0”代表各经济体宣布实施负利率的时点,并设置该时点的基数为100。

数据来源:Wind资讯,CIB Research

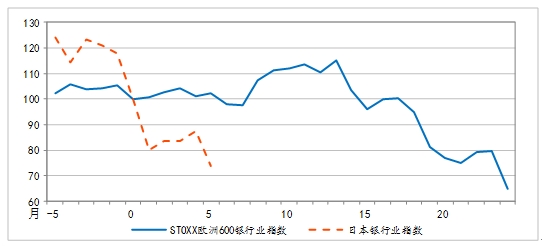

银行股成为重灾区。虽然负利率对股市的影响见仁见智,但负利率将对银行业产生负面影响相对比较确定。自2014年6月宣布实施负利率起,欧洲银行业指数(STOXX欧洲600银行业指数)已从202点跌至2016年7月中旬的124点,跌幅达33%,日本银行业指数的跌幅也已达26%(见图5)。

图5 负利率对于银行股的影响

注:横坐标中“0”代表各经济体宣布实施负利率的时点,并设置该时点的基数为100。

数据来源:Bloomberg,CEIC,CIB Research

负利率对大宗商品市场的影响

负利率可能致使大宗商品市场呈现缓慢的结构性牛市。如前文所述,股票市场的不确定性,可能导致资金撤离股市,涌向避险的债券、黄金等资产,甚至可能涌向大宗商品市场。

利好黄金。负利率利好黄金的逻辑在于:与负利率有关的不确定性(如经济增长节奏放缓)往往会提高黄金的吸引力。此外,负利率也会降低持有黄金的机会成本。伴随着负利率政策的深化,全球经济增长的前景更为不明朗,黄金逐渐成为较好的避险保值资产。自2015年7月至今,黄金价格大致转入回升周期(见图6)。鉴于通缩依然严峻、经济增长持续疲软,叠加英国退欧等地缘政治因素,各国央行很可能进一步调低政策利率,黄金作为避险资产的作用依然被持续看好。

此外,大宗商品价格可能回升。负利率政策并未改善实体经济,但持续深化的负利率政策,可能导致资金涌入大宗商品市场,原油、农产品(糖、棉花、大豆等)等大宗商品价格自今年以来出现明显回升(见图7),但这并非由于经济复苏,而是资金推动。这甚至可能令经济复苏面临尴尬境地,若大宗商品带动PPI回升,那负利率所依赖的前提,即长期通缩便不再成立,据此退出负利率甚至将利率由负转正,可能进一步影响经济复苏。

图6 黄金价格走势(单位:美元/盎司)

注:图中红圈从左至右分别表示欧元区、瑞典、丹麦、瑞士及日本宣布实施负利率政策的日期。

数据来源:Wind资讯,CIB Research

图7 CRB综合现货指数

数据来源:Wind资讯,CIB Research

负利率对货币市场的影响

(一)隔夜拆借市场或萎缩

随着负利率在市场的推开,货币市场利率也开始逐渐下移,甚至可能也变为负利率。在欧央行实行负利率政策初期,欧洲银行间隔夜拆借总额的确有所上升。然而,但自2015年起,随着隔夜拆借利率的进一步降低,隔夜拆借交易总量也逐渐下降。从长期趋势来看,欧洲银行间隔夜拆借市场的利率与成交量之间呈正相关(见图8)。

无独有偶,这种现象也发生在日本。在其宣布实施负利率政策之后,隔夜拆借市场余额大幅萎缩,从2016年1月的7.1万亿日元大幅缩减至2月份的2.4万亿日元,缩水66%(见图9)。此外,未来日本货币基金规模或将萎缩。据《日本经济新闻》,日本多家货币基金管理人正计划关闭旗下货币基金。由于日本货币市场基金主要投资于商业票据和短期政府债券,实施负利率之后,为避免出现大规模货币基金跌破面值,货币基金管理方准备提前清盘。对此,2016年3月15日,日本央行已经决定对货币储备基金免征负利率。

从欧洲和日本的经验来看,若负利率传递至银行间市场,进一步将银行间市场利率拉低或由正转负,将可能导致隔夜拆借市场逐渐萎缩。

(二)负利率与货币窖藏

根据伯南克的观点,货币窖藏是指将一部分资金以货币的形式持有在手中,而影响货币窖藏的关键因素在于预期管理,若市场参与者预期负利率会一直持续并最终影响长期利率,则不倾向于窖藏货币;反之,若市场不信任央行,则倾向于窖藏货币。

亚欧差异大。目前,实施负利率的各经济体情况如下:日本在实施负利率之后,居民猛囤纸币。然而,欧洲经济体并未引发大规模货币窖藏。通过观察流通货币发现,丹麦、瑞士的流通货币显著增加,欧元区流通货币量走势平稳,瑞典则继续淘汰纸币,向“无现金社会”迈进(见图10)。关于货币窖藏问题,日本和欧洲之间的差异可能源于其消费观念的不同。面对通缩,亚洲人普遍倾向储蓄型消费、延迟消费、持有现金,而欧洲人则倾向贷款消费。

图10 欧洲四经济体流通货币

注:横坐标中“0”代表各经济体宣布实施负利率的时点,并设置该时点的基数为100。

数据来源:CEIC,CIB Research

负利率对房地产价格的影响

负利率推升房地产价格。负利率的本意在于实现中长期的通胀目标,但这一政策对房价的影响可能持续发酵。各经济体房地产价格在实施负利率前后的变动见图11,较负利率政策之前房地产价格均有所上升,但幅度有别。瑞典、丹麦房价明显上升,欧元区与瑞士房价略微上升。房价因负利率上升的逻辑可能是,在负利率政策刺激下,居民最佳应对方式之一即是消费,因此负利率政策在一定程度上推升了房价。

图11 负利率对房地产价格的影响

注:横坐标中“0”代表各经济体宣布实施负利率的时点,并设置该时点的基数为100。

数据来源:BIS,CIB Research

总结

为应对日益严峻的通缩并尽快使经济走向复苏,各经济体央行陆续推出负利率政策,并不断深化。然而负利率也带来了很多政策意图之外的影响,金融市场备受冲击。

整体而言,负利率推升了资产价格,但呈现结构分化的特征。分类别看,在负利率推出后,负利率推升了债券价格,各负利率经济体的国债收益率已经变为负值,并可能随着央行进一步的宽松政策而继续下行;股市短期震荡加大,但负利率对股市的长期作用依然存在分歧,股市整体呈现先上升、后下降的态势;黄金作为避险资产,在负利率政策下逐渐受到青睐,此外,原油、农产品等大宗商品价格也有所回暖;货币市场上,若负利率政策拉低银行间市场利率甚至影响其由正转负后,银行间市场交易规模或将萎缩,此外负利率与货币窖藏并无必然联系,货币窖藏与否或与各经济体之间的消费差异有关;各实施负利率经济体的房价均有不同程度上升。(感谢赵鹏、石玉山对本文所作出的贡献)

作者单位:兴业经济研究咨询股份有限公司

责任编辑:鹿宁宁 罗邦敏

进入【新浪财经股吧】讨论

责任编辑:杨雪 SF114