基金经理老鼠仓,说好保本变巨亏,买基金被坑请到【基金曝光台】!信用卡无故遭盗刷,银行存款变保险,理财被骗请猛戳【金融曝光台】!

市场建设

离岸人民币债券市场现状浅析

邓文慧 李易达 盛晓虹

摘要:本文介绍了离岸人民币债券市场的发展历程和基本现状,主要包括市场规模、发行主体、利率水平、期限结构、发行人评级状况和二级市场情况等,总结了离岸人民币债券市场的期限、利率等特征及交易情况,并站在金融基础设施机构的角度,对市场进一步发展提出了建议。

关键词:离岸人民币债券 人民币国际化 债券评级

随着人民币国际化进程的加速,人民币在国际贸易结算和投资中的使用占比越来越高,跨国公司和国际金融机构对人民币有较强的融资偏好。因此,离岸人民币债券市场在近些年得到了较大发展,发行量总体呈上升趋势。作为一类投资工具,国际市场对于人民币债券的持有偏好与人民币升值预期挂钩。在2014年之前,人民币一直处于升值通道,这也进一步提高了人民币债市的活跃度。而在2015年8月启动新一轮汇改之后,人民币币值趋于稳定,并伴有小幅下滑,导致国际投资者对于离岸人民币债券投资意愿降低。离岸人民币债市发行的热潮也开始逐步褪去。

但从长期来看,离岸人民币债券市场是对在岸市场的有效补充,也是进一步推进人民币国际化、形成人民币健康回流机制的重要环节。对离岸人民币债市的深入分析,有利于未来进一步推动市场健康发展,对于即将推出的自贸债也存在一定的借鉴意义。

离岸人民币债券市场发展现状

(一)市场稳步发展,2014年规模有较大攀升

随着人民币国际化的推进,人民币离岸市场也得到了较大发展。截至2016年3月,离岸市场的人民币存款规模接近2万亿元,6月份数据显示,人民币仍维持全球第六大支付货币地位,占全球支付总额的1.72%。离岸人民币规模的增加使得离岸人民币债券市场也逐步建立起来。香港作为最大的离岸人民币存款业务和支付业务中心,也是率先发展离岸人民币债券的市场。2007年7月,国家开发银行在香港发行了第一只离岸人民币债券;在2012年之前,全部的离岸人民币债券都是在香港市场发行。2012年4月汇丰银行在伦敦发行的首批人民币债券,标志着全球人民币离岸债市的启动(见表1)。

表1 重要的离岸人民币债券事件

|

2016年5月 |

中国财政部在伦敦发行30亿元人民币国债 |

|

2014年6月 |

国际金融公司在伦敦发行首批5亿元的绿色金融债券 |

|

2014年6月 |

汇丰银行、渣打银行在新加坡交易所发行共计15亿元人民币债券 |

|

2013年6月 |

安硕在港交所推出亚洲首只离岸人民币债券ETF |

|

2013年3月 |

台湾中国信托商业银行在台发行10亿元人民币债券,台湾离岸人民币债市启动 |

|

2012年4月 |

汇丰银行在伦敦首次发行20亿元人民币债券,伦敦离岸人民币债市启动 |

|

2010年7月 |

合和公路发行13.8亿元的2年期债券,为中国非金融企业首单离岸人民币债券 |

|

2007年7月 |

国开行首次在香港发行第一只离岸人民币债券 |

数据来源:新闻整理

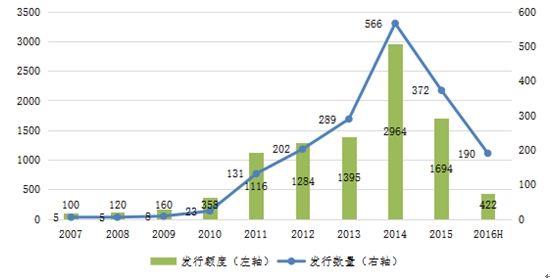

截至2016年6月底,离岸人民币债券发行数量已达1791只,发行额共计9614亿元。其中2014年离岸人民币债券发行量达到顶峰,共计发行566只债券,募集金额2964亿元(见图1)。

图1 历年离岸人民币债券发行规模和发行数量

数据来源:Bloomberg

(编辑注:请将绿色图例改为“发行规模(左轴)”,在左轴上方加“亿元”,在右轴上方加“只”)

(二)与美元和欧元国际债券体量差距较大

离岸人民币债券体量跟美元、欧元等国际货币离岸债市相比仍有较大差距。根据国际清算银行(BIS)的统计,截至2015年末人民币国际债券和票据的存量为1247.92亿美元,在国际债券和票据存量中的占比仅为0.59%(见图2),与目前主流国际货币相比还有相当大的差距。全球国际债券和票据余额中,美元和欧元分别占据43.73%和38.48%的绝对优势,其次是英镑(9.55%)和日元(1.91%)。

显而易见,离岸债券市场的体量是由各货币的国际地位决定的。路透数据显示,截至2015年3月,仅中资美元债的余额就已达离岸人民币债券余额的5倍以上,足见美元在国际金融市场上的受欢迎程度。

图2 国际债券和票据发行各币种占比

数据来源:《人民币国际化报告(2016)》

离岸人民币债券发行人区域和属性分布

(一)发行主体地域分布多元化,海外发行人离岸人民币债券数量和规模占据半壁江山

从发行主体所属国家和地区来看,注册地在中国香港的机构和企业发行离岸人民币债券数量最多(29%);从发行额来看,仍以中国境内为主(39%)。除中国和中国香港外,其他国家和地区的人民币离岸债券数量和规模分别占比52%和47%。韩国、开曼群岛和维京群岛、国际组织、澳大利亚和德国分别为离岸人民币债券较多、额度较大的其他发行主体。含英国在内欧洲总体发行离岸人民币债券数量有282只(16%),募资额度达900亿元(9.7%)。由此可见,境外政府、机构和企业仍对人民币存在相当大的融资需求,发行主体的市场化支撑了离岸人民币债券市场的健康发展。

(二)发行主体属性以金融机构和政府为主

无论是从发行数量还是从发行金额来看,金融机构债和政府债都是离岸人民币债券市场的最主要组成部分。其中金融机构债占发行总数量的74%(1320只),占发行总额的49%(4723亿元)。政府债普遍发行金额较大,发行数量虽只占总体的16%,但发行额度却占全部离岸人民币债券发行额的30%,平均每只政府债募集金额10.4亿元。其他非金融机构企业债、公司债则占比较小,市场还有待进一步拓展。

在金融机构债中,又以银行为最主要的发行主体。银行发债占全部金融机构债发行数量的48%、发行规模的54%以上。投行和券商次之,此外还有部分租赁公司、金融控股集团等。

离岸人民币债券的期限、利率等特征

(一)人民币升值预期决定发行期限多以短期为主

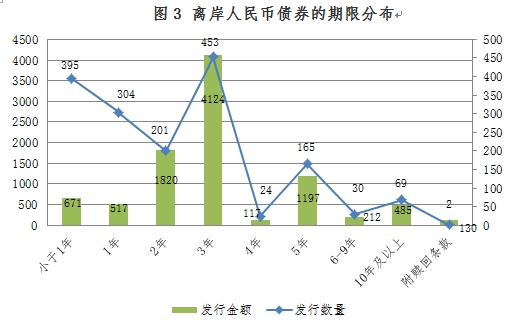

从债券期限上看,离岸人民币债券发行多以短期为主。5年期及以下的债券占总体发行数量和金额的90%以上。由于2014年之前人民币3~5年的升值预期较为强烈,因此这一期限段债券市场认购意愿较强。尤其是3年期债券,占总体发行金额的44%。截至2016年3月,离岸人民币债券的期限分布如图3所示。

图3 离岸人民币债券的期限分布

数据来源:Bloomberg

(编辑注:在绿色图例后加“(左轴)”,在蓝色图例后加“(右轴)”,左轴上方加“亿元”,右轴上方加“只”)

(二)受市场活跃度影响,近年来息票率有所上升

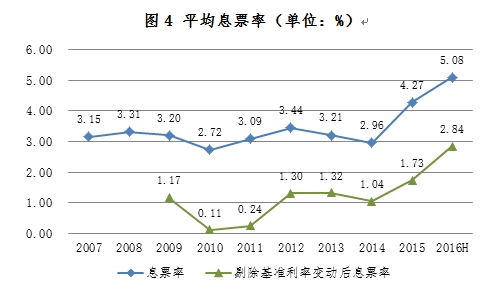

由于发行主体仍以金融机构和政府为主,因此长期以来票息率基本维持在3%左右。从2015年开始,离岸人民币债券发行票息率出现明显上升,2016年上半年平均票息率已达5%以上(见图4)。

在排除基准利率因素后,平均息票率仍呈现这一态势。调整后息票率是将每笔债券息票率减去当年基准利率后的平均水平。1年期及以下债券基准利率取当年1年期香港离岸人民币存款利率;1~5年(含)期基准利率取3年期国债平均到期收益率;5年期以上基准利率取10年期国债平均到期收益率。剔除基准利率变动后的息票率走势说明随着人民币贬值预期的加重,离岸人民币债券市场整体活跃度下降,从而导致发行息票率的不断走高。

图4 平均息票率(单位:%)

数据来源:Bloomberg、中国债券信息网

不同发行主体息票率基本呈现相同趋势,政府机构(包括国际组织、主权国家和地区政府)债平均息票率低于金融机构债,

金融机构债低于其他企业债(见图5)。2016年上半年,还没有非政府、非金融机构离岸人民币债券发行,这也从侧面反映了离岸人民币债市目前遇冷回调。

图5 不同发行主体平均息票率(单位:%)

数据来源:Bloomberg

(编辑注:蓝色图例改为“金融机构债”,红色图例改为“政府债”)

(三)债券评级以A级为主,相对评级较高

一直以来,离岸人民币债券市场需求量较高,发行认购较为成功,因此发行时多数不进行评级。无评级债券占发行总数量的87%,占发行总金额的79%。在评级债券中,仍以A级债券为主,数量占到所有评级债券的75%。B级债券虽然发行数量较少,但是相对金额较大,尤其是BB级,5笔离岸债发行金额达到182.5亿元,占评级债券发行总金额的近10%。

离岸人民币债券的交易情况

(一)投资者多以持有到期为主,较少债券上市交易

离岸人民币债券的一级认购多以买入持有到期为主,60%以上的债券未在交易所上市交易,二级市场流通需求并不明显。而在上市交易的债券中,35%会同时在多家交易所挂牌交易,尤其是在中国香港、中国台湾和新加坡发行的债券,一般会选择在发行地的中央托管机构进行登记托管,并在当地交易所和欧洲多交易所同时上市交易。

(二)二级市场流通债券集中托管、分散交易

离岸人民币债券的发行市场主要集中在中国香港和欧洲,而二级交易市场则比较分散。在上市交易的710只债券中,有218只在德国的柏林、法兰克福、斯图加特等交易所上市交易,194只在香港交易所上市,新加坡、卢森堡和中国台湾市场分别以151只、108只和100只分列3—5位。

(三)多因素促生离岸在岸市场利差倒挂

自2007年离岸人民币债券市场启动以来,二级市场上离岸人民币债券的收益率一直都低于在岸市场,也因此激励了境内发行人“出海”融资,促进了离岸人民币债市的发展。然而从2014年10月开始,离岸和在岸人民币债券出现了收益率“倒挂”现象,并持续至今。中银境内外债券投融资比较指数(CIFED)衡量了离岸和在岸债券市场到期收益率的利差。数据显示,2013年7月,由于境内银行间市场出现“钱荒”,曾短暂出现过利率倒挂,很快经调整恢复。然而2014年10月之后,CIFED指数则一直位于负值区间,离岸债市整体到期收益率高于在岸市场(见图6)。

图6 中银CIFED指数

数据来源:中国银行、中银国际

从基本面上看,经济增速放缓、通胀水平走弱,国内经济下行压力明显加大;从货币政策来看,目前货币政策保持宽松且市场预期这一政策方向将在一定时间内维持不变,这些因素都导致境内债市整体下行。时间节点上,2014年10月央行再次下调公开市场正回购利率成为债券收益率下行的导火索。

另一方面,随着结构性变化和人民币贬值预期的增强,境外债券市场收益率则逐渐抬升。结构性方面,资本账户和跨境资本流动政策的变化进一步开放了资本市场,加速了人民币资金回流,从而从资金面上挤压了离岸人民币债市的流动性。另外在汇率方面,人民币汇率贬值预期增强,这也从利率平价和资产吸引力方面推高离岸人民币债券收益率水平。

启示

通过对离岸人民币债券市场的分析,可以得到以下几点启示:

第一,离岸人民币债券的体量仍有较大空间,通过自贸区面向境外投资人发行,正是引导离岸债券在岸发行的重要尝试。

第二,离岸人民币债券发行主体分布广泛,说明人民币融资需求逐步呈现全球化特点,越来越多的海外发行人通过离岸人民币市场开展债券融资。

第三,离岸人民币债券发行主体仍以政府和金融机构为主。在自贸债、离岸债、全球债跨境发行的探索过程中,政府和金融机构是主要的潜在发行人,应是相关机构针对性挖掘、服务的重点客户。

第四,离岸人民币债券发行多数无评级,息票率在近年来有所上升。债券发行企业可尝试通过引入较高信誉评级机构的评级增强信息透明度,从而降低投资者对信息不对称要求的风险补偿,降低融资成本。

第五,离岸人民币债券投资者主要是以持有到期为主,60%的债券未上市交易。在上市交易的债券当中,37%的债券选择多个交易场所上市交易。在离岸人民币债券跨境发行业务中,我们可以与海外多个交易场所互联,通过各种形式接收离岸债券交易市场的结算指令。建议建立统一发行、分散交易、集中托管的离岸人民币债券市场,在把握离岸人民币债券定价权的同时,提高离岸人民币债券的全球影响力。

作者单位:中央结算公司

参考文献

[1]王蕾、李晶.境内外人民币债券收益率“倒挂”现象解析[J].中国银行业,2015(4).

[2]王杏平、王大贤.离岸人民币债券市场发展影响因素分析及政策建议[J].债券,2013(8).

[3]中银CIFED指数简介. 中国银行网站http://www.bankofchina.com.

[4]周先平、李敏、刘天云.境内外人民币债券市场的联动关系及其影响因素分析[J].国际金融研究,2015(3).

进入【新浪财经股吧】讨论

责任编辑:杨雪 SF114