江海证券张守刚织网债市窝案

赵佳峰 制图

赵佳峰 制图早报记者 施颖楠 实习生 严晓蝶

一场席卷固定收益圈的债市监管风暴正在持续发酵。

易方达基金[微博]公司昨日召开新闻发布会称,该公司固定收益部副总监马喜德因其个人行为已被公诉并经法院开庭审理,处于取保候审阶段。根据检察院起诉书,在马喜德所涉案件中,涉嫌损害易方达旗下基金利益的交易有1笔、利益金额117万元。

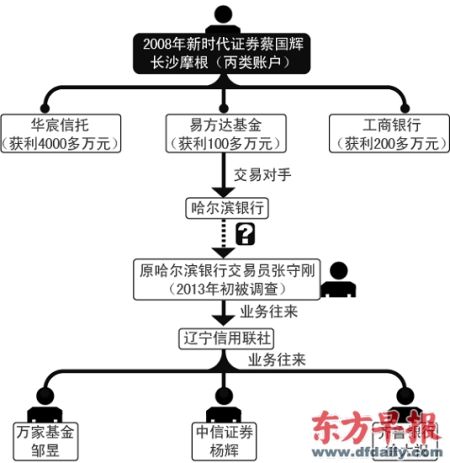

该案由湖南省公安厅介入调查。根据湖南日报报业集团下属媒体《三湘都市报》4月19日报道,易方达基金固定收益部副总马喜德,同湖南当地人士蔡国辉利用长沙摩根公司作为交易平台,2008年3月到12月期间,几人故意串通、互相配合,将原本属于银行、易方达公司的债券利益,输送给蔡国辉设立的长沙摩根公司,而长沙摩根公司通过低价买入、高价卖出,获利4900万元。

易方达基金公司总裁刘晓艳昨日表示,马喜德一案所涉4900万元的获利中仅有1笔交易与易方达有关,在该次交易中,易方达基金资产获益近20万元。早报记者昨日从知情人士处获悉,上述获利中的另外4500万元,事关蔡国辉曾任职的新时代证券与华宸信托。

另外,易方达基金此次交易的交易对手为哈尔滨银行,而今年初被调查的江海证券固定收益部副总经理张守刚曾在哈尔滨银行资金市场部供职多年。

据《新世纪周刊》报道,与张守刚有业务往来的辽宁信用联社,亦与万家基金邹昱、中信证券杨辉、齐鲁银行资金市场部徐大祝也有着交易往来。稍早前,邹昱、杨辉、徐大祝均已被公安部门调查。

至此,一张众多机构、多名债券大佬牵涉利益输送、职务侵占牵出的债市灰色利益链浮现。不少业内人士感叹:资金量巨大的债市“黑金”,远超过股市“老鼠仓”,国内债市监管将由此全面升级。

调查发轫于

张锐国债招标舞弊案

昨日出刊的《新世纪周刊》报道称,今年4月开始发酵的债市系列调查,已进行了一年多时间,调查发轫于2010年底财政部国债司原副司长张锐在国债招标中的舞弊案,调查中,有关部门发现了张锐及其家人所控制的丙类户,案发当日进出资金即达数亿元。

据介绍,目前中央国债登记结算有限责任公司设置甲、乙、丙三种债券一级托管账户。只有具备资格办理债券结算代理业务的结算代理人或办理债券柜台交易业务的商业银行法人机构方可开立甲类账户;不具备债券结算代理业务或不具备债券柜台业务资格的金融机构以及金融机构的分支机构可开立乙类账户,亦可开设丙类账户;丙类账户与甲、乙类账户的区别在于不能通过中央债券综合业务系统联网交易,必须通过结算代理人来交易。

债券交易的利益输送通常出现在丙类账户代持。比如,在季末年末等关键时点,一些大型金融机构为了掩盖债券投资的亏损,就以代持的方式向其他机构“转移”这部分亏损。由于丙类账户大多是非上市的中小机构,报表上的名义盈亏对于投资者本身影响并不大,这一种形式为甲类账户等大型金融机构找丙类账户代持。

另一种形式则是丙类账户找甲类账户等大型金融机构代持。比如,丙类账户在债券交易时,一方面与目标交易对手谈好交易的品种、价格、数量、时间,另一方面找到资金雄厚的第三方,主要是银行等甲类账户,由第三方出资按丙类账户投资人的指令与前述目标交易对手进行买卖交易。丙类账户投资人与第三方私下签署协议,约定以一定价格请第三方代垫资金并代持债券,交易的盈亏由丙类账户承担,第三方的收益协议上固化为高于市场价格的资金拆借利率。通过这种形式,丙类账户以较少的资金投入获得巨额的回报,实现空手套白狼。

审计署广州特派办刘升华称,现阶段通过内幕交易进行非法利益输送,主要通过异常的结算模式和结算价格来进行。比如在卖券时,强势方见款付券,即先收钱后付券,在买入时见券付款,即先收券后付钱。当存在内幕交易和非法利益输送时,交易一方金融机构的人员与丙类账户的人员相勾结,丙类账户实质成为强势方,利用有利的结算方式,以及收付款和收付券之间的时间差,实现空手套白狼。甚至还存在金融机构直接低价卖出、高价回购债券等形式向丙类户直接送钱行为。

财新网援引接近财政部的知情人士透露,张锐已于2012年下半年因所获非法收入4000多万元被判决为无期徒刑,此案没有公开审理。其获案主要涉及三宗罪,一为在国库券印刷环节,收受印刷厂商贿赂600万元;二为在国债招标中舞弊;三为利用丙类户倒卖债券,后两项非法收入合计达3000多万元。

1968年出生的张锐是陕西西安人,1997年陕西财经学院研究生毕业后即供职于国库司,早年在综合处工作一年,自1998年开始内部调动至该司国债发行兑付管理处,负责国债的发行和兑付,直至案发长达12年,案发当年刚被提为副司长。

财新网昨日援引市场人士的话称:“张锐在国债招标中信息泄露没获得多少利润,主要是丙类户倒券。”,张锐和其妻开了一家投资公司,用丙类户倒卖短券、中票、企业债等。被查当天,这家投资公司的账户中有5亿多元的大额资金进出。

“军师”马喜德

张锐案后,丙类户中隐藏的问题引起了有关部门的高度重视。随着调查层层深入,易方达基金公司的马喜德被曝遭受调查。

易方达公司昨日发布会表示,已免除了马喜德基金经理职务,并更换了相关基金的基金经理。

此前的2008年3月到12月期间,马喜德伙同蔡国辉等人,故意串通、互相配合,多次利用银行、任职公司的35亿元资金购买债券,然后再安排摩根公司低价买入、高价卖出,获利4900万元。2011年,审计署在调查债券公司交易情况时,发现了长沙摩根公司的非法牟利行为。

2013年3月,湖南宁乡县人民检察院对马喜德等人提起公诉,以职务侵占罪追究刑事责任,当地法院3月11日开庭审理。

易方达公司总裁刘晓艳昨对媒体强调,此案件中与易方达相关的交易只涉及一笔,而从公司有内部稽查制度来看,当时并未发现什么异常。

易方达21日的声明称,交易记录显示,易方达稳健收益基金按99.2921元的全价分销买入080010国债,持有5天后于上市首日以99.3564元全价价格卖出该券,相当于以4.73%的约定借贷成本融出资金,而同期7天回购利率均值为3.2643%,基金获益199252.11元。此后四个交易日该国债的中债估值全价分别为99.1142元、99.1664元、99.1787元、99.0512元。根据检察院起诉书,同案人员之后再次卖出该债券获利117万元。

刘晓艳解释称,基金公司关注基金经理的操作是否合理,主要在两点,一是关注这笔交易的价格是否正常,二是看交易对手是否是大的、有资质的交易方。

“马喜德的这笔交易是很难发现问题的。一方面,易方达卖出该国债后的四个交易日该国债的中债估值为波动下跌,易方达当时卖出该国债的操作符合交易逻辑。另一方面,易方达不与丙类账户进行交易。而报道中的长沙摩根公司为丙类账户,并非易方达的交易对手。”刘晓艳说道。

刘晓艳拒绝透露该笔交易交易对手的信息。而早报记者从知情人士处了解到,易方达的直接交易对手为哈尔滨商业银行。

该知情人士透露,一般而言,基金经理不能直接参与买卖债券交易,询价环节由交易员执行,基金经理无法安排交易对手。不过,基金经理可以参与寻找代为分销的交易对手,在该起案件中,易方达正是扮演了为哈尔滨银行代为分销的角色。而此后,哈尔滨银行又与其他银行等交易对手发生一系列交易,最终将利益输送至丙类户长沙摩根公司。

这个过程中,马喜德扮演的是军师角色。“他利用自己的专业知识,负责债券交易的指导,包括券种的选择、买卖时间,在长沙的其他人则听从其意见落实具体交易。很多时候他利用自己的专业知识判断债券利率即将下跌,顺势指导同伙将债券以低价卖出,与利率市场走势相符,这使得交易更为难以让人发觉异常。”

而在案发之后,马喜德找到警方自首并退还了分得的利润,由于警方对于债市交易路径不熟悉,马喜德还答应给警方提供“技术支持”,所以警方允许其取保候审。

蔡国辉案引发大排查?

事实上,易方达一案在马喜德所涉的案件中仅为其中的一小部分。

早报记者从知情人士处获悉,马喜德与蔡国辉的操作交易有200多笔,而由于一桩案件中的倒券环节涉及5、6笔交易,实际上的交易应为30余起,其中涉及马喜德的“前东家”工商银行并不足5起,马喜德团伙获利金额200余万元,而牵涉蔡国辉任职的新时代证券与华宸信托的交易则有20多起,获利金额4500万元。

根据《三湘都市报》的报道,2006年,马喜德与蔡国辉相识,熟识之后蔡国辉将自己注册的长沙摩根公司作为交易主体,通过增资扩股取得了交易资格。

据新世纪周刊报道,2011年底,湖南省公安厅调查发现,新时代证券的一位高管在前述两只券种的交易中,个人开设丙类户,非法牟利数千万元。该案最初是由湖南省公安厅经侦大队查办。但越查问题越大,国务院领导特批要彻查,转而按照交易链条纵向调查,形成网格状的排查,涉及多人和相关账户,也因此揭开了中国债券市场此前较少为外人道的操作手法,并揭开了不当利益输送行为的冰山一角。

业内人士分析认为,该文中所涉的“新时代证券一位高管”可能就是蔡国辉。

关于蔡国辉的公开信息并不多。《三湘都市报》的报道称,蔡国辉现年48岁,湖南大学工商管理硕士,1995年开始涉足证券投资行业,2004年开始先后在证券公司、信托公司担任经理。而中国外汇交易中心信息显示,蔡国辉于2005年取得了全国银行间同业拆借中心交易员资格证书,彼时的任职单位为新时代证券。而华宸信托的一位内部人士对早报记者表示,直至2011年10月,蔡国辉任华宸信托固定收益部的一名经理。据称,接近蔡国辉的人士称其 “是个很江湖的人,十分豪爽”,这从他将获利的一半金额分给马喜德即可看出。

“神秘人”张守刚

《新世纪周刊》报道称,在蔡国辉与马喜德一案的监管摸瓜式调查阶段,另有国海证券、北京银行、易方达基金等机构的债券部人士被要求协助调查,不少人士最终回归了工作岗位,但有些人至今未归,其中就有2013年初,案发前任江海证券固定收益部副总经理的张守刚,而张守刚一案同样与近日的多起债市案件有着千丝万缕的联系。

报道指出,今年初,江海证券固定收益部副总经理张守刚被调查。张守刚曾在中融国际信托公司固定收益部门工作,负责自营业务债券投资方面。再往前,张守刚在哈尔滨银行资金市场部供职多年,2004年曾获得过银行间市场优秀交易员称号。

巧合的是,易方达的案件所涉交易对手即为哈尔滨银行。业内人士指出该笔交易可能与张守刚有关。

报道援引接近案情的知情人士介绍,他在被调查初期先吐了800万元,但随后又被发现,其控制的丙类户上有资金达1.5亿元。业内人士称,张守刚平时比较张扬高调,开保时捷,住西山别墅,到处拉关系做交易,每笔交易的金额都不小。

而今年4月来最近发生的这些调查,很可能是与张守刚相牵连的串案。

2013年4月16日,中信证券相关负责人向早报记者证实,该公司固定收益部执行总经理杨辉已经被公安机关带走,中信证券称其是“因为私人原因”被带走;同一天,万家基金固定收益总监邹昱也已被证实因个人行为被公安部门调查。齐鲁银行资金市场部徐大祝也被传被带走调查,但目前仍未有齐鲁银行正面回应。

业内人士称,张守刚在债市十分活跃,除了本职工作,还与辽宁信用联社资金市场部有很多业务往来。万家基金邹昱、中信证券杨辉、齐鲁银行资金市场部徐大祝等人被调查,都可能是他们个人的丙类户和张守刚及辽宁联社存在交易往来有关。

辽宁联社成立于2005年,截至2009年末,存款余额1721.1亿元,贷款余额1293.7亿元。有两位来自不同机构的债市人士说,辽宁联社有多人被查。截至本刊发稿前,辽宁联社未就有关事宜作出正式回复。

业内人士分析认为,这些被查人员大多都有商业银行背景,只因商业银行无论是在资金还是在券源上,均拥有最多的资源,也因此最有寻租空间。不少犯案者虽被查时已经到了券商、信托、基金公司工作,但从事债券业务仍要倚赖原来在商业银行的资源。