基金经理老鼠仓,说好保本变巨亏,买基金被坑请到【基金曝光台】!信用卡无故遭盗刷,银行存款变保险,理财被骗请猛戳【金融曝光台】!

文章来源:P2P爆光

导语 :双方知己知彼、互相竞争、不断迭代,长时间内竟维持了一种微妙平衡的状态。甚至双方互派卧底,上演了一出现实版的“无间道”。

郭文第一次接触骗贷组织,是在一年半前,那时他们的一款借贷产品上线不到一周时间,原本每小时个位数的贷款申请,突然暴增至每小时数百单,申请人来自五湖四海,申办材料极其完美,“就知道是他们(骗贷组织)来了。”

通过后台对用户信息的分析,郭文发现,上述申请中,一大部分来自标准的欺诈“黑产”团伙,他们拿着大量真实用户身份,用机器来进行批量申请。

郭文是一家网络借贷平台的联合创始人,负责风控业务,多年的工作经验,令他对一些骗贷组织的花样熟稔于心。

他向《棱镜》介绍称,正常人在填写申贷资料时都有一些瑕疵,但骗贷组织却能完成得很顺畅,例如,手持身份证照片特别清晰等等;此外,他们几乎能保持24小时持续的、规律地申请。

郭文团队对此的应对策略是:对上述贷款申请一笔都不批。直到一星期之后,骗贷组织的频繁“进攻”才慢慢消退。

这是网贷行业遭遇的风险事件中的一个缩影。

从宜人贷公布一起损失8126万元的“有组织的欺诈事件”,到近期红岭创投自曝5000万元“内外勾结”的重大风险事件,骗贷黑产,无疑已经成为横亘在网贷行业发展道路上的“绊脚石”。

道高一尺,魔高一丈。在长期无序发展的网贷领域,骗贷者用灵敏嗅觉挖掘出一道道新“口子”(行业术语,平台风控漏洞或弱点),平台方不断构筑和完善防御体系,升级甄别能力。双方知己知彼、互相竞争、不断迭代,长时间内竟维持了一种微妙平衡的状态。甚至双方互派卧底,上演了一出现实版的“无间道”。

《棱镜》调查发现,目前骗贷黑产主要分为两类:一是专门的骗贷组织,运用各种技术手段来实行专业的团伙欺诈;二是一些缺钱但征信不达标的个人,在助贷群体的帮助下,通过刷各种信用记录,来顺利获得贷款。

互联网金融在提高了金融可获得性、助力实现普惠金融的同时,也降低了风控的门槛,数千家借贷平台的激烈竞争,容易让用户忽略金融的本质和信用风险,更催生出一个以骗贷为生的群体,这其中积聚的风险,不容忽视。

骗贷组织:技术先进 花样繁多

郭文向《棱镜》介绍,骗贷组织讲求成本收益比,只要骗贷收益大于作假成本,他们就有足够的动力来实施骗贷。而针对不同放款额度的借贷平台,作假成本显然也不一样。

对于一些小额的现金贷平台(主流放款额度约在100元—1000元),骗贷组织需要收集大量的身份信息,去逐一申请贷款。其中,成本较低的方式,是直接购买一个人的身份信息。

据《棱镜》了解,骗贷组织会专门去一些偏远的农村地区,以一篮子鸡蛋,或者100元的低酬劳,借用大批留守老人的身份证,对于那些风控较弱的平台而言,这些白户(即没有银行借贷记录的用户)能让骗贷组织顺利获得贷款。

这种方法收集而来的身份信息过于集中,容易被平台识破,且只能去攻破一些对征信没有要求的低门槛平台。如果想提高申请成功率,获得更高的贷款额度,骗贷组织需要付出更高的成本。

一般而言,骗贷组织通过各种手段,获取大量真实的用户身份信息之后,需要花时间和精力去培养这些人的信用记录,例如将其芝麻信用分“养”到600分以上,这或许需要两年的淘宝使用记录。

此 外,很多平台会在获取得用户授权的情况下,审查用户的通话记录,并且需要排除掉本地通话记录(本地通话记录可以通过模拟器来造假),这意味着骗贷组织需要 在一个手机号码后面,配一个同样的人来模拟一些真实的行为,例如每天都会收到广告骚扰电话,每天都有自己主动外呼的一到两通电话,通话时间要随机分布等 等,这样下来骗贷者的成本就会变得极高。

郭文告诉《棱镜》,上述成本会达到千元以上,与购买一位农民身份证的成本不可同日而语。

由于大额放款平台一般都会采用线下风控的模式,因此,对于那些额度高达几万元的放款平台,骗贷组织显然更需要花费一些心思。

郭 文向《棱镜》介绍,他曾遇到过的一种操作手法:骗贷组织先去天通苑社区(注:北京五环外,租金相对便宜)租一个商铺,并把这个商铺装修成一个茶庄,然后从 南方某一大省的村庄运一整村的村民过来,号称自己是这个茶庄的老板,再花时间教村民各种话术:茶庄一个月的流水多少?茶叶从哪里进货?卖给谁?毛利多少? 如何缴税等等,以便能流利应答风控人员的各种问题。

做好上述这一切准备工作之后,骗贷组织再让这些村民分别去向北京三四十家信贷机构申请贷款,第一家成功之后再去申请第二家,几轮下来能获利数百万元,骗贷组织付给村民部分酬劳之后,再将他们送回去,这个茶庄也人去楼空,不复存在。

“就是因为有这种集团性的集体欺诈案例,导致现在所有信贷平台都不敢再做这一省份的茶庄贷款。”郭文说道。

助贷群体:寻找“口子” 授人以渔

在郭文看来,骗贷组织主要攻击风控体系相对薄弱的平台,且这一群体的规模终究有限。更让平台担忧的,是那些通过刷信用记录来骗贷的个人,因为这些用户确实是一个个真实的、有借款需求的人,它的一切个人信息都是真实的,这对平台风控提出了更高的要求。

“这也是贷款业务里,永远都会面对的一个问题,即信用风险。”他说。

帮助那些借款资质不达标的人,利用“口子”,通过各种技巧最终顺利获得贷款,已经逐渐发展成为专门的“助贷产业”。

一般而言,助贷者会建立多个QQ大群,采用“会员制”运营模式,借贷者缴纳399元或499元会费方可进群,成为会员,从而获得多个平台的“口子”攻略;更有甚者,一些助贷者还能通过各种手段,帮会员借款,从中收取一定比例的服务费。

(部分PDF版本的“口子”攻略)

(部分PDF版本的“口子”攻略)在一个几乎24小时都很活跃的助贷组织“VIP粉丝交流群”的千人大群里,管理员有条不紊地维持着秩序,会员们交流着各种申贷心得,不时还有会员将自己申贷成功的截图发至群里。“谁有大额的口子?能秒过的那种”、“18岁能做什么网贷有200就好”,类似的询问也不绝于耳。

这个组织的宣传材料里提到,该组织已拥有50万粉丝。

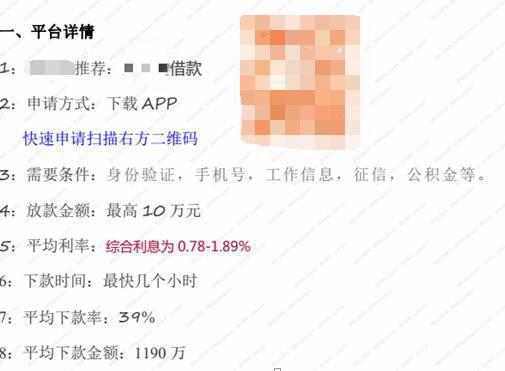

《棱镜》注意到,上述这个建立仅几天时间的群里,已有近百家网贷平台的“口子”攻略。在某大型网贷平台的“口子”攻略里,有“需要条件、放款金额、平均利率、下款时间、平均下款率”等各项信息。

(针对某家大型借贷平台的“口子”攻略)

(针对某家大型借贷平台的“口子”攻略)此外,攻略还提供了多条申贷建议:例如,最近1个月有5次以上的购物记录,且收货电话和地址保持跟申请贷款时的信息一致;手机号码实名半年以上,并且每个月平均通话记录不低于100条等等。

而在一份针对整个行业的申贷攻略里,部分助贷者们更是“苦口婆心”地劝告:“不要胡乱申请,不要胡乱申请,不要胡乱申请,重要的事情说三遍。”

“别人下了,你被拒,要去分析客观原因,而不是抱怨什么口子不靠谱,不靠谱那么多人搞网贷?”

“不要一帮人盯着一个口子撸,那么多下款的口子,分散开,非要撸废了才后悔?”

一家大型P2P平台中层人士对《棱镜》表示,助贷产业的存在,在业内早已不是秘密,既然平台选择做大数据风控,就会有人针对你的数据源头来做一些数据加工,其思路就跟电子商务网站刷单一样,这本身也是一种作弊行为。“现在整个行业都面临这个问题。”

内鬼:致命一箭

除了单兵作战外,诸多骗贷者是内外勾结。

助贷者,虽然能提供风控的大概规则,但谁会比借款平台的内部人员,更熟悉风控规则呢?

张远是一个借贷平台的客户经理,他已帮助几十位客户,通过了风控审核。

“有些规则,是极为细致的,只有内部人员才可能知道”,张远称,比如信审人员打回访电话,假装翻纸或打字的声音,“这样的背景音,更为真实”。

知道所有细节的张远,才是最为可怕的内奸。

曾经有一个客户,急需10万块钱,四处借钱碰壁,到了张远这里,却包装成了消费贷,一个下午便搞定。

消费贷,一般会控制消费用途,转款专用,看似难以突破的规则,却也存在大量的套现漏洞。

一般需要借贷者提交一些证据,证明消费意图,消费贷公司才能放款。比较常见的,是提供消费公司的发票,或者消费合同。

发票有税点,因此张远就从合同入手。

张远找了一个开小装修公司的朋友,用其名义和客户签署一份“假的”装修合同。

一般消费贷的钱,会直接转到装修公司的账户上。借款人只需要提供一个朋友的账户,伪装成装修公司会计账户即可。

然而,类似张远的客户经理,还只是小买卖。

一些客户经理,会和一些中介公司对接——客户经理提供规则,中介公司批量包装。

一些恶性的骗贷案件中,客户经理会和借款者一起“分账”。

捷越联合也曾遭遇过类似事件。

去年一个借款者逾期,催收人员电话催收,对方回答:“我借了5万,你们工作人员拿了5000,凭什么都要我还?”

“风控的核心之一,来自于内控,”捷越联合的联合创始人兼首席风控官王晓婷称。

外面杀进来敌人,如果有城墙加固,还可一战;如果墙内的人倒戈,即便城墙再坚固,也将功亏一篑。

无论在哪个行业,“内鬼”都如心窝之剑,最让人心寒,且最为致命。

“这里和利益走得太近,大多时候,是要和人性作战,”王晓婷因此设立了极为严苛的内控规则。甚至还背道而驰,修改行业中盛行的“提成制度”——客户经理的业绩,大比例和借款人的还款额挂钩,而不是只参考借款额。

“除此之外,还需要不停修改风控规则”,王晓婷称。就像一款游戏,如果及时地更新版本,那些作弊的外挂,就来不及开发。

在欲望和利益面前,只能利用强有力的制度,来捆绑人性的黑暗欲念。

骗贷成了互联网金融时代,难以规避的隐痛。

每次规则修改,风控提升,总是“道高一尺魔高一丈”,骗贷者简直无孔不入。

王晓婷认为,可以借鉴银行模式:几家银行结成联盟,共享各家的欺诈数据,一家的损失,不会扩展到其他家。

银行的数据共享,是央行强制要求的,而互金行业还没有类似政策。

一些平台也曾高声疾呼进行“行业自律”,共享“黑名单”,但都雷声大雨点小。

“黑名单数据,是我们的核心竞争力,凭什么要与人共享,”大部分的平台,在权衡中往往被自身局限性击败。

另一方面,苍蝇不叮无缝的蛋,很多平台在这场互金的盛世中,迷失了自我。

以前的银行信用卡风控,好歹还有面审甚至去工作单位实地调研;而互联网金融只需要在网上填写资料,就可放款。

两种风控维度,千差万别。

银行的坏账率尚且年年攀升,更何况互金平台?

而一些平台,为了短期的流量,常常放低风控门槛。

“我们给出的建议是,借贷人满600分才放款,然而很多平台为了冲流量,500分,甚至400分也放,”某征信公司的风控总监透露,行业正在用这种“亵玩”的方式,急速冲量。

冲量,自然是为了一份漂亮的用户数据,给VC投资人一个交代,也是为了下一轮融资的估值。

这个光怪陆离的时代,有时让骗贷者都感到困惑——财大气粗的银行,对他们都如临大敌,而萌芽不久的互金平台,却对他们若即若离。

在互金的黄金时代,骗贷者也成为其中一环,他们是虚无泡沫,充盈这个繁华盛世;他们在人们欲念的罅隙中,吸允着时代红利。

“春节、国庆、中秋,这些重大节日,很多平台有冲量任务,刻意放低风控门槛,这些放水很快就会被我们发现,在群里扩散,”陈昕冰称。

又临近春节,各大平台的年底冲量开始——而骗贷者的年底狂欢,也即将开场。

“撸上十万,回家过年,”小白在群里喊出了年底口号,立马一呼百应。

平台反欺诈:知己知彼 合纵连横

当《棱镜》把其中一家网贷平台的“口子”攻略,发给该平台的一位高管,该高管第一反应是,“怎么入群?我得拉一个风控人员进去看看,我们得摸清楚。”

这代表了当下网贷平台反欺诈的策略之一:派卧底,知己知彼。

郭文也告诉《棱镜》,他们也有专人潜伏在各个助贷群,购买对方的攻略,以此来不断完善自身的防御体系。

据《棱镜》了解,骗贷组织同样会排遣专人,尝试进入网贷公司,了解该平台的信贷审核规则和流程,以便找到审批漏洞。

“无间道”式的斗智斗勇,无时无刻不在这一行业上演。

郭文评价称,骗贷组织是攻击方,借贷平台是防守方,攻击方技术迭代的动力更足一些;但反过来,作为防守方的平台有更多的手段可以被采用。攻击方去搜寻一个个漏洞的成本,比防守方建设一个完备的防备体系的成本要高得多。

在他看来,骗贷产业和网贷风控是不断竞争、互相追赶的过程。“两者之间一定是一个相对平衡的状态。”

除了上述“派卧底”方式,多位从业者认为,应对骗贷的最好方式,是第三方的行业信息共享。平台把各自的借贷信息汇集到一个第三方数据平台,从而有效规避多头借贷、骗贷的行为。

例如,骗贷组织已经在两家平台申请了贷款,那么第三家平台可以通过第三方系统查询到这一信息,从而要求骗贷者提供更多的信息,提高骗贷成本。

据《棱镜》了解,目前第三方数据平台规模较大的是同盾科技,据其官网介绍,目前已接入超5000家平台。此外,它还推出了一项欺诈情报监控服务,帮助平台“把控最新欺诈趋势,在攻防对抗中知己知彼。”

不过,这也在无形中提高了借贷平台的运营成本。据《棱镜》了解,同盾科技目前的官方报价为查询一次付费一元,同时获得平台的申请记录。

郭文向《棱镜》算了一笔账:如果一家平台累计放款用户达1千万,按照一般平台20%的放款率计算,仅在同盾科技的查询费用就高达四五千万元,这还不包括在其他第三方数据平台的费用。“一家借贷平台会接入多家第三方数据平台。”

这又是另一个“加州淘金”的故事,掘金者辛苦劳作最后不一定会有收获,只有卖水的人笑到了最后。

当然,最终决定一家平台能否存活并盈利的,依然是平台自身的风控体系。郭文对《棱镜》表示,对于网贷行业而言,得先拼风控,意味着得先活下来;有了风控之后,再拼获客渠道和获客成本、平台效率。“这些是平台能否盈利的关键。”

信用风险:无法根治 唯有平衡

虽然骗贷群体防不胜防,甚至能对借贷平台造成致命影响。但在多名网贷行业从业者看来,应该客观看待这一问题。

上述平台高管对《棱镜》表示,信用贷款是一门动态平衡的生意,有诈骗和逾期是正常的,要滚动着循环来看坏账率。“只要坏账损失远低于你的利息收入,那这门生意就成立。”

郭文也认为,骗贷产业背后的信用风险问题,是无法根本解决的。“否则网络借贷的产品就不值那么高的利率了。”

以近期逐渐热门的小额现金贷产品为例,其年化利率普遍在100%以上,甚至可高达年化255%,意味着用户借100元钱,一年后要偿还本息355元。由于借款额度小,征信成本高,加上骗贷等因素造成的坏账,导致其利率高企。

在上述骗贷组织“VIP粉丝群”里,一位“会员”晒出了自己近期的“战果”:大大小小17家平台,总获得4.7万元贷款。“不能再搞了,利息高得吓人。”

对于骗贷者而言,网络借贷逾期暂不纳入央行征信系统,导致违约成本低,让他们上演了一场“骗贷的狂欢”。

而随着中国征信系统的逐步完善,以及金融基础设施的不断建设,骗贷者们的“武器”势必会越来越少。除此之外,触犯刑法和相关法律法规的骗贷者,也会受到司法机关的制裁。

(注:应受访人要求,文中郭文为化名)

进入【新浪财经股吧】讨论

责任编辑:杨雪 SF114

金融业创新层出不穷,行业发展面临挑战与机遇。银行频道官方公众号“金融e观察”(微信号:sinaeguancha),将为您提供客观及时的新闻精粹,分享独家、深度、专业的评论点睛。