招行盈利胜预期 资本充足率承压

招行盈利胜预期 资本充足率承压

招行盈利胜预期 资本充足率承压

招行盈利胜预期 资本充足率承压

招行盈利胜预期 资本充足率承压

CFP供图

透视业绩

多家银行公布中报 业绩增速创四年最低 不良贷款率集体攀升

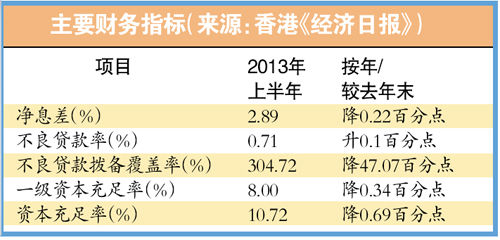

本报讯 (记者刘新宇)近日,招行A股和H股配股先后获得批文,至此招行已完成此次A+H配股所需的全部监管审批,酝酿近两年、募集规模最高可达350亿元的再融资即将成行。上周末,招行披露的半年报则显示,资本充足率10.72%,比年初下降0.69个百分点;一级资本充足率8.00%,比年初下降0.34个百分点。这意味着从2010年开始,招行核心资本充足率连续3年承压。另一方面,与去年同期25.68%的数据相比,今年12.15%的净利增速呈现明显放缓趋势,招行不仅需要改善资本结构,双小业务、电子化渠道建设和其他核心业务的发展也亟须扫清资金发展瓶颈。

资本充足率为10.72%

截至2013年6月末,招商银行资本充足率为10.72%,比年初下降0.69个百分点,核心资本充足率8%,比年初降0.34个百分点。

虽然满足银监会关于过渡期安排的最低资本要求、储备资本要求以及逆周期资本要求,但唯一指标已是招行连续三年低于8.5%——按照新资本协议监管框架,银监会对非系统重要性银行的资本充足率和核心资本充足率的监管要求分别为10.5%、8.5%。

增速下滑引发资金渴求

另一方面,招行的净利增速也呈现放缓趋势。公司上半年实现营业收入640.57亿元,同比增长12.15%;归属于上市公司股东的净利润262.71亿元,同比增长12.39%,较去年同期25.68%的增速下降一半,也低于已公布中报的华夏银行(20.16%)、兴业银行(26.52%)、浦发银行(12.76%)净利润同比增速。

在面对净利增速放缓和资本充足率双重压力之下,招行急需外部资金注入,改善资本充足率的同时,也为业务发展提供有力支持。长江证券的刘俊测算,完成配股后,预计招行核心一级资本充足率提升至9.8%,为上市股份行中最高。

剖析

盈利262亿元 不派息

招行业绩呈现的负面趋势包括:不良贷款余额和比率“双涨”,上半年净息差按年收窄0.22个百分点,粗略估计第二季净息差跌至2.85%左右,为9个多季度以来最低。但业绩亦不乏亮点,包括上半年贷款维持增速10.17%带动净利息增长8.7%,存款增速10.47%较贷款增速更快,令贷存比率终降至监管上限75%;第二季净手续费及佣金收入动力增强,半年增幅由首季的33.7%增至44.5%。上半年净利润达262.71亿元。

上半年盈利相当于彭博统计32间券商作年平均预测477.51亿元的55%。仅第二季,纯利按年增长13%至132.5亿元,按季只微增1.8%。

(香港《经济日报》)

在净利润的背后,也掩盖了一堆不容忽视的担忧。一方面有银行业绩增速创下四年新低,另一方面不良贷款率却大幅飙升。同时,企业“借钱不能按时还”的现象也越来越多,甚至部分银行半年的过期贷款超过去年全年。高华证券分析师马宁指出,考虑到经济放缓、经济结构调整以及产能过剩等情况,各银行预计2013 年下半年不良贷款还将温和上升。

(张忠安)