首季银政贷款唱主角 利率水平不升反降 | |||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| http://finance.sina.com.cn 2006年06月01日 00:00 中国证券网-上海证券报 | |||||||||||||

|

一个意料之外而情理之中的现象,出现在昨日的央行货币政策执行报告之中。 一季度,我国信贷投放迅猛膨胀,新增贷款高达1.26万亿元,而在需求旺盛的同时,

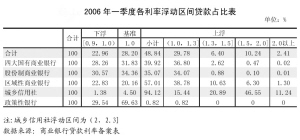

三大原因导致信贷猛增 3月末,金融机构人民币贷款余额20.6万亿元,同比增长14.7%,比年初增加1.26万亿元,同比多增5193亿元,这一速度引起了社会的广泛关注。 为何贷款增加如此迅猛?央行总结为三大原因:各地新开工项目持续增加、新开工项目计划总投资增速逐步提高、“十一五”重大项目建设启动,贷款需求持续上升;银行改革上市后,资本金得到较大补充,为提升资产收益率和股东回报,银行出于“早放款、早受益”的考虑,扩张贷款的动机增强;外汇流入较多,货币环境宽松,给银行扩张信贷提供了资金条件。 数据显示,首季商业银行人民币1年期贷款加权平均利率为5.85%,为基准利率的1.05倍,利率水平比上季度降低0.22个百分点。其中,固定利率贷款占比为86.03%,加权平均利率为5.85%,比上季度降低0.23个百分点;浮动利率贷款占比为13.97%,加权平均利率为5.82%,比上季度降低0.2个百分点。 人行对第一季度贷款利率浮动情况的统计显示,一季度金融机构发放的全部贷款中,实行基准利率的贷款占比为28.2%,较上季度上升1.73个百分点;实行下浮利率和上浮利率的贷款占比较上季度有所下降。 政府需求主导首季信贷 贷款需求上升为何利率却不断下调?原因也许在于需求方的强势地位。知情人士曾向记者透露,首季政府主导的信贷规模高达7000亿人民币。也就是说,商业银行所面对的谈判对手更多的来自于政府以及政府支持的大型优质企业,而在银行缺乏定价能力的时候,大多数的贷款项目无疑会选择实行基准利率。 上述现象可以帮助我们理解,为什么央行做出上调金融机构人民币贷款基准利率的决策。4月下旬,央行发布公告称,金融机构一年期贷款基准利率上调0.27个百分点,由现行的5.58%提高到5.85%。其他各档次贷款利率也相应调整。金融机构存款利率保持不变。 央行似乎希望通过阻止贷款利率下降的方式,来遏制政府等领域旺盛的贷款需求,因此提高贷款基准利率成为首选,此举无疑也能够保证银行的盈利能力。而鉴于存款保持稳步增长,央行并没有调整存款利率。 为什么得出贷款方大多拥有政府背景的判断呢?从投向看,流动资金贷款及基建贷款增加较多。数据显示,人民币中长期贷款比年初增加4908亿元,同比多增1753亿元,其中基建贷款增加2849亿元,同比多增1111亿元。 一季度主要金融机构中长期贷款投向主要集中在房地产、交通运输、能源、 制造业、环境和公共设施管理等方面,而上述领域正是银证合作的主战场。近期房地产价格不断攀升以至于各大部委同时出手,以求稳定市场。 个人消费贷款增长趋缓 此外,一季度企业用于流动资金的人民币短期贷款和票据融资合计增加7496亿元,同比多增3416亿元。其中,票据融资比年初增加3105亿元,同比多增2039亿元。 而对于处于劣势地位的中小企业和个人客户来说,他们的贷款需求并未得到满足。数据显示,个人消费贷款增长趋缓。一季度,个人消费贷款比年初增加434亿元,同比少增202亿元,余额同比增长9.1%。 最后值得一提的是,国内非金融机构部门融资情况正在发生巨变,受年初企业债券特别是短期融资券继续快速发展影响,企业债融资比重明显上升,降低了企业对银行贷款的依赖性。一季度非金融机构部门贷款、股票、国债和企业债融资之比为91.3 : 0.5 : 2.5 : 5.7。 首季度,非金融机构部门融资总量高达14048亿人民币,比2005年同期的8369亿高出约5679亿。其中贷款12822亿占比91.3%,较去年占比下降7.5个百分点,而国债和企业债融资分别达到349亿、805亿。 |

| 新浪首页 > 财经纵横 > 银行 > 正文 |

|

不支持Flash

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 1000元小店狂赚钱 |

| 韩国女装年利近100万 |

| 韩国亲子装,卖疯了! |

| 女人钱,怎么赚 (图) |

| 100万年薪·招总裁 |

| 一万元投入 月赚十万 |

| 暴富:千个项目任选! |

| 99个精品项目(赚) |

| 强直性脊柱炎--站直了 |

| 夏治哮喘气管炎好时机 |

| 痛风治疗新突破(图) |

| 特色治失眠抑郁精神病 |

| Ⅱ型糖尿病之新疗法 |

| 高血压!有了新发现! |

| |

|

| ||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |