房价跌三成 银行业扛得住

房价跌三成 银行业扛得住

房价下跌,银行和信托抵御风险能力不同。房价跌五成,银行扛得住,但信托业或迎兑付危机。

东地产 王戈 报道

开发贷难借与不良贷款之忧

“现在融资很困难,银行不愿意放贷给我们。”

一家在上海江桥有房产项目的福建开发商向《东地产》坦言,为筹措资金进行开发,该公司近期与一家第三方理财机构合作,正在募资成立地产私募股权基金。根据该公司与理财机构的财务测算,该项目内部收益率可达到18.5%,为筹措项目开发资金,尝试过多家银行借贷,但均没有着落。

与上述中小开发商银行借贷相反,目前金融体系的流动已大为宽松。

截止5月24日,上海银行同业拆借利率(SHIBOR)整体延续下跌态势,其中,隔夜利率自2月底开始下行以来,几乎没有受到任何支撑,一路“破三”、“破二”,进入“一时代”,最新报收于1.83%。SHIBOR一直被视为市场流动性的风向标,其利率持续走低意味着,银行间融资成本处于较低水平,市场流动性处于较为宽松的状态。

银行不良贷款的上升是银行放贷谨慎的原因,尤其是针对目前资金仍较为紧张的房地产行业。

一家城商行银行支行副行长告诉《东地产》,该行对开发贷款较为谨慎,同时利率上浮超过50%,而总行领导要求调整开发贷款的风险权重,所以对开发商放贷不积极,这也是前述开发商难以从银行获得贷款的原因。

银行不良贷款的滞后效应

在备受各界关注的不良贷款中,政府融资平台和房地产类贷款是重中之重。

政府融资平台目前仍取决于土地财政(详见5月2日《东地产》《地方债务绑架土地财政》),而土地财政受房地产市场直接影响,于是房价成为其中关键。

70个大中城市房价指数显示,自2010年4月同比增幅见顶后,房价此后出现持续下滑,3月首次出现同比下跌;从环比来看,房价已于2011年10月出现下跌拐点,迄今为止仍在继续下跌。

不过,房地产市场下行对银行业不良贷款的影响目前仍难看出端倪。

银监会年报披露,2011年银行业房地产贷款的不良余额和比率分别较2010年回落20%和29个基点,瑞银证券分析称,上市银行发放贷款的开发商信用评级和资质处于行业较高水平,房地产开发贷款资产质量有望保持稳定。同时我们认为上市银行平台贷款以省市一级项目为主,现金流覆盖水平较高,融资平台贷款风险可控。

此外,2012年一季度末,16家上市银行总体不良率环比回落4个基点至0.93%,不良贷款余额环比小幅回升0.5%。瑞银证券分析师励雅敏认为,主要银行贷款不良率将在2012年二季度小幅回升后趋于稳定,预计2012年末的不良率将从2011年末的1%小幅上升至1.05%。

一个值得注意的现象是,在2011年银监会报告中,房地产行业不良贷款率仅为0.97%,位于农林牧渔、制造业、交运仓储和批发零售行业之后。

在全国主要城市房价出现不同程度下跌的背景下,不良贷款率的数据令人生疑。不过,滞后效应可能是银行业财报未能反映房地产市场下滑的主要原因。

“银行业未来不良贷款可能是一个缓慢释放的过程,银行放贷将更加谨慎。”毕马威中国大陆银行业主管合伙人于冰认为,由于金融危机延续、近年来放贷规模与实体经济增长之间的脱节等因素的影响,银行业不良贷款显现有滞后效应。

银行信托业危局

但种种迹象表明,房地产量价齐跌之下,银行业不良贷款的滞后效应正在发酵。

银行股权被大股东密集抛售是征兆之一。截至5月24日,已有12家地方银行股权挂牌公开转让,与上一轮员工持股转让潮不同,今年以来地方银行股权挂牌的出让方大多数为大股东。

看中银行发展前景、以地方政府为主的大股东却悄然减持银行股,有分析称不良贷款余额的迅速上升是主要原因。

事实上,相较于上市银行,整体商业银行的状况或更接近真相。截至3月末,商业银行实现净利润3260亿元,较上年同期保持了20%左右的增速。在净利润上涨的同时,商业银行总体不良贷款余额却上升至4382亿元,较去年末的4279亿元增幅达2.4%。问题随之而来,在杭州为代表的部分,目前房价跌幅已近三成,假定在全国房价下跌三成背景下,银行利润影响究竟几何?

央行公开资料显示,截止2011年12月末,中国银行(5.530,0.05,0.91%)业金融机构的总资产达到113.28万亿元,商业银行净利润达到10412亿元;同时,人民币房地产贷款余额10.73万亿元,全年累计增加1.26万亿元,全年增量占同期各项贷款增量的17.5%,比上年水平低9.4个百分点。

参考标准普尔、东方资产等投资评级机构对房贷不良率上升的预测,若房价下跌30%,房地产贷款不良贷上升至3%,考虑到今年前五个月房贷10%左右的增速,在房价下跌三成的情况下,商业银行房地产不良贷款达到3375亿元,考虑到银行计提150%的专项拨备,将侵蚀银行利润1688亿元,占2011年商业银行总利润的16.2%;若房价下跌50%,房地产贷款不良贷上升至5%,在上述条件下,将侵蚀银行利润2813亿元,占2011年商业银行总利润的27%。

相比于压力测试下相对乐观的银行业,地产信托业在近三年的快速暴发后隐忧重重。

截止2011年底,信托业资产规模达4.81万亿元,信托业总利润为299亿元,房地产信托规模6882亿元。相形之下,其抵御房地产市场波动的能力远远逊于银行业。

在房地产下跌30%与50%的情况下,若违约率急剧上升,信托业可能出现兑付危机的“黑天鹅”事件。由于信托相比于银行业缺乏相对透明的信息披露,一旦房价大跌,信托行业的风险可能仍然被低估。

事实上,由于金融业在经济增速下行背景下,金融业对违约率变得更加敏感; 同时,房地产行业产业链最长,行业违约风险波及面极广。换句话说,在房价下行30%与50%的背景下,若GDP出现相应的减速,金融业风险仍可能被低估。

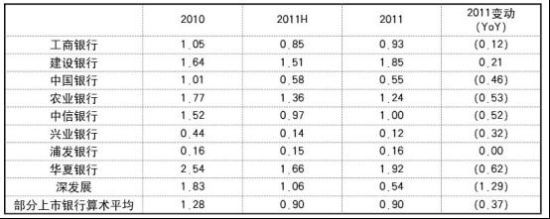

表 上市银行公司房地产贷款不良率变动(%)

表 上市银行公司房地产贷款不良率变动(%)链 接

银监会 房价跌五成 银行扛得住

2011年7月,银监会进行了新一轮的房地产贷款压力测试。测试结果显示,房价跌三成、五成对银行业整体影响不大。时任银监会主席的刘明康表示,中国银行业的拨备已有1.3万亿,足以抵挡房地产市场调控,所带来的近期和中短期当中的风险。

上海银监局 房价跌三成银行影响小

上海银监局6月的初房地产贷款压力测试表明,在房价下跌30%时,主要中外资银行全部贷款不良率将从1.04%升至1.41%,增幅为35%。压力测试结果显示,在轻度、中度和重度压力情景下,个人住房贷款不良率将从0.36%的基准水平,分别升至0.58%、0.74%和1.58%。

相关组文:

|

|

|

|