|

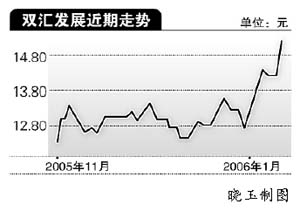

每日经济新闻[2006-01-16]

联合证券分析师刘树坤在研究报告中指出,预计双汇发展2005年全年实现销售收入约130亿元,同比增长约35.4%;去年全年每股收益达到0.73元,同比增长约26%。估

计公司股改将在今年3月份进行,考虑溢价因素,给予“增持”评级。

根据河南国资委的规定,省内上市公司将在今年6月底前完成股改,第一批在1月份上报方案,第二批在3月底前完成。双汇发展被安排在第二批进行,据刘树坤了解,双汇发展将在3月中下旬出台股改方案,预计股改对价在10送2股-3股之间。

刘树坤表示,公司今年业绩不错,去年高温肉制品销售收入增长幅度超过预期,全年增幅超过25%;低温肉制品依靠新产品拓展而销售势头不减,预计低温肉制品2005年销量接近9万吨,比上一年度增加4万吨。2006年公司将继续加大对低温肉制品项目的技改和新生产线的投资力度,预计年新增产能5万-6万吨。

另外,2005年公司屠宰业务得到显著改善,漯河屠宰厂生猪屠宰头均净利润从2004年的20元左右提高到约35元,漯河厂去年总的净利润将超过7000万元,使公司生鲜业务全年利润达到8000万元。

刘树坤表示,公司屠宰业务利润仍有较大提升空间,主要体现在三个方面:一是选用良种猪,提高出肉率;二是屠宰增值,提高白条猪的分割质量及减少损耗;三是精细加工,细分各部位的产品。

还有,公司2006年年底有两个新项目投产,使2007年屠宰能力比2005年增长约20%。预计公司2006年资本支出约2亿元,将重点打造公司的供应链,为进一步提高效益及新一轮扩张打下基础。

对于双汇集团整体上市的传言,刘树坤认为,集团公司上市部分之外的净资产仅为2亿-3亿元,而且其非肉类加工业务难成气候,因此整体海外上市并不现实,更具可能性的是集团实行战略重组,其控股股东漯河国资委可能会引进境外投资者。

刘树坤认为,双汇发展的业务无论是规模还是盈利能力都要明显领先于雨润和金锣,与雨润在H股市场的抢眼表现相比,目前双汇的估值具有很大的吸引力,再考虑股改对价因素,则投资价值更为突出。预计2006年公司业绩增长较为乐观,因此给予“增持”评级。(王熙喜整理)

|