良茂期货:各类持仓结构对CBOT大豆期价的影响 |

|---|

| http://finance.sina.com.cn 2005年04月15日 14:14 良茂期货 |

|

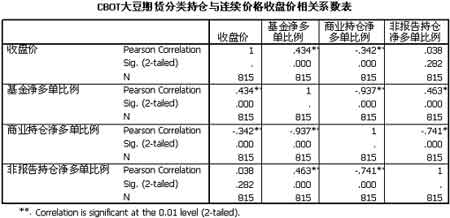

持仓量是期货交易中重要的技术指标,不仅反映市场对交易品种的关注度与品种交易的活跃度,而且也是反映市场主力资金动向的一个关键指标,直接影响期货品种交易的价格波动和运行方向。研究持仓结构和持仓对期货品种交易价格的影响一直是市场参与者的重要课题。为此,我们研究了CBOT大豆(资讯 论坛)期货交易中各类持仓的结构以及对价格的影响,以方便投资者参考与利用。 一、CBOT大豆期货分类持仓状况对CBOT大豆期货价格的影响 为了分析CBOT大豆期货分类持仓对CBOT大豆期货价格的影响,本文选取1986年1月至2005年3月期间CFTC公布的CBOT大豆期货分类持仓报告共815个样本点。CBOT大豆期货价格选取的是报告截至日当天CBOT大豆连续价格的收盘价。 1、长期分析 首先,我们分析在整个样本区间内,CBOT大豆期货分类持仓与连续价格之间的相关性:

上表分析结果表明:长期看,基金净多单占大豆总持仓比例与CBOT大豆连续收盘价之间的相关系数为0.434,表明两者之间存在正相关关系,但相关性较弱;商业持仓净多单占大豆总持仓比例与CBOT大豆连续收盘价之间的相关系数为-0.342,表明两者之间存在负相关关系,相关性较弱;非报告准确头寸净多单占大豆总持仓比例与CBOT大豆连续收盘价之间的相关系数为0.038,可以认为两者之间不存在线性相关性。另外,值得注意的是,基金净多单比例与商业持仓净多单比例之间的相关系数达到-0.937,表明,即使在长期,两者之间持仓结构也存在很强的负相关性。 2、中短期分析 中短期分析定义为时间跨度在1年之内的CBOT大豆期货分类持仓对CBOT大豆期货价格影响的相关性分析。 由于期货价格变化是个连续的过程,其间各种基本面的信息会影响市场参与者对价格的预期。根据理性预期学派的观点:“长期以来,人们已经认识到预期影响结果,同样结果也影响预期。因此有一个从预期到结果再回到预期,也就是从预期至预期的映射。理性预期的均衡点就是这各预期产生结果,而结果又进一步证实原来预期的映射的不动点。”(《新帕尔格雷夫经济学大辞典》:理性预期:经济计量学含义)根据这种观点,当基本面的信息传入市场后,市场参与者预期的结果立即在期货价格中得以体现,而价格反过来又影响对基本面的预期,从而形成预期的动态变化,从而引起价格的动态变化。美国农业部将大豆的市场年度定义为每年的9月1日至次年的8月31日,而在每年的3月底就会公布美国农作物种植意向的报告,该报告预测的作物面积会影响对下一年度农作物产量的预期。所以,当美国农业部公布作物种植意向报告之后,甚至之前,市场已经形成预期,并在期货价格中得到体现,尽管当时还未进入下一市场年度,市场上流通的产品仍然是本年度甚至之前生产的,但对下一年度作物产量的预期已经影响了当前的产品价格。 所以,我们在此截取每年4月至次年3月的时间段作为分析对象,得出在该时间区间内CBOT大豆期货分类持仓与连续价格之间的相关性。

从上表可以得到,时间跨度在1年之内CBOT大豆期货连续价格与基金净多单占总持仓比例的相关系数低于前文中长期两者之间的相关系数0.434的个数只有3个,表明在中短期内,两者之间的相关性大大提高。另外,在中短期内,CBOT大豆期货连续价格与商业净多单占总持仓比例之间存在较强的负相关性;基金净多单占总持仓比例与商业净多单占总持仓比例两者之间均存在很强的负相关性在,而与非报告头寸净多单占总持仓比例之间的相关性存在不确定性,在较多情况下,两者之间几乎不存在线性关系。 根据以上分析,我们可以得出以下结论: 第一,在一般情况下,基金净多单占总持仓比例与CBOT大豆期货连续价格之间在中短期内的正相关性大大强于长期内两者之间的正相关性。因此,前者可以作为后者的中短期指标,而不是有效的长期指标。 第二,在一般情况下,商业净多单占总持仓比例与CBOT大豆期货连续价格之间在中短期内的负相关性大大强于长期内两者之间的负相关性。因此,前者可以作为后者的中短期反向指标,而不是有效的长期反向指标。 第三,在通常情况下,无论在长期还是中短期内,基金净多单占总持仓比例与商业净多单占总持仓比例之间存在很强的负相关关系。说明基金是主要的商业持仓转嫁价格风险的承担者。 二、CBOT大豆期货分类持仓结构分布情况 我们以1986年1月至2005年3月的期间内CBOT大豆期货分类持仓的分布状况为研究对象,得出在何种情况下持仓结构处于较为极端的状态(即统计意义上的小概率事件),从而可能因持仓结构的变化引起价格的剧烈变动。 1、基金净多单占总持仓比例的分布状况 利用该期间内基金净多单占总持仓比例的样本数据,可以得到如下分布图:

从上图可以发现,CBOT大豆期货基金净多单占大豆总持仓比例的分布并不符合正态分布。但我们可以认为,当基金净多单占总持仓比例低于-20%或者高于27%时,为极端状态,可能将发生期货价格的剧烈运动。当基金净多单占总持仓比例低于-20%时,基金倾向于减持空单,价格倾向于上涨;当基金净多单占总持仓比例高于27%时,基金倾向于减持多单,价格倾向于下跌。 2、商业净多单占总持仓比例的分布状况

从上图可以发现,CBOT大豆期货商业净多单占大豆总持仓比例的分布并不满足正态分布。但可以认为,当CBOT大豆期货商业净多单占大豆总持仓比例低于-37%或者高于25%时,为极端状态,可能将发生期货价格的剧烈运动。 |

| 新浪首页 > 财经纵横 > 期货 > 国内期货评论 > 正文 |

|

| ||||

|

| 企 业 服 务 |

| 股票:今日黑马 |

| 怎样迅速挖掘网络财富 |

| 短线最大黑马股票预报 |

| 海顺咨询 安全获利 |

| 开园艺花卉店年利50万 |

| 首家名牌时装折扣店 |

| 如何加盟创业赚大钱? |

| 05年最具潜力好项目 |

| 开麦当劳式美式快餐店 |

| 05年最赚钱的投资项目 |

| 开冰淇淋店赚得疯狂 |

| 美味-抵挡不住的诱惑! |

| 法国圣玛丽包万元开店 |

| 暴利:一部电话打天下 |

| 05年投资赚钱好项目! |

|

|

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996 - 2005 SINA Inc. All Rights Reserved

|