研究:铜铝价格波澜壮阔 超级牛市仍保持完好 |

|---|

| http://finance.sina.com.cn 2006年05月15日 07:43 新浪财经 |

|

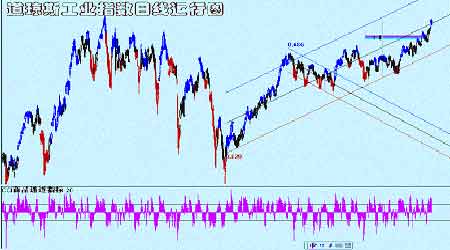

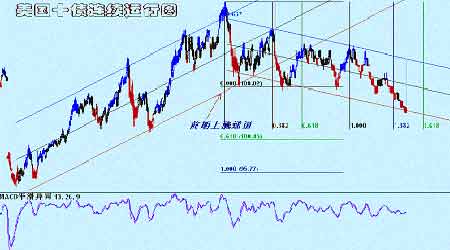

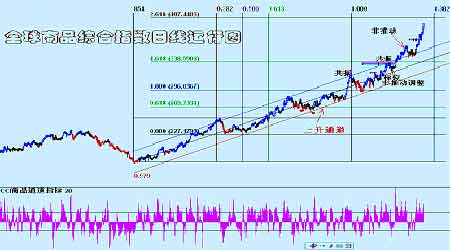

概要 ●美国联邦储备委员会决定再度提升联邦基金利率25个基点,至5% ●国际铜业研究组织(ICSG)称,全球铜市今年预计将出现大约24 万吨的供应过剩 ●中国政府表示,将建立铜、铀等重要矿产资源的国家战略储备 ●铜精矿的加工精炼费(TC/RC)近几周重挫至约每吨60 美元/每磅6 美分,远低于3 月时的140 美元/14 美分水准 ●国际铜铝价格继续加速上升 ★行情回顾 令人振奋的超级牛市继续演绎着其壮丽的诗篇,铜铝价格波澜壮阔,投资者亦悲亦喜。理性的欣喜与感性的沮丧共同谱写着超级牛市的乐章是本周国际铜铝市场的运行特色。尊重趋势的投资者出现了格外的惊喜,而痛苦的逆势着做卧不宁,寝食难安。本周国际铜铝市场继续呈现强劲的飞速上升行情。周一,在中国市场结束五一长假恢复交易之后,市场交投震荡,成交清淡,盘中在7,475至7,715美元间波动, 三个月期铜收报每吨7,630美元。 三个月期铝从上周五高点2,945下挫,收报2,828,当日下滑7美元。 早盘价格下跌吸引部分逢低买盘,但成交量依然稀少。周二, 收涨,期铜期铝均触及新高,市场充斥投机客买盘。“是跨资产买盘的作用,我想是商品指数基金是背后的推动力。市场注意力似乎集中于期铝,但基本面并无特別之处。”Bache Financial矿物分析师麦克米伦称。三个月期铝一度触及18年高位每吨3,029美元。于晚场综合交易最终收高85美元,报3,013。铝库存下降,中国似乎急于抑制铝行业扩张,而全球经济增长激发需求。周三金属价格周三大多触及纪录新高, 三个月期铜一度触及每吨8,110美元。于晚场综合交易最终收高255美元,报8,070。基金买盘亦推动其它商品上涨,期铝触及18年高点,镍、锌均触及纪录新高。黄金触及25 年新高,铂金(白金)也升至历来高点。三个月期铝盘中触及18年新高3,100,收升82美元,报3,095。三个月期锌上涨185美元, 收于纪录新高3,660。周四走势动荡,盘中大多曾触及纪录新高,收盘多数仍大幅上涨,因受投机买盘推动。 期铜一度上涨9%,触及纪录新高每吨8,800美元,期锌大涨8.4%至3,970,而期铝则上涨6.9%,达到纪录高点3,310。 期铜于晚场综合交易最终收于每吨8,600, 期铝自盘中高点回落,但仍收高85美元至3,180。周五基本金属多数小幅收低,其中期铜下跌1.6%,而铝价则下跌85美圆,报收3095美圆。铜周K线为上影线155点,下影线255点,实体为755点的巨型阳线。期铝周K线为上影线200点,下影线75点,实体为185点的大阳线。两者均为罕见的超级攻击行情。 ★前周观点的回顾与评估 由于五一长假的缘故,铜铝周报停刊两期,因此对于中断了两周的市场展望。但笔者一直以来对于铜铝市场的强势运行的观点仍然为超级牛市的运行所验证,同时,笔者相对谨慎的风险提示显得保守,市场的演绎已经超过了我们所经历的所有牛市行情,传统的分析与交易模型显然难以适应市场的运行节奏,面对强势,承认不足,迎头赶上仍然是目前工业品的超级大牛市中的唯一选择。 ★市场结构 国际铜铝库存仍然在历史低位上继续回落,其中LME铜库存已经下降到了113950吨,铝库存76955吨.而同时,市场持仓仍然出于高位,随着金属价格的不断上涨,我们仍然没有看到持仓的大幅回落,提示市场的上升并非由于空头回补造成。其中铜持仓为252002手,为库存的55倍,铝库存为549574手,为库存的18倍。而在即将到期的现货合约中铜持仓仍然为库存的2倍以上,但大部位报告中,仍然有1个10 ̄20%大部位空头集中持仓,显然在库存持仓比上,这部分空头难以实现顺利交割,铜价在第三个周三来临之前,市场仍然将受到支持。不同的是,铝市场的大部位持仓上,出现了4个5 ̄10%以及1个10 ̄20%的多头部位,空头部位中除3个5 ̄10%的持仓部位外,令人注目的是仍然有1个20 ̄30%的空头部位,显然过于集中的大部位空头仍然面临交割的困难,市场将由此受到一定的支持。期权持仓上,我们看到由于铜价的快速上涨,期权的交易空间没有跟上,其中看跌期权在5700美圆之上几乎没有交易,总体持仓也偏小,为12723手。而看涨期权基本维持在5200美圆之下。由此可见,铜价在6月份第一个周三之前只要维持在5700美圆之上,看跌期权的买入方将出现全线溃退局面,卖出方将顺利持有权利金而不必为此买单。而看张期权的卖出方则将由于5200 ̄5600美圆之下的持仓将由于面临宣告而被迫买入期货合约,换言之,只要铜价在6月份的第一个周三到来之前维持在5600美圆之上,市场将受到支持。铝期权持仓上,我们看到看跌期权中2600美圆之上持仓稀少,而看涨期权上在2400美圆,2600美圆,2700美圆等价位上堆积了大量的持仓。因此在看跌期权上,只要期权宣告之前维持在2600美圆之上,则看涨期权买入将有机会得到执行,卖出方则必须买入期货合约。而看跌期权的买入方则被迫放弃,卖出方则将所有权利金尽收囊中。市场也将受到支持。 ★市场焦点 超级牛市的演绎原本就是由于新一轮经济增长中,人口大国的人均资源消费打破了原有的世界消费平衡,出于对世界剩余资源的争夺而诱发的长期上涨现象。同时在世界经济格局的新的变化中,传统的统计模型显然难以有效解释目前的供需状况,因此出现了所谓的铜价大幅上涨而数据显示供需状况并不紧张的奇怪现象,难免对投资者产生误导。最近,国际铜业研究组织(ICSG)称,全球铜市今年预计将出现大约24 万吨的少量供应过剩,去年为短缺6.4 万吨。ICSG 在公布的最新展望报告中称,消费的增加将导致明年产量仅过剩5.5 万吨左右。ICSG 称,今年全球铜矿产量预计将增加4.1%或606,000 吨,至1,548 万吨,明年将增加5.3%,至1,630 万吨。该组织称,包括原生及再生铜在内的全球精炼铜产量今年预计将增至1,756 万吨,较去年约增加111 万吨或6.8%。它说,明年精炼铜产量预计将增加3.6%,至1,819 万吨。它称,过去数年积累的铜精矿库存料足以解决今年铜精矿与精炼铜产量增长的不平衡问题,但是明年铜精矿的不足可能限制精炼铜产量的增长。ICSG 表示,全球精炼铜消费量去年减少了1.3%,至1,651 万吨。它说,预计今年消费量将回升,预计将增加约80 万吨或4.9%,至创纪录的1,731 万吨。报告显示,预计所有主要消费地区均将出现增长,其中亚洲的增幅将达6%左右,欧盟(EU)的增幅最低,约为2.5%。明年全球铜消费量预计将增加4.7%或约82 万吨至1,813 万吨。可以看出,ICSG在铜价上涨过程中虽然也承认消费的增长,但显然在多次公布的数据中出现的大量过剩在后来修正中减少甚至消失,去年这种现象使得众多投资者对行情的判断产生了失误,笔者在当时曾经提出过数据的不实受到指责,但在年末的修正中得到了证实,目前ICSG公布的数据将在未来再度出现修正,现货紧张将长时间存在,大量过剩在今年仍然难以出现。 显然,笔者多次提出的“中国故事”仍然是超级牛市的主导力量,在严重缺乏铜资源的情况下,消费强劲的国度出现了国储局大量抛售的反向操作,引起了铜价的强烈反应。而资源的严重格局也引起了中国政府的密切关注,近期中国政府表示,将建立铜、铀等重要矿产资源的国家战略储备,分期、分批将能源和重要矿产资源纳入储备序列。此举凸显出北京对确保自然资源充足供给的担忧。中国国土资源部(The Ministry of Land and Resources)在其“十一五”规划纲要中称,将在未来四年内启动铀、铜、铝、锰等非能源短缺性矿产的战略储备。此前北京还表示今年有望开始向四个战略原油储备基地注油。国土资源部未透露这些储备水平将如何管理、与国家发展和改革委员会下属的国家物资储备局(State Reserve Bureau)的同种原材料库存有什么关系。建立战略商品储备在很多国家非常普遍,主要出于防御目的──用于军事或应对突如其来的供给中断。在中国,随著经济飞速发展,原材料需求猛增,建立战略储备的意义尤其重大。在市场供需紧张的情况下,中国建立战略储备的显然另价格的天平再度向牛市倾斜,我们不得不再次为去年国储局某些官员以及相关人士的腐败行为而感叹。 因此,我们不得不再度将目光投向在国储事件中处理时向远期展期的“大部分”头寸的命运。本周,中国国家物资储备局(SRB)否认近期对空头部位进行了回补,之前有媒体报导称其空头回补导致近期铜价升至纪录高位。市场人士普遍相信国储局去年通过中国国家物资储备调节中心的交易员刘其兵建立了巨大的空头部位。该中心的一名高级官员拒绝置评。据信国储局在2005年12月到今年4月交割了至少6万吨铜。市场人士曾预期国储局将剩余部位展期至2007年第一季。目前他们认为国储局可能已将剩余部位的部分或者全部进行了回补,因铜价持续攀升。但是国储局的否认使得市场对于在政府将进行战略储备的决定同时还要面临SRB的空头部位的处理,铜价不涨才是天下最滑稽的事了。 另外,随着中国大量投资铜冶炼产能,一个让人担忧的现象也出现了,中国铝冶炼的失控使得每年不得不大量进口氧化铝来满足冶炼的需要,使得铝定出现表面的过剩。这种现象也将在铜冶炼上出现,由于中国铜精矿的严重短缺,大量的铜冶炼企业的上马将另铜精矿成为又一个瓶径。加工费就出现了直线的下滑。目前现货铜精矿的加工精炼费(TC/RC)近几周重挫至约每吨60 美元/每磅6 美分,远低于3 月时的140 美元/14 美分水准,现货交易商称,铜精矿市场非常快地趋于紧张。这意味着冶炼厂将无法获得足够的精矿原料。交易商称,冶炼厂产能上升意味着对给料的竞争加剧,迫使冶炼厂降低加工费,以赢得加工合同。Bache Financial 的矿业分析师麦克米伦说,去年铜精矿产量比年初预期低约100 万吨.2006年迄今,精矿产量也低于预期。需求的旺盛与铜矿产量的矛盾将继续对铜价提供支持,而再多的冶炼产能的提高只能加剧铜精矿的紧张程度,却不能从根本上解决铜市场的紧张状况。 而不断出现的罢工也加剧了铜现货的紧张程度,另铜价受益。墨西哥矿商墨西哥集团周二表示,受萨卡特卡斯州矿工罢工影响,其将关闭当地的铜、白银和锌矿。墨西哥集团负责国际联络的主管Juan Rebolledo在接受采访时表示,公司将取消同460名工人簽訂合同。该公司亦指责该州政府在结束该次罢工上未能采取行动。该次因一工会领导层纷争所引起的罢工,持续了69天。不过墨西哥集团称,尽管萨卡特卡斯州和其La Caridad铜矿的罢工持续了数周,公司将会在5月同超过80%的合同工進行会面。但显然在不断出现的罢工中,供应已经明显受到影响,强劲的需求不断得到提升,供应的不足继续推动着牛市的车轮。 ★机构观 美国铜生产商菲尔普斯道奇(Phelps Dodge)财务长Ramiro Peru称,金属价格高涨不下的状况不会很快结束。在一个未知领域,这种价格走势以前从未见过。 他表示,本轮涨势已经持续了54个月,是之前最长的一轮涨势的两倍。中国等发展中国家无疑是推动金属消费增长的关键力量。他们对目前的定价环境感到满意,相信牛市仍会继续下去。 智利财长Andres Velasco称,铜矿税收收入高于先前预期。Celfin Capital SA研究主管称,自06年初铜价的上涨带动政府收入较先前的预测高出两倍多。他表示,高铜价长期内仍将继续。 花旗银行(Citigroup Inc。)的报告显示,投资者和投机者4月在美国商品交易市场持有超过1200亿美元的头寸,是记录中的次高水平,这推动了从石油到铜等原材料价格的上涨。 在花旗银行调查的36种商品中,投资者持有天然气和石油的头寸最多,分别是303亿美元和301亿美元,占总持有量的47%,其次是黄金占17%,铜3%。全世界的投资者正买入与商品相关的指数和期货,希望从原材料价格上涨中获利。 美国国际集团(AIG)金融产品公司主管施瓦布称,“今年前三个月,投资者继续以相当于过去12个月的速度配置基金。”投资基金流动难以进行跟踪,因为其中很多是通过店头交易衍生品进行操作的,这些交易没有公开记录。流入美国商品关联共同基金的资金量成为衡量指标。施瓦布称,第一季月度资金流入量约为3亿美元,若今年剩下时间皆以此种速度继续下去,商品市场新增资金可能超过35亿美元。根据行业预估,截至2006年3月资金流入量总计约为800亿美元。 ORN Capital 的基金经理人洛姆尼泽表示,正如上个月市场修正所显示的那样,商品市场容易受到利率变动的影响。他称,“这很重要,因为虽然利率在上升,但仍处于历史低位。”他说,“有一个理由是,大量资金进入初级商品市场,是因为该市场的回报率较高,这暗示如果利率发生变化,其中有些资金可能会撤出初级商品市场。” 美林银行(Merrill Lynch)周四 表示,当前金属价格预计长期将继续持续走强。Daniel Roling在周四晚间公布的一份报告中称,金属价格上涨不仅受到需求强劲以 及供应中断忧虑的支撑,同时生产商限制新产量以及地缘政治环境因素等也提供一定 的支撑。Roling预计到2010年前包括铜、铝和镍在内的全球基本金属消费量将达到6370万吨。 Roling说:“我们认为当前金属周期是我们可能所经历的最强劲周期之一。” 美国 铝业公司(Alcoa)首席执行官5月9日表示,除非出现亚洲经济衰退、遭遇恐怖袭击等重大不可预知事件,否则强劲的需求增长将支撑铝价居于高位。他指出,中国和印度等人口大国的城市化进程是需求强劲增长的主要原因。 图表一览 图表 1 图表 2 图表 3 图表 4 |

| 新浪首页 > 财经纵横 > 期货 > 正文 |

|

不支持Flash

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 小女子开店50天赚30万 |

| 介入教育事业年赚百万 |

| 新型建材 月进10万 |

| 女人钱,怎么赚 (图) |

| 名人名店 月净赚20万 |

| 韩国亲子装,年赚60万 |

| 我爱美丽招商!加盟! |

| 品牌折扣店!月赚30万 |

| 泌尿疾病!特色新疗法 |

| 近视--最新突破! |

| 痛风治疗--新突破! |

| 特色治失眠抑郁精神病 |

| 糖尿病——重大发现! |

| 高血压!有了新发现! |

| |

|

| ||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |