短期期铜市场强势未变 中期风险已经渐渐来临 |

|---|

| http://finance.sina.com.cn 2006年04月25日 00:09 新浪财经 |

|

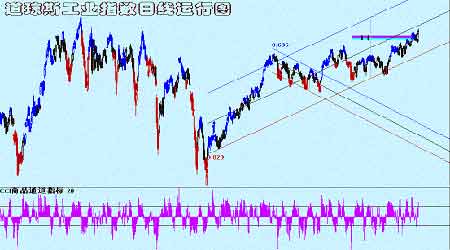

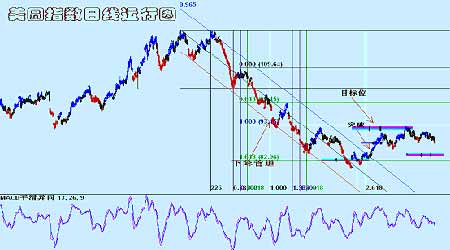

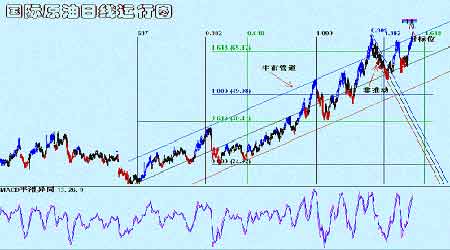

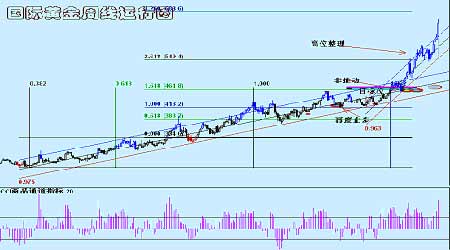

概要 ●美国劳工部公布的该国3月生产者价格指数经季调月增0.5% ●IMF发布的全球经济展望报告中预计,美国今年经济成长率将为3.4%,高于去年9月时预测的3.2% ●一季度的GDP增速仍然达到令人难以置信的10.2% ●铜及铜合金加工业协会--国际锻铜委员会开始对LME的权威提出置疑 一、行情回顾 超级牛市继续谱写新的篇章,加速上升行情继续演绎,历史一次次被改写.刚刚创下了新的记录,转瞬就被打破.这仍然是本周国际铜市场的运行特色.铜价不断在加速中上扬,市场跌宕起伏,波澜壮阔.周一由于复活节长假休市,LME市场没有交易,comex市场独立走出上涨行情.周二, 铜市场巨幅上涨,美盘提前交易的上涨行情得到了伦敦市场的认可,基金再度进厂推高铜价,市场被猛烈拉升了309美圆.最新数据显示,截止3月份,严重的通胀没有出现.美国劳工部公布的该国3月生产者价格指数经季调月增0.5%,未经季调年升3.5%,为04年9月至今的最低年增幅。2月该指数月降1.4%,年升3.7%。3月核心生产者价格指数月增0.1%,年升1.7%,月增幅为05年11月以来的新低。2月核心生产者价格指数月增0.3%。市场先前预计美国3月生产者价格指数月增0.4%,年升3.5%;核心生产者价格指数月增0.2%,年升1.7%。 商务部公布的美国3月房屋开工下降7.8%,年率为196.0万户;营建许可减少5.5%,年率为205.9万户. 美圆在数据公布后大幅下跌,因为外汇市场认为采取紧缩政策的可能性不大.商品受到提升,原油的创下新高进一步激励了金属市场,纷纷再创新高.铝价脱离低点跳空上扬,报收于2720美圆.周三,铜价冲高后回落,市场在创下了历史新高6545美圆之后,受智利ollahuas铜矿生产恢复正常的影响而回落,此次生产中断造成大约7000~8000吨的铜含量减产,总体对供求影响不大,铜价因此走弱.国际货币基金会对美国经济良好的预期令国际原油以及黄金白银的上涨,但铜价仍然小幅调整.IMF调高了对美国2006年经济成长率的预估值,同时还是警告称经济面临相当的风险. IMF周三发布的全球经济展望报告中预计,美国今年经济成长率将为3.4%,高于去年9月时预测的3.2%;对明年成长率的预估值则从3.6%下修至3.3%. 市场显然在修正中保持乐观.铝价也冲高收于2703美圆.周四,铜价出现大幅修正行情,市场在高位受到获利盘的打压, 整个初级商品市场均涌现获利了结.白银是垂直下落,最初导致金价下跌,随后黄金又引发其它连锁反应. 最后央及基本金属,纷纷出现了大幅回落的格局.美国3月费城联储指数升至13.2,为美元提供了支持,其反弹也对商品构成了一些压力.而墨西哥政府开始逮捕铜矿罢工工人也加剧了铜市场的动荡,在尾市,铜价快速回升,缩小了跌幅.铝价也出现了短线的跳水,探低2597美圆后,报收于2650美圆.在周末,市场再现强劲的攻击行情,铜价大幅上涨,中国市场大幅下跌没有对国际市场产生丝毫的影响,市场的关门行情又一次热烈演绎,铜价冲高6850美圆之后,报收于6780美圆,铝价高点达到2781美圆,报收于2775美圆.全周显示非常明显的强劲攻击行情. 二、前周观点的回顾与评估 笔者在上周报告中有关:“国际铜铝市场的超级牛市仍然在运行当中,其强势运行的态势没有发生改变.供应问题将继续推动铜价走强,铝价的缓慢走高的基调也将持续.铝价的上方目标仍然是2650美圆.铜价在短期内仍然可能向上测试短线目标6230美圆,技术上将要求铜价将出现修复行情,下方6000~6040美圆将对铜价提供支持.”与市场的运行方向一致,但与前周相同的是,笔者的观点仍然显得保守,对于铜价波动的节奏加快也没有跟上,这一点,笔者在周二的报告中做了修正,对6560美圆的目标位做了预期。而在铜价接近这一目标位之后,铜价在周四出现了跳水式的调整行情,但强势的运行使得市场短暂的修正之后于周末巨幅上涨,铜价马不停蹄的冲上了6850高地后,报收6780美圆。铝价则在站稳2650美圆的基础上打开了上升空间,强势上扬,创下了本轮新高2781美圆。 三、市场结构 供求关系的紧张仍然在库存的变化中体现出现,本周LME市场库存继续回落,目前铜库存已经下降到118000吨,铝库存742250吨。同时,市场的持仓兴趣仍然在不大的增加当中,铜总持仓已经达到了251335手,为库存53倍。铝持仓达到了568128手,也为库存的19倍。显然,持仓库存比仍然偏高,有利于铜价的继续上扬。铜现货月35579手的持仓也为8倍,交割仍然是瓶径。在期权持仓上看,5月期权中,5900美圆之上没有看涨期权,而在看跌期权上,5600美圆之上没有交易。因此,在5月的第一个周三之前,只要铜价站稳5900美圆之上,卖出看涨期权一方将被迫被执行。卖出看跌期权一方则由于买入方的全线放弃而不必为此买单,对市场不会产生影响。 四、市场焦点 “中国故事”继续成为市场关注的焦点所在,作为全球最大的铜消费国,中国经济将是目前的超级牛市能否顺利进行的关键所在,此前国家发改委宏观经济研究院报告说,由于产能过剩的影响,今年的经济增速会向下调整。但最新的数据却是一季度的GDP增速仍然可以达到令人难以置信的10.2%。但同时可能经济再次过热的信号也令市场人士担心。在产能过剩的趋冷压力下,中国经济确实又呈现出再次过热的迹象,在货币供应方面,仅3个月时间央行就完成了半年的贷款目标。 上周五,央行公告称,中国一季度新增贷款量达1.26万亿元,几乎占全年贷款目标的一半。国际投资银行高盛的相关报告指出,贷款增长速度明显偏离央行的调控目标,而贷款增长过快会进一步推高经济增长速度,带来通货膨胀上涨的风险。 中国社会科学院金融研究所货币理论和政策研究室曾刚博士分析说,中国消费价格指数持续处于低位,因此某些地方政府可能放松了对投资的控制;同时,在中国外汇储备持续增加以及强制结售汇制度的背景下,银行体系的资金相当充沛,经过了前年以来相对紧缩的宏观调控之后,银行正急于为资金寻找出口。 高盛的报告认为,鉴于贷款激增,央行可能采取提高存款准备金率等紧缩性的货币政策。在2003年9月和2004年4月,央行曾两次上调存款准备金率,抽走数以千亿计的资金。那两次调整正是中国经济陷于“过热”的时候。 针对这种现象,国家统计局新闻发言人表示,目前经济处于增长区间上限,需要给予关注,要针对性地采取措施解决突出问题。国家统计局新闻发言人郑京平20日在国务院新闻办公室举行的新闻发布会上说,一季度我国经济增长速度平稳较快,企业效益继续改善,城乡居民收入增长较快,市场价格基本稳定,国内外需求旺盛。一季度我国经济延续了过去三年的发展势头,继续平稳运行在10%的平台。2003年,我国经济同比增长10%,2004年增长10.1%,2005年增长9.9%。工业生产增长加快,效益继续改善。一季度,全国规模以上工业完成增加值17822亿元,同比增长16.7%,比上年同期加快0.5个百分点;规模以上工业实现利润3363亿元,增长21.3%。郑京平表示,最近几年,我国进出口贸易过程中顺差比较大,呈现出外汇储备增加比较快的现象。中国政府已经注意到外汇储备增长过高所带来的负面影响,并正在采取措施来逐步缓解这一问题。 外汇储备增长过高带来隐患 自今年2月份起,中国已跃居成为世界第一大外汇储备国,3月末中国外汇储备又高增至8751亿美元。郑京平指出,中国政府现在并没有去刻意追求外汇储备增加。中国已充分注意到外汇储备增长过高的负面影响,而且正在采取一些积极有效的措施,来逐步缓解这一问题。郑京平介绍说,中国已采取一些措施来限制“两高一资”(高消耗、高污染和资源型产品)的出口。此外,还采取措施鼓励一些装备产业和高技术产品的进口,当然这需要国外政府及贸易伙伴给予配合。国际市场似乎也注意到了中国对外汇储备的态度,而缩小外汇储备的方式之一就是加强政府采购的力度,此次胡锦涛主席访美签署了大量的定单就显示这种方式已然在进行当中,因此国际市场商品的整体上涨也是在这种预期之下出现的。 铜价的上涨令消费商感到不满,进而引起了对伦敦金属交易所的质疑,铜及铜合金加工业协会--国际锻铜委员会(IWCC)周四对飞涨的铜价发出抱怨,称其会员可能不再以伦敦金属交易所(LME)的铜价为定价基准。国际锻铜委员会的秘书长佩顿(Simon Payton)称,“我们在试图告诉全世界,尤其是生产商和LME,有很多人,如铜材加工商,在承受目前价格带来的苦楚。” “终端用户正在开始质问,LME市场是否公正的定价机制,没有人希望弃用LME这个定价机制,但若该交易所价格不能较好反映现货供求,人们将开始寻找代替物。” 国际锻铜委员会称,已致函伦敦金属交易所和英国金融服务监管局(FSA),表达其不满。佩顿还表示,委员会并非指责市场操纵,但希望飞涨铜价对其会员的冲击能引起关注。作为消费企业,对于成本的不断提高显然缺乏思想准备,但显然因此而指责交易所是没有道理的,价格是市场形成的,交易所作为一个市场管理机构并没有干涉价格的权利,何况原油以及黄金白银和基本金属的其他品种都在联袂上扬。忽视这些现象的存在,单独由此而横加指责显得太过于狭隘了,看来国际锻铜委员会这样的国际组织的素质也有待于提高。 在本周,墨西哥集团的Caridad铜矿工人罢工继续吸引市场的眼球,罢工已经对生产造成了重大的影响,但事态进一步发展,墨西哥政府周三宣称,罢工是非法的。该公司表示,已在南美洲购买了铜和锌精矿,以支应La Caridad铜矿和另外一个锌矿罢工造成的短缺,并履行供货合同。墨西哥集团此前已宣布5月铜、锌和鉬的交货遭遇不可抗力因素。该国政府在宣布罢工为非法之后开始逮捕工人,这样以来,是否会激化矛盾,引起更大的事件,市场人士在拭目以待。 无独有偶,智利国有铜矿公司Codelco也出现了劳资纠纷,一位人士告诉路透记者,这家全球最大铜生产商正在和丘基卡马塔精矿厂约500名工人协商. 他否认了工人发动罢工并影响精矿厂产量的报导. 智利媒体周一报导称,Codelco Norte矿区所属的丘基卡马塔精矿厂有多达500名工人开始罢工,要求获得和暴涨铜价挂钩的奖金.Codelco Norte是公司最大矿区,包括两个露天铜矿,年产近100万吨铜. 谈判能否顺利解决纠纷是投资者关心的问题,同样必须加以关注。 对于铝市场而言,牙买加圣安铝土矿(St.Ann Bauxite Co.)结束罢工也曾经令市场紧张,目前该矿的罢工已然结束并重新开始工作。圣安铝土矿年产能力为450万吨,由鹰桥公司与世纪铝业公司共同拥有。本周三,该矿1000余名工人出于对资方将他们的薪酬与产量挂钩的决定不满而进行罢工。据鹰桥公司的发言人称,将薪酬与产量挂钩这种方式是牙买加政府决定的,并且该项措施适用于该国所有同行业企业,并非仅是圣安铝土矿的专利,因此造成此次工人罢工的责任在于牙买加政府。该发言人还称,参加罢工的工人已经于周四停止了罢工并重新投入了工作,不过,由于对事件是否已经从根本上得以解决有所顾虑,公司的股东目前仍在就此事进行商谈,并将在未来作出一份声明。 五、机构观 巴克莱:宏观经济数据继续对基本金属需求构成支撑.最新公布的宏观经济数据继续对基本金属需求构成支撑。中国1-2月固定资产投资同比增长26.6%,12月为27.2%,去年2月为24.5%。今年前2个月的总投资额达到5290亿人民币(660亿美元)。固定资产投资中第一工业投资增长从1月的27.5%大幅上升至34.5%,而第二工业投资增长从12月的38.4%小幅放缓至28.8%。投资领域方面,铁路部门的投资增长幅度最大,同比增长了244.8%;房地产、煤矿、石油天然气部门的投资增长放缓。我们认为固定资产投资的强劲增长将使产能过度扩张受到关注。我们注意到过去几个月来固定资产投资的组成更加平衡,基础设施投资上升,而房地产投资降温。 麦格理银行(Macquarie Bank Ltd.)预测由于供应中断以及需求日益增长,全球铜价和锌价将上涨。包括哈里斯(Brendan Harris)在内的麦格理银行分析师在最新报告中预测全球06年平均现货铜价可能由05年3681美元/吨上涨至5590美元/吨或2.54美元/磅,较前次预估提高15%。 StandardBank:铜价大幅振荡,犹如坐上一辆过山车。获利了结使铜价在遭遇逢低买盘之前走低,随后买盘使铜价反弹。其他消息,墨西哥政府宣布墨西哥集团下属LaCaridad铜矿的罢工非法。此次罢工开始于27日,目前可能已经结束,不过还不清楚公司何时得到罢工工人与当局之间发生冲突的完整报告。此外,公司称将从智利和巴西购买铜精矿和锌精矿来弥补目前的短缺。另外,中国江西铜业将投资12.5亿美元左右扩张生产,计划到2007年中将产能提高75%,达到70万吨/年。智利宣布将储备一部分高铜价带来的收入作为新的基金,另一部分用于养老储备基金。不过并非所有人都欢心铜价持续上涨,报告显示铜消费商协会抱怨高涨的铜价。 瑞银集团(UBS):我们已经难以用言语描述金属价格的持续走牛,贵金属市场也是如此,投资者和投机商已经使基本金属市场难以望其项背,并且还在推升其价格。不得不承认,他们是比低库存、供应忧虑、季节性需求强劲这些因素对市场更加强劲的支撑因素,但这也不可避免的使价格大幅下跌的风险加剧。做多是目前最好的策略,惟有非常敏捷才能在目前波动剧烈的市场中取胜。 图表一览 图表 1 图表 2 图表 3 图表 4 |

| 新浪首页 > 财经纵横 > 期货 > 正文 |

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 小女子开店50天赚30万 |

| 介入教育事业年赚百万 |

| 新型建材 月进10万 |

| 女人钱,怎么赚 (图) |

| 2万元投入月净赚20万 |

| 韩国亲子装?日赚30万 |

| 我爱美丽招商!加盟! |

| 品牌折扣店!月赚30万 |

| 泌尿疾病!特色新疗法 |

| 拒绝结肠炎!! 图 |

| 皮炎!湿疹!荨麻疹! |

| 特色治失眠抑郁精神病 |

| 糖尿病——重大发现! |

| 高血压!有了新发现! |

| |

|

| ||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |