宏观背景良好支撑铜价 近月升水持续基础仍稳固(5) |

|---|

| http://finance.sina.com.cn 2006年02月24日 08:36 瑞奇期货 |

|

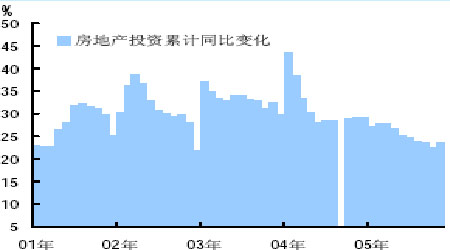

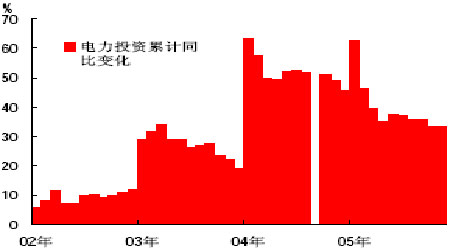

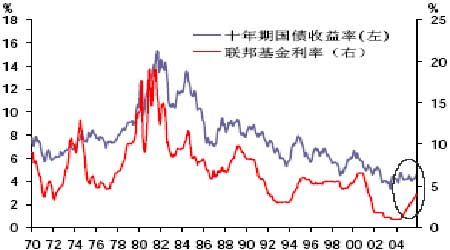

交易所库存水平处于低位 06 年供给与需求 根据ICSG 的预测,06 年全球精铜产量将增长8.1%,即增加132 万吨至1765 万吨。主要基于美洲产能的恢复以及中国产能的迅速扩张,据预计中国06 年新增产能在20 万吨左右。 消费方面,06 年精铜用量将增长5.5%,即增加90 万吨至1736 万吨。据估计所有的消费区域都将出现强劲的需求增长。06 年全球精铜产量的增长速度会超过消费增长速度,全年将出现适度过剩,预计为29.5 万吨,并且适度过剩会持续到2007 年。 尽管如此,今后供给仍有可能出现不足的情况。首先过剩量相对消费来说非常微弱,明年出现局部供需紧张的可能性很大。其次由于长期铜价高企,很多消费企业库存已经消耗殆尽,如果明年供给增加,有可能会刺激补库需求的出现。第三,和05 年一样,明年供给方面仍然有很多不确定性。05 年预计的过剩就没有出现,06 年是否会重演?  小结: 1、06 年供给增长速度将大于需求增长速度,并有望出现适度过剩。 2、过剩量还很微弱,不足以产生很大供给冲击。况且供给尚有不确定性,牛市中的供给问题很容易成为上涨的题材。 四、中国影响力 中国影响力首先表现为需求量很大,04 年精铜需求量为340 万吨,05 年如果以10%的增速计算,需求量为370-380 万吨左右,而06 年将达420 万吨。其次是对外依存度高,以05 年为例,380 万吨的需求量中,出自国内的仅60 万吨左右,进口依存度高达85%。所以说中国因素推高铜价也不是完全没有道理。 和我们的经济增长一样,精铜需求增长也很粗旷。自01 年以来铜价上涨已经超过了200%,而精铜需求却依然以每年超过10%的速度增加,很明显目前为止需求是刚性的。这主要由于经济快速增长带来了各行业需求的迅速增长,其中最为主要的就是电力行业,其次象电器、建筑、电子通讯、交通等也都是较大的消费领域。 我国电力行业精铜消费比重超过50%,国家电站和发电设备投资,以及电网改造是电力行业消费的主要动力,虽然目前电站和发电设备的投资有所下降,但电网建设需求在未来7-8 年内还有很大潜力。据国家电网公司称,“十一五”期间国家电网公司将投入9000 亿元用于输电线路建设,其中30%用于购买电线电缆。 家电业消费似乎遇到了一些问题,产能迅速扩张,导致库存积压严重。据不完全统计,到今年6 月止,积压的空调就达到900 万台,出口虽然会在一定程度上弥补国内空调的库存积压,但是这种产能扩张与实际需求矛盾的冲突,将使家电行业对铜材的需求增长率放缓。 家电协会公布的数据显示,未来五年对铜材需求增长率将放缓至5%之内。 建筑用铜材则受到替代品的威胁,由于铜价高企,塑料、铝、铁合金等对铜产品在建筑行业的替代作用正在逐步显现。但我们也必须看到建筑行业铜需求的巨大潜力,一方面房地产市场作为推动经济增长的重要动力将会得到持续发展,这必将带动铜消费稳定增长,另一方面,建筑标准的提高以及建筑质量提升将促进铜消费密度增长。从发达国家成熟的精铜工业消费看,建筑领域的比重是最高的,而我们目前仍处于刚起步阶段,因此我们有理由相信未来建筑领域的消费影响力会越来越大。 另外,我们还需要关注汽车的需求也在不断扩大。2005 年中国的汽车需求量为640 万台,预计2008 年将接近1500 万台,相当于目前全球汽车需求总量的四分之一。预计届时汽车年用铜量将超过30 万吨,将有力带动精铜消费增长。  (数据来源:中国国家统计局)  (数据来源:中国国家统计局) 小结: 1、目前高价位对铜消费有一定抑制,出现了一些替代现象,但还不足以对消费构成威胁。 2、中国精铜消费结构面临着改变,传统领域需求增长可能会有所放慢,新兴领域潜力很大。 五、其他因素 低利率 全球范围低利率形成了宽松的资金环境,一方面反映为投资旺盛,刺激经济强劲增长,造就铜作为商品的良好需求。另一方面,过剩资金自然会涌向预期收益较高的资产类别。 而铜作为重要的自然资源和工业原料,由于其不可再生性和稀缺性,越来越受到资金的青睐,同原油、黄金等商品一起早已成为重要的金融投资标的。再加上当前铜所处的供需状况,不仅能获取较高的投资回报率,也能对冲经济快速增长引发的通货膨胀风险,自然有着很大的投资吸引力。05 年铜的紧俏便是这种投资性需求的充分体现。 由于经济稳步增长和通胀风险,美联储自04 年6 月起连续13 次加息,联邦基金利率已由1%升至4.25%,宽松的货币政策已经告一段落,欧元区也已于05 年12 月初宣布加息25个基点至2.25%,日本可能在明年经济形势允许的情况下改变零利率状态。全球范围宽松的货币环境已经转变或正在转变,资金价格上升必将导致投资成本越来越大,这是否就意味着明年这种投资性需求也将大大减弱呢?也不是完全这样,一方面我们关注明年各央行加息的进程,即利率水平。另外我们还需要关注CPI 的状况,实际利率是否为正决定着资金对抗通膨的保值需求。仅仅这些或许我们还不足以确定投资需求是否受到打击,比如说13 次加息联邦基金利率已升至4.25%,而十年期国债收益率不升反降,至今仍在4.5%左右徘徊(图18),联储对资金价格的控制一定程度上并没有得到预计效果,资金还是处于相对过剩的状态。 不过如果利率继续提升到一定水平对铜价还是不利的,首先经济成长会受到影响,铜的常规需求会减弱,其次投资成本的升高有可能减少铜的投资性需求。当然我们不知道这样的利率是什么水平,因而不能说升息铜价就会下跌,通常升息的过程中往往铜价处于上涨的状态,因为升息意味着经济强劲。从历史上看,联邦基金利率和铜价有一定的相关性(图19),当利率到达相对顶部时,铜价才开始下跌。 小结: 1、本轮牛市中铜的常规需求和投资性需求如此强劲,低利率起很重要的作用。虽然资金的热情对铜价上涨会有一定程度的加剧作用,但笔者并不认同铜价泡沫的说法。 2、明年这种投资性需求的持续性值的关注,也就是说铜作为金融投资标的的持续性值得关注。  (数据来源:freelunch)

|

| 新浪首页 > 财经纵横 > 铜市研究 > 正文 |

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 开家麦当劳式的美容院 |

| 名人代言亲子装赚钱快 |

| 垄断一个县年利300万 |

| 2006年浪漫赚钱! |

| 千元投资,年利百万! |

| 介入教育产业赚钱快 |

| 一不小心,赚了10万! |

| 06年暴利项目揭秘 图 |

| 泌尿顽疾——大解放! |

| 最新疗法治结肠炎!! |

| 治气管炎哮喘重大突破 |

| 特色治失眠抑郁精神病 |

| 治高血压获重大突破! |

| 糖尿病——重大发现! |

|

|

|

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |