期铜价中长期上涨的趋势保持良好不要急于抛空 |

|---|

| http://finance.sina.com.cn 2006年02月20日 01:48 西南期货 |

|

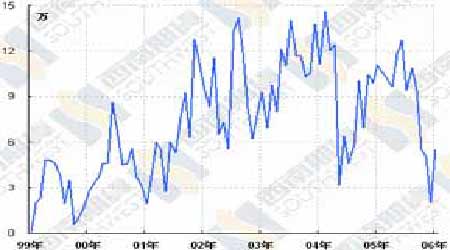

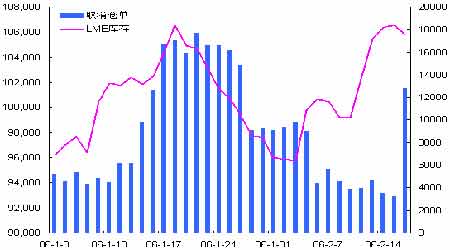

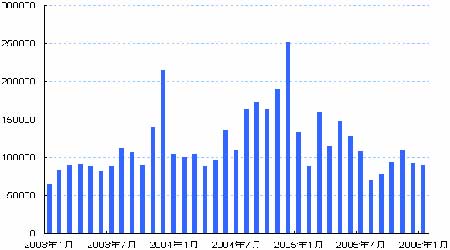

一、行情综述 上周,基本金属市场遭遇新一轮抛售,价格继续回落。其中,铅自高点以来的最大跌幅已经超过20%,锌的跌幅接近20%;铜的跌幅达到9%,而铝的跌幅则逼近16%。不过,上周铜价的跌势有所趋缓,而铝价则呈加速下跌的趋势:LME 三月综合铜周收盘4790 美元,下跌51 美元;LME 三月综合铝则下跌238 美元,收于2287 美元。 2006 年2 月份以来,金属市场风云突变、冰火两重天,月初市场牛市气氛异常的浓烈;正当市场对于价格走势充满憧憬的时候,价格却出现了快速、大幅的回落,可以说是惊心动魄,使得许多投资者的观点发生了动摇。其实,价格处于高位的剧烈波动,持仓大幅增加,一方面反映了投资者对于市场趋势分歧巨大,另一方面也说明了价格处于高位,投资者心理的脆弱性。当然,这也蕴涵了重大的投资机会。那么,在如此的价格波动中,如何保持良好的心态,抓住投资的机会呢? 首先,我们需要有自己对于行情的理解和对趋势的观点。市场中充斥着各个机构对于未来趋势的预测,我们又该如何取舍呢?关键的问题不是我们追随那些具体的预测数字,更重要的是根据自己的判断,对背后逻辑的判断,形成自己对于后期走势的观点。然后,再根据不断出现的信息,对观点进行修正,甚至改变此前的预测。这样,比如有信心认为铜价将触及6000 美元,甚至更高的水平,那么对于近日的快速调整,也就不会无所适从,一旦止跌回升,正是我们再次买入的良机;如果,我们对于后市的看法非常的悲观,那么反弹即是抛空的机会。当然,如果观点模糊,犹豫不决,最好的办法就是观望。 其次,我们的观点就是,最近的回落并不能确认趋势的逆转,不要过早的抛空。尽管近期金属及其矿业类股票遭遇了严重的抛售,但是支撑价格因素依然存在,并没有完全兑现、出现利多出尽的局面,价格突破前期高点向上拓展的可能性依然非常大。近日的大幅调整,只是在强烈的多头气氛中,不坚定的投资者大多已经买入,买盘出现衰竭导致的获利回吐;随着价格的调整,将蓄积新的买盘能量,价格止跌回升指日可待。 目前,已经出现了这样的迹象,矿业类股票在遭遇抛售后,近日已经止跌反弹,只要矿业类资产向上突破,这将成为我们买入的明确信号。 图一、LMEX 与伦敦矿业股指数 另外,近期市场的表现再次验证了“强者恒强”的道理。尽管,2006 年以来铝价的表现耀眼,但是在2001 年以来的基本金属牛市中,依然是涨幅最小的品种,根本原因就在于,铝市相对最弱的基本面。虽然,相对较低的价格获得了部分投资者的青睐,但是相对弱势的基本面仍然难以改变,这就使得在价格的回落中也就相对的剧烈。因此,在后期的投资中,除非铝市基本面发生了显著的变化,还是重点关注指标金属——铜价的走势。另外,鉴于我们对于20 世纪60 年代以来的研究,铜市也是经济周期良好的“晴雨表”,关注铜价的走势对于经济周期的判断、其他基本金属的操作也具有较好的指导意义。 二、铜 最新的海关数据显示,2006 年1 月份铜及铜合金进口87023 吨,同比减少31.6%;出口13842吨,同比增加345%。铜材进口下降9.6%至72099 吨,出口41701 吨,增加33%。铜精矿进口与去年同期持平,达到30 万吨。从数据中,我们可以得出: 第一,1 月份我国铜及铜相关产品的进口同比均出现一定程度的下降,即使呈增长状态的废铜进口也下降了11 个百分点;进口的大量减少,也就是减少了国内的供应,有利于对国内现货价格形成支撑; 第二,按数据显示,1 月份精铜的净进口量在5.5 万吨左右,较去年12 月份2 万吨大幅上升,但是与去年9 月份之前月均10 万吨左右的净进口大幅下降。这样,随着春节后企业的逐步开工,消费需求将逐步显现,国内供需将逐步趋于紧张; 第三,废铜进口的大幅下降值得引起我们的关注。2005 年以来,废铜进口480 万吨,较2004年增加22%。废铜在部分铜材中大量替代精铜的使用,相对减少了部分精铜的消费。当然,一个月的数据还不能完全说明问题,但是如果这成为一种趋势,将增加国内对于精铜的消费需求。 库存方面。上周SHFE 的库存再次增加7352 吨,达到66283 吨;而LME 市场的库存也增加6650 吨,达到105825 吨。从LME 库存的分布来看,2005 年底以来,库存的增加主要集中在亚洲地区,而欧美地区的库存几乎已经见底。亚洲库存的回流主要与国储空头的交货有着直接的关系,但是库存的持续回流对于价格来讲也不是一个好的信号。然而,库存的增加趋势有望出现转变。一是,春节过后,大多加工企业已经开工,消费需求逐步启动;二是,LME 取消仓单大幅增加,意味着近期将出现逐步减库的可能,且这将主要发生在亚洲地区。这些非常有利于增强市场对于价格的信心。 至于后期走势,铜价中长期上涨的趋势保持良好,不要急于抛空,积极寻找逢低买入的机会仍是主要的操作策略;国内市场的现货支撑将逐步显现,价格短期内回落的空间有限。 图二、中国精铜净进口 图三、LME 库存与取消仓单 三、铝 最新的海关数据显示,2006 年1 月份中国铝及铝合金的出口90616 吨,同比下降31.4%;而氧化铝的进口则增长78.8%,达到78 万吨。从中可以发现: 第一,最近几个月国内铝锭的出口,受到加工贸易手册的逐步到期的影响,尽管国内外的比价非常有利于加工贸易项下的出口,但是铝锭的出口增长较为有限;而目前的比价关系,还不能满足一般贸易项下的出口,该机制还不能有效启动; 第二,氧化铝大量的进口,保证了1月份国内铝锭生产的需要。相应,1月份国内铝锭的产量将维持在较高的水平,大大增加了国内的供应压力; 第三,尽管国内的闲置产能正在逐步消化,但是依然存在150万吨以上的闲置产能,这提供了铝锭产量向上拓展的空间。一旦一般贸易项下的出口机制得以启动,国内的闲置产能将成为缓解国际市场短缺的重要驱动器。也正是这巨大的闲置产能的存在,在国内外比价难以满足一般贸易出口的条件之前,国内市场相对LME的弱势格局仍然难以改变。 库存方面。最为突出的就是SHFE交易所库存的持续大幅增加。春节之后,库存增加了7.7万吨,逼近16.5万吨,几乎是节前的两倍。一方面,主要是由于春节期间国内的铝材加工企业大多处于停产状态,而铝冶炼则正常生产,造成了短期内铝锭供应的大量过剩;另一方面,近期期货价格有利于企业进行实盘交割,形成了大量的仓单;其中,无锡中储更是货满为患,实际可用库容降为0;加上近期现货的销售并不流畅,更加剧了这种回流的趋势。后期,随着消费买盘的逐步启动,加上近日期货价格的大幅调整,这种趋势将有所好转。 同时,LME库存增加的趋势也在继续,全球交易所的总库存已经达到104.5万吨,较去年6月份的低点增加40多万吨。尽管市场对库存的增加的解读是“隐形库存的显性化”,前期没有对价格形成过多的冲击。对于欧美地区库存的增加,IAI公布的库存同比增速大幅回落,这验证了市场的解读;但是,对于近期亚洲地区库存的增加,我们认为更多的是受季节性消费淡季的冲击。 但是,在交易所库存突破100万吨后,市场中出现了对于库存回流的担忧,部分投资者对未来乐观的预期发生了动摇。因此,我们在对基本金属长期趋势依然乐观的情况下,也要对铝锭库存的持续增加给予足够的关注;如果,后期不出现市场预期的下降趋势,也就意味着当前对于后市预测的错误或者偏差,供需状况的实际演变将对价格形成重大的影响。 至于后期走势,在其他金属涨势还没有出现逆转的情况下,不宜过早的判断铝市牛市的结束。 当然,我们也要认可近日铝市基本面和价格表现的弱势,采取多看少动的交易策略。如果后期,国际市场的铝市趋于紧张,可以把握买LME、抛SHFE的套利交易机会。 图四、中国铝锭月度出口 |

| 新浪首页 > 财经纵横 > 铜市研究 > 西南期货专栏 > 正文 |

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 开家麦当劳式的美容院 |

| 名人代言亲子装赚钱快 |

| 年赚500万轻松实现 |

| 06年暴利项目揭秘 图 |

| 千元投资,年利百万! |

| 足不出户 月赚30万 |

| 原生态家居饰品招商 |

| 100万年薪招医药代理 |

| 泌尿顽疾——大解放! |

| 最新疗法治结肠炎!! |

| 治气管炎哮喘重大突破 |

| 特色治失眠抑郁精神病 |

| 治高血压获重大突破! |

| 糖尿病——重大发现! |

|

|

|

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |