期权在黄金套期保值操作中的运用(2) |

|---|

| http://finance.sina.com.cn 2005年07月20日 10:36 经易金评 |

|

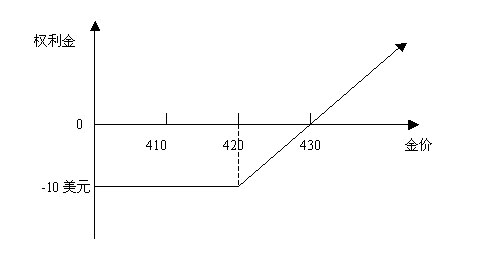

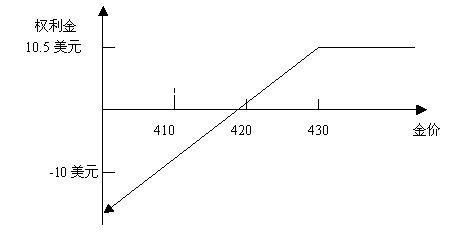

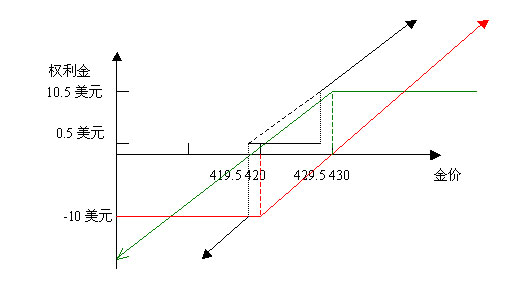

林海 第二部分 使用期权进行套期保值操作 期权在使用上非常灵活,可以单独使用,也可以多个期权组合使用,还可以与期货合约共同使用。正是因为它的灵活性,在实际操作中也有一定的复杂性,投资者必须根据要达到的目的和实际情况选择操作策略。 下面介绍在某些特定情况下的期权操作策略: 1、直接买进看涨期权的套期保值操作: 某珠宝公司准备在9月份购入30公斤黄金,为了避免到时候价格上涨导致成本增加,决定对这30公斤黄金进行套期保值,该公司选择买入看涨期权进行保值: 买入执行价格是450美元(当前市场价格是428美元)的10月份看涨期权10手,权利金为3美元/盎司,10手(1000盎司)的成本为3,000美元,通过进行期权操作,我们可以得到以下结果: a.当金价出现上涨时,期权的权利金也会随着金价的上涨而上涨,无论届时黄金价格有没有达到450美元的执行价,该公司都可以通过卖出期权获得收益,从而达到保值的目的; b.当黄金价格出现较大幅度下跌时,该公司可以选择放弃所购买的期权,直接在现货市场买入实金,如届时黄金价格在415美元/盎司时,该公司选择放弃执行期权,每盎司损失3美元,其总成本是418美元/盎司,与进行期货交易保值的成本428美元/盎司的效果要好很多。 同样的,作为以矿山为主的黄金生产型企业,可以选择买入看跌期权的方式进行套期保值,这里面的操作技巧在于选择合适的执行价格和期权合约,如果选择不合适会增加保值操作的成本,合理进行期权交易能给保值者带来良好的效果。 2、在已经持有期货头寸的情况下使用期权进行保护,保证套期保值的效果: 如果投资者已经在期货市场建立了套期保值的头寸,为了降低已有头寸的市场风险,可以使用期权对头寸进行保护。 例:某金矿预计9月份产金150公斤,该矿山在COMEX10月合约上以430美元/盎司的价格进行了卖出套期保值操作(卖出50手10月合约),为了防止价格上涨带来的风险,该公司买入了50手10月份450美元的看涨期权,权利金为1.3美元/盎司,总额为6,500美元。 A、如果金价在黄金生产出来时出现下跌,原有的套期保值头寸继续发挥作用,可以放弃执行期权,矿山的保值价格下调了1.3美元/盎司; B、如果金价在黄金生产出来时价格上涨,在金价处于450美元以下时,期权可以达到部分保护期货头寸的效果,由于权利金随价格的上涨而增加,通过卖出期权可以提高保值的价格水平,保值效果比单一做期货交易更理想; C、如果金价在黄金生产出来时高于450美元/盎司,由于期权的时间价值和内涵价值同时发挥作用,权利金的增值大于期货价格的变化,金矿可以将保值价格提高到450美元以上的水平,保值效益非常明显。 3、利用组合期权交易降低交易成本: 当投资者买入期权进行保值时,由于实值期权或平值期权的权利金水平较高,套期保值者可能会承担比较大的成本,通过进行期权组合可以有效地降低买入期权的权利金支出,具体操作如下: 例:某首饰加工商准备在9月购入30公斤黄金作为原料,为达到控制成本的目的,选择使用期权进行套期保值,当先市场10月份的黄金价格是424美元/盎司,如果该公司在420美元/盎司进行期权保值,看涨期权的权利金为10美元/盎司,则其实际买入价格应该在430美元/盎司。 A、该公司若仅进行买入看涨期权交易,将付出10,000美元的权利金,若价格下跌到400美元/盎司,该公司将放弃该期权而在400美元买入现货,其实际成本是410美元;当价格上涨时,其实际成本可以控制在430美元以内。 B、该公司在买入10手420美元的看涨期权的同时,卖出10手430美元的看跌期权,获得10.5美元/盎司的权利金(总额10,500美元),该公司为这个组合总计收入500美元的权利金。如果金价下跌到400美元,该公司的买入看涨期权作废,卖出看跌期权将被执行,该公司获得430美元/盎司的多头,其实际成本时429.5美元/盎司;若价格出现上涨,该公司的看涨期权可以保证其在420美元/盎司买入现货,同时由于看跌期权的卖方放弃执行期权,该公司可以增加10,500美元的额外收益,其原料成本可以进一步降低。其实际购买成本可以控制在420美元/盎司以内。 图例-1: 买入420美元看涨期权,权利金为10美元/盎司

图例-2:卖出410美元的看跌期权,权利金为2.5美元/盎司

图例-3,组合期权的结果:

l当金价低于419.5美元/盎司时,该公司放弃看涨期权,看跌期权被执行,原料成本为429.5美元/盎司; l当金价在419.5-429.5美元之间波动时,该公司放弃看涨期权,同时看跌期权也不被执行,该公司可以自由选择采购价格,但是其原料成本可以降低0.5美元/盎司; l当金价在430以上时,该公司可以要求执行看涨期权,而看跌期权的买方会放弃执行,由于看涨期权的权利金支出已经由卖出看跌期权的收入弥补,其实际的保值价格就是419.5美元。 从以上的分析可以看出,这种组合的优点在于可以充分降低期权交易的权利金支出,并在价格上涨到临街点以上时获得更大的收益;对于由于价格下跌可能面临的风险,可以通过在行情变化过程中设置止损的方式降低损失,以上面的例子而言,当价格向下跌到420美元时,可以采取卖出10手10月合约的方式控制市场进一步下跌带来的风险。 期权的组合方式还有很多,这里不能逐一阐述,但是从以上几个实例中我们就可以看到有效地使用期权可以使套期保值的效果更好。(完) 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。 |

| 新浪首页 > 财经纵横 > 期货滚动新闻 > 贵金属市场 > 正文 |

|

| ||||

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股票:今日黑马 |

| 投资3万元年利100万! |

| 韩国时尚品牌女装招商 |

| 超值名牌时装折扣店 |

| 虫虫新女装漂亮才被抢 |

| 亚洲火爆前卫时尚女装 |

| 名牌服饰一折引爆商机 |

| 美味--抵挡不住的诱惑 |

| 开麦当劳式美式快餐店 |

| 中国1000个赚钱好项目 |

| 失眠、抑郁症新突破! |

| 男人--让你幸福到底! |

| 眨眼一瞬间明亮您一生 |

| 3个月,重振男性雄风 |

| 中国特色治疗精神病! |

|

|

|

| ||||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996 - 2005 SINA Inc. All Rights Reserved

|