黄金研究:众星捧月黄金市场牛市格局强势不改 |

|---|

| http://finance.sina.com.cn 2006年01月17日 00:40 高赛尔金银 |

|

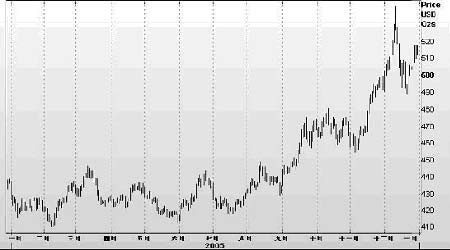

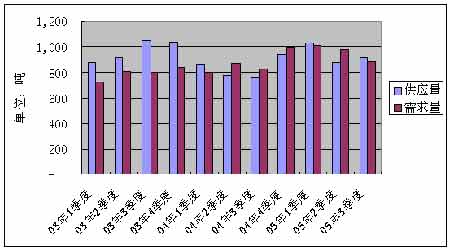

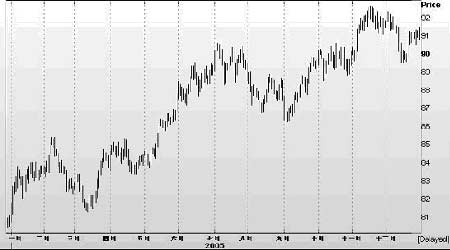

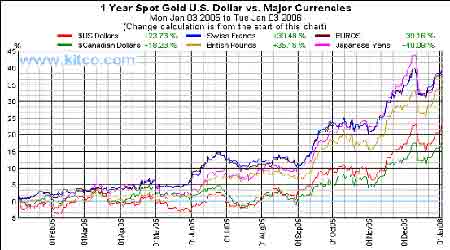

一、2005年国际金价回顾 回顾2005年国际金价走势,慢牛格局是贯穿2005年市场的主基调,振荡、拉高则是主基调背后的插曲,05年国际黄金价格不断刷新18年高点、创出24年新高,而国际金价在走出此轮行情后,剩待的下一个目标便是1980年高点——850.0美元。 国际金价从05年年初至9月8日呈区间振荡市格局,振荡上轨450.0美元,下轨410.0美元(走势图如下),从9月8日至10月12日,国际金价走出单边上扬行情,最高达到480.25美元,在随后的17个交易日里,金价再次向下修正,截止11月4日,国际现货金价格最低455.0美元;从11月16日开始,国际金价在一根10.7美元长阳带动下,再次吹起上升的号角,截止12月12日国际金价最高被推升至540.9美元,而此轮波段的领军人物是日本投资者,日本投资者以及亚洲现货金商不计代价的买入不断助推TOCOM(东京工业品交易所)期金攀越新高,在此期间,泡沫的成分远大于黄金本色的光辉,随后,金价风云突变,几乎跟上涨同样猛烈,一轮瀑布式的下跌让国际金价在7个交易日里最低见至489.0美元,跌幅51.9美元,就在黄金投资分析师纷纷下调国际金价价位之时,国际金价V型拉升,美国基金的对冲热情让黄金再次戴上帝王的皇冠,截止2005年的最后一个交易日,国际金价收关517.2美元,跟年初1月3日的437.5美元相比,全年上涨79.7美元,涨幅18.22%。 2005年黄金现货价格走势图 二、国际黄金市场的供需因素 从世界黄金协会统计资料来看:2004年黄金总供给3338吨,其中矿产供应2035吨,官方政府部门出售黄金475吨,旧原料回收829吨,与之形成对比的是,2004年黄金总需求3498吨,其中首饰和工业用黄金2613+409=3022吨,金币用黄金391吨,ETFs(交易所交易基金)黄金需求133吨,供需缺口160吨,需求大于供给。 进入2005年,1季度黄金总供给1025吨,需求1010吨,供需缺口+16吨,2季度黄金总供给871吨,需求981吨,供需缺口-111吨,3季度黄金总供给920吨,总需求884吨,供需缺口+36吨。从数据的统计中我们可以发现这样一个事实,每年的矿产黄金都集中于一个相对平稳的水准,而各国央行的态度是决定黄金价格的短期因素,伴随着英格兰央行以及瑞典央行抛金行动接近尾声,各国央行对黄金的态度日趋暧昧,伴随着全球经济的稳步复苏,用于珠宝首饰金的需求维系在一个相对较高的水平,而在这其中特别值得一提的是ETFs对黄金的投资性需求,ETFs对黄金的投资需求是需求同比数据中增幅最大的。黄金的需求主要是珠宝首饰的需求以及黄金的投资性需求,而投资性需求是近年来突出的一个亮点。 从下图中我们可以发现黄金上涨的蛛丝马迹,03年黄金供应维系于一个较高的水准,需求紧随供给,在趋势轮转中,需求慢慢维系于较高水平,而供给却不能跟上需求的步伐,国际金价在水涨船高中缓步趋升。黄金的供给主要来源于采矿以及央行释放黄金储备,而黄金矿产从投入到产出需要的周期是5~7年的时间,而《华盛顿协议》的签订让央行的供给维系于相对平稳的水平,为稳定黄金市场价格,提高各国央行抛售黄金的透明度,2004年3月欧洲央行与14国中央银行重新签订了《央行售金协议》(原协议2004年9月到期),约定5年内抛售黄金的限额为2500吨,即每年约500吨左右。该新协议和市场预期基本一致,主要的不同是15个央行签署的新的售金协议把售金额度从每年400吨提高到每年500吨。该协议的签订有利于各国央行继续以协议方式约束官方的黄金抛售行为,共同稳定黄金市场价格。 全球黄金供需总量(季度统计) 三、美元走势与国际金价 翻阅2005年全球经济,让我们想到的是什么?人民币升值、高油价、飓风卡特里娜(Hurricane Katrina)、美联储(FED)13次加息、欧洲央行(ECB)5年来首次加息至2.25%、法国和荷兰对欧盟(European Union)宪法投出反对票、伦敦地铁大爆炸,法国暴乱、禽流感、断断续续的日本经济复苏之声以及美元的上涨,回顾2005年全球经济走势,不稳定因素正在增加,但从总体来看全球经济喜大于忧。 美国经济的强劲复苏以及不断延续的加息步伐提振了美元走势,美元指数从年初开盘时的80.88点至年末收盘时的91.08点,最高上冲至92.63点,最低下挫至80.77点,上涨10.20点,涨幅12.61%,其中欧元兑美元由年初时的1.3554到年末时滑落至1.1837,下跌0.1717,下跌幅度12.67%;英镑兑美元由年初时的1.9188到年末跌至1.7225,下跌0.1963,下跌幅度达到10.23%;美元兑日元由年初时的102.72上涨至117.67,上涨14.95,年度涨幅14.55%。2005年的外汇市场毫无疑问属于美元,美元兑主流货币均有不同程度的涨幅(除兑加元下跌),贯穿全年外汇市场,美国“双赤字”、有价证券收益率、美联储13次加息以及各国经济发展水平的差异仍是外汇市场上的燃料,而在这其中,各国间利率之差成了左右汇率走势决定性的因素。 2005年美元指数走势图 了解黄金的人都知道,美元走势对国际金价起着决定性的影响,美元涨,黄金跌,美元跌,黄金涨,历史区间来观察,美元指数与国际金价负相关系数超过了-0.85,呈高度负向相关关系。回顾2005年美元指数与黄金价格联动走势,今年前4个月时间国际金价与美元指数负相关系数-0.8383,而从9月2日开始国际金价与美元指数呈现出比翼双飞的局面,全年来看,国际金价与美元指数具有较高的正向相关性,相关系数达到了+0.6555。 而此轮金价之所以能摆脱美元的指引,笔者认为以下三点因素缺一不可:一是“分久必合,合久必分”的欧元区经济以及深陷通货紧缩泥沼的日本经济让短期游资四处找寻避风的港湾,而在同期,面对高油价冲击,飓风肆虐的美国经济投资者同样忧心重重,投资者的避险需求同时推高了美元与黄金走势;二是全球对冲基金规模越发壮大(据官方数据显示,全球对冲基金规模超过10,000亿美元),在全球配置资产几乎成为潮流,要想规避掉同期汇率波动的风险,购入短期低风险有价证券似乎是不错的选择,而将资金投入黄金市场不断可以规避汇率的风险,还可提高自身资产稳定性与绩效性;三是美联储的加息行动,美联储这种渐进式的、预期性很强的加息模式对规避通货膨胀的作用并不太大,美联储更多的是协调短期经济发展与长期经济均衡,考虑经济良性发展与就业目标区间,因此每次25个基点的加息更多的是克服投资人的通货膨胀预期,因此同时期黄金与美元同涨的格局就不足为怪了。 预计2005年全球经济年度增长率应在4%上方区域,展望2006年全球经济,稳健复苏仍将是全球经济的主流,尽管高油价的冲击仍将继续、房地产泡沫也有刺破的迹象、地缘政治不确定因素仍在增多,以上因素预计会使全球经济的增速有所放慢,但向上的步伐是无人可挡的,预计2006年全球经济年度增长率应在3.25%——3.75%附近,展望2006年,通货膨胀率依旧会在中线上方运行,但属可控的范围之内,美联储在经过连续13次加息后2006年加息步伐预计会减缓,但美元预计仍将维系升势格局,美联储加息步伐的放慢将提振美国股市的走势,资金仍会选择美国市场为主流投资市场,对美元仍会起到很强的支撑作用。 下图向我们揭示了2005年黄金对主流货币的走势,2005年,以美元标价的黄金价格上涨了23.73%,以欧元标价的黄金价格同期上涨了39.16%,以瑞士法郎标价的黄金同期上涨了39.48%,以加元标价的黄金同期上涨了18.23%,以英镑标价的黄金同期上涨了35.16%,以日元标价的黄金同期上涨了40.09%,黄金在2005年对主流货币均有不同程度的涨幅,由此我们也可看出黄金在2005年整体价值的上升,在这段时间黄金的财富效应也发挥到了及至。 现货黄金相较主流货币走势图 |

| 新浪首页 > 财经纵横 > 期货研究报告 > 贵金属投资 > 正文 |

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 开家麦当劳式的美容院 |

| 06年暴利项目揭秘 图 |

| 小女子开店30天暴富 |

| 2006年最赚钱的行业 |

| 做女人事业赚足女人钱 |

| 年前开店,月赚10万 |

| 商机!抽油烟机将淘汰 |

| 2006药界金矿招商指南 |

| 泌尿顽疾——大解放! |

| 最新疗法治结肠炎!! |

| 治气管炎哮喘重大突破 |

| 特色治失眠抑郁精神病 |

| 治高血压获重大突破! |

| 高血脂!脂肪肝请留意 |

|

|

|

| |||||||||||||||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996 - 2006 SINA Inc. All Rights Reserved

|