|

|

|

|

|

套利研究:玉米市场买近抛远格局可持续看好http://www.sina.com.cn 2006年08月01日 00:28 创元期货

全球进入加息周期,令以黄金及能源市场为首的商品价格进入敏感期。国内铜市国储再现,令市场供应局面预期偏弱,跨月间价差获利空间减弱,而铝市场近月合约走势渐强格局初现;玉米品种,套利资金持续关注期近强远弱格局。 铜—国储再起,近远月价差震荡格局令套利资金获利空间有限

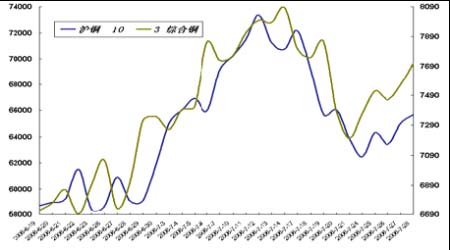

本周,罢工因素引发的供应忧虑令铜价再度升温。伦敦三月期铜本周末报收于7710美金,国内期铜十月合约本周报收于65680元。 就目前,通胀压力下的金属需求依然强劲,罢工因素本周引发供应缺口预期成为市场关注焦点。 目前,国内关注的主要问题在于国储入市欲干预铜价。显然,目前铜价相对较为脆弱,在消费相对清淡的季节中,价格方向更多需伦敦盘指引。

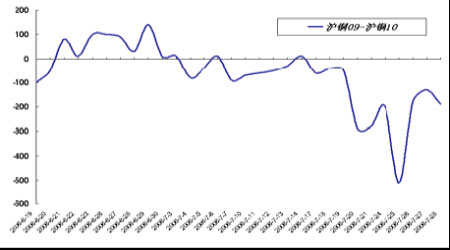

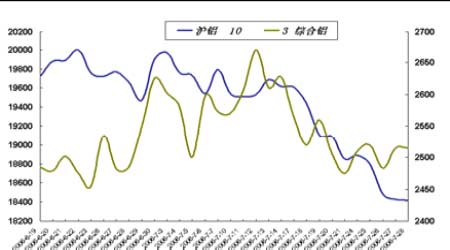

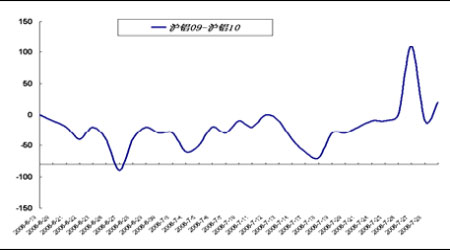

国储传言于市场再度传开,期现两市纷纷表现成交 清淡。7月24日,沪铜09合约与沪铜10合约价差为-200元,7月25日,沪铜09合约与沪铜10合约价差为-510元,7月26日,沪铜09合约与沪铜10合约价差为-180元,本周五,沪铜09合约与沪铜10合约价差扩大为-190元。本周,近远月合约价差呈现宽幅震荡格局。 据近一次国储抛铜为平抑铜价行为失败后,此次于淡季中再次出手,是否得逞?市场分歧加大。相当部分多头资金迁仓意愿强烈,令周一、周二近月合约走势偏弱。随迁仓效应近远月价差起稳。 预计后市,部分资金面离场观望,市场进入近远月合约间价差小幅震荡格局。市场不确定因素增加,不看过份看弱近月合约。 总结:国储风声再起,不确定因素加大,不可过分看弱近月合约。后市,进入近远月价差震荡格局,套利资金获利空间有限,难度把握加大。 铝—消费支撑强劲,近月合约走强有望 较铜市而言,铝市场走势相对较弱。由于供应面的相对充裕,铝价支撑力度相对较弱。几乎与铜价走势形成两重天局面。7月28日,LME三月期铝报收于2515美金,较前一周收涨40美金。 沪铝市场在下破18800元后,本周沪铝10月合约以18840元报收,较前一周收跌430元。 铝价持续走低,令现货市场成交活跃,而由于市场铜价于60000元上方起稳,在铝市替代效应刺激下,令消费活跃步伐进一步加快。

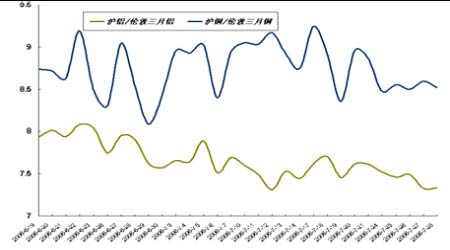

目前,沪铜与伦敦铜比值以及沪铝与伦敦铝比值已接近新低,有望刺激出口增加。而目前国内铜市不确定因素加大,铝消费有望于出口刺激下增加。

消费支撑因素下的,近月合约无疑有望中期走强,本周因部分迁仓因素引发近远月合约价差出现较大震荡,其波动于120元左右。 部分铜市资金的离场也将有望进入铝市,现货消费强劲支撑下的铝势有望形成近强远弱格局。 总结:近月合约有望走强,买近抛远持续看好。

【发表评论】

|

|||||||||||||||||||