研究:玉米运行牛市格局当中目前仍是修正超涨 |

|---|

| http://finance.sina.com.cn 2006年06月20日 09:07 倍特期货 |

|

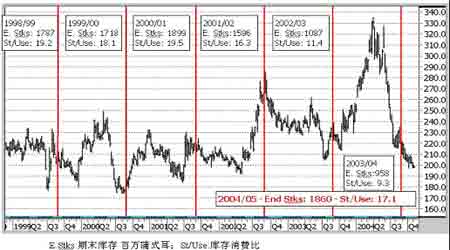

最近被基于厚望的农产品龙头品种——玉米走势相当疲弱,主力合约703实际上走出1550~1450的区间震荡格局。虽然期间曾一度站上1520的强压力位,但缺乏现货价格的积极跟进支撑和受到周边工业品走低的影响,仍是选择向下回落,修正相对现货价格的超涨。 关于玉米的争论很多,我们认为:就大趋势而言,玉米仍运行在明确的牛市格局当中。当前的价格回落和2005年4~8月、2006年3~4月的所发生的一样,就是休整相对现货的超涨,这个一个主动的过程。下文阐述。 一、基本面 影响最大的基本数据仍是来自美国农业部的报告。根据USDA在6月9日所发布的数据,我们得出以下分析。 国际:06/07年度,全球产量达到68213万吨,但总消费量却可能达到72034万吨,供需缺口竟高达38321万吨,导致库存从期初的13039万吨,急剧下降到9218万吨。预计06/07年度末期,全球的玉米消费库存比降低到12.8%,低于05/06年的18.8%。就美国而言,库存消费比为11.5%,而05/06则为24.2%,降幅52.5%,这是最大的基本面。 我们注意到,在1998/1999年度以来,11.4%的库存消费比是第二低值。仅高于03/04年的9.3%,当年的高点为335美分/蒲式耳。而有同样库存消费比的02/03年,期价高点出现在285美分/蒲式耳,价格连续出现的跳跃性看,几乎雷同于当前的美国玉米期价运行状态。由于高油价刺激美国进一步转向对替代能源的开发和利用,使美国玉米的消费将继续增长,库存数据的继续下降也是可以预期的现实。 图一:美国玉米期货价格与消费库存比对比 国内:美国农业部对06/07年度中国玉米的供需数据做了两个调整,一是产量提高300万吨,达到13800万吨,二是国内消费提高400万吨,达到14100万吨。其结果是期末库存从3500万吨下降到2810,相应的,库存消费比为19.9%,收次低于20%。我们认为:这个数据基本正确反映了国内玉米的整体状况,并对前期低估的工业用玉米消费总量做了向上的修正。 就美国农业部报告所传递的宏观消息,皆是是明确的长期向好的导向。这一点不需要有任何疑问。 二、国内现货运行 图二:中国玉米现货价格运行 从图二可见,从4月下旬以来,玉米主销区、主产区和主要中转地价格均有小幅回落。我们以3个最重要的地区:吉林主产区、大连和广东黄埔的玉米价格变动进行说明。 吉林主产区:玉米出库价从1160上涨到1240元/吨,涨80。由于深加工能力的增加和收购主体的多元化,收购价格竞争激烈。目前农民的余粮不多,收购日益困难。价格支撑在1200元/吨。 大连地区港口平仓价格:从1250元上涨到 1350元/吨水平,涨100。在经历了出口停顿的短暂低迷后,南方省份对玉米消费的增加,刺激了价格恢复到上行通道中。港口和周边库存库存100万吨左右,内贸正常。价格支撑在1320~1300元/吨。 销区代表地广东黄浦:从1330元上涨到 1450元/吨水平,涨120。养殖业逐步恢复是推动价格上行的主要动力。目前港口库存略偏低。由于短期价格涨幅略大,且近期养殖业有偏空消息影响,玉米价格后期有向1420~1400元/吨回落的要求。 最后值得注意的是另一重要中转地上海,一个半月内,价格从1280元/吨启动一路上涨到1450元/吨,涨幅最为巨大。 从产、销、中转三地的价格运行看,都是在强势的上行过程中。推动价格最主要的原因是饲养业消费逐步恢复和收购难度增加。 目前需要注意的是:短期累计涨幅偏高,有进行适当修正的要求,广东黄埔报价已经开始从1450元/吨下调到1440元/吨。从以往价格的运行看,存在从销区依次向中转地、产区传导的过程。 |

|

不支持Flash

|

| 新浪首页 > 财经纵横 > 期货 > 正文 |

|

不支持Flash

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| Excel服务器功能强大 |

| 21世纪狂赚钱--绝招 |

| 韩国亲子装2.5折供货 |

| 1000元小店狂赚钱 |

| 联手上市公司赚大钱 |

| 一万元投入 月赚十万 |

| 18岁少女开店狂赚! |

| 99个精品项目(赚) |

| 治帕金森—已刻不容缓 |

| 夏治哮喘气管炎好时机 |

| 痛风治疗新突破(图) |

| 特色治失眠抑郁精神病 |

| Ⅱ型糖尿病之新疗法 |

| 高血压!有了新发现! |

| |

|

| ||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |