[导语]12月1日,是深圳证券交易所成立20周年的日子。作为香港这一高度发达的境外资本市场近邻,深交所20年来取得了长足的发展。但在2000年后曾有长达四年的时间暂停发行A股,曾经轰轰烈烈筹备的二级市场历尽风雨,几乎胎死腹中。但在2004年和2009年先后推出中小板和创业板,令深交所凤凰涅槃,取得了不输上交所的骄人业绩。通过对深交所发展史的回忆,希望进一步激发深交所“拓荒牛”精神和创造热情,推动深交所在新的征程中实现新的历史性跨越。[点击进入网友评论]

深圳证券交易所成立于1990年12月1日,主要职能包括:提供证券交易的场所和设施;制定业务规则;接受上市申请、安排证券上市;组织、监督证券交易;对会员进行监管;对上市公司进行监管;管理和公布市场信息;中国证监会许可的其他职能。深交所坚持从严监管根本理念,贯彻“监管、创新、培育、服务”八字方针,努力营造公开、公平、公正的市场环境。

截至2010年6月30日,深交所共有上市公司1012家,其中主板485家,中小企业板437家,创业板90家,市价总值56073亿元。

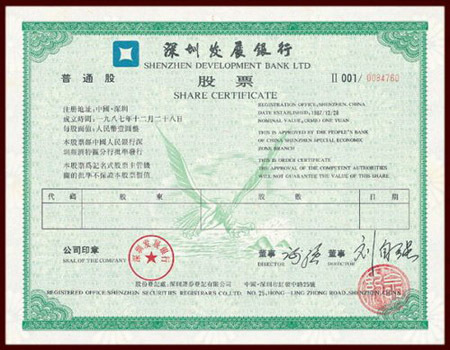

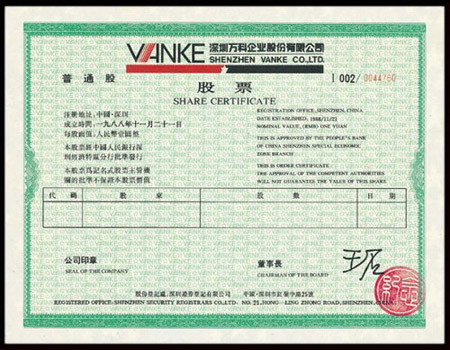

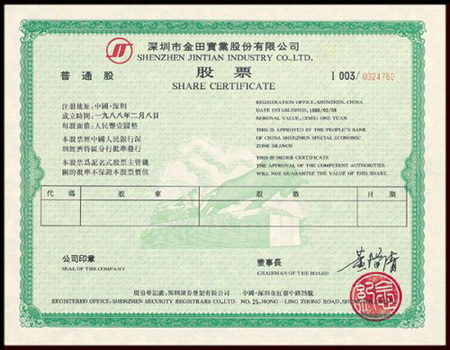

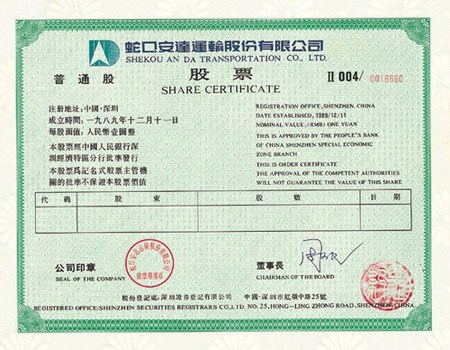

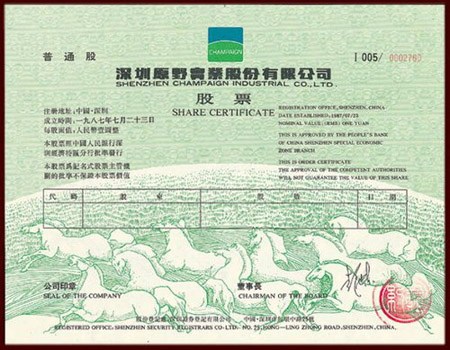

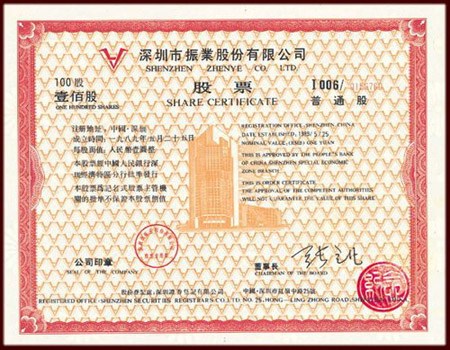

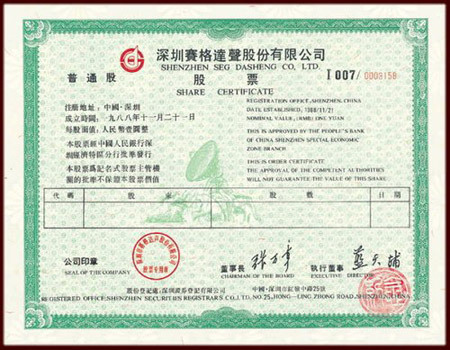

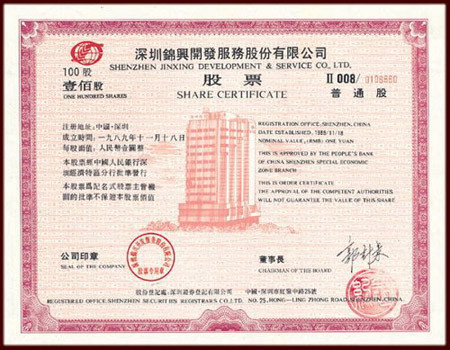

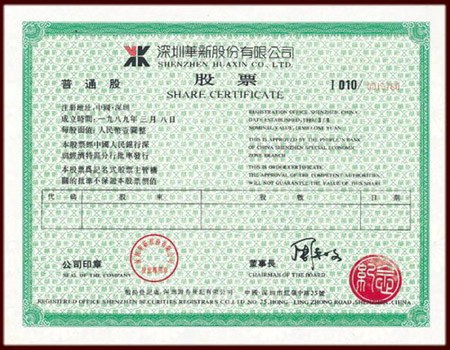

深圳证券市场的起步最早应追溯到1986年。当时一些企业为了摆脱经营中的困境,进行了股份制改造。1988年4月1日,深圳发展银行在特区证券公司的柜台上开始了最早的证券交易。随后深圳市国投证券部和中行证券部相继开业,万科、金田、安达、原野(世纪星源的前身)等也陆续发行了股票并上柜交易。 “老五家”股票在“老三家”证券部的柜台交易,构成了深圳证券市场的雏形。1989年11月,深圳市政府作出了建立深圳证券交易所的决定。1990年12月1日,深交所试营业。1991年4月深圳证券交易所获中国人民银行正式批准成立。

从2000年9月起,深圳证交所在四年时间里暂停了新股上市业务,所有新发行的上市公司股票全部转到上海证交所上市流通。管理层做出这样的安排,是为了让深交所能够集中精力筹建创业板市场。然而,资本市场风云突变,全球创业板普遍由热变冷。随着沪深股市规模差距的拉开,深圳证券市场及金融市场的地位逐渐逊色。深交所作为深圳资金蓄水池的作用已明显弱化,甚至还导致人才的流失。部分原深交所投资者为更方便参与上交所新股申购或新股市值配售,往往放弃深市,转投沪市。

2004年5月,经国务院批准,中国证监会批复同意深圳证券交易所在主板市场内设立中小企业板块。2004年6月25日,深交所中小企业板的开市钟声敲响,首批8只新股于当天集中挂牌交易。截止2010年5月11日,中小企业板上市公司家数达到402家,是2004年的50倍;仅2010年1—4月就实现IPO融资662.2亿元,再融资93.6亿,是2004年全年融资规模的8.3倍;截止2010年4月30日,中小企业板股票总市值已超过2万亿。

十年磨一剑,2009年10月30日,伴随着创业板开市钟声的敲响,证监会耗费10年“功力”磨砺而成的“创业板之剑”火热出炉。当日创业板首批28家公司集体上市,平均涨幅达到106%。2010年10月30日,创业板将迎来一周岁生日。一年中,123家公司登陆创业板舞台,募资841.32亿元,造出了400多位亿万富豪。

深圳证券市场的起步最早应追溯到1986年。当时一些企业为了摆脱经营中的困境,进行了股份制改造。1988年4月1日,深圳发展银行在特区证券公司的柜台上开始了最早的证券交易。随后深圳市国投证券部和中行证券部相继开业,万科、金田、安达、原野(世纪星源的前身)等也陆续发行了股票并上柜交易。“老五家”股票在“老三家”证券部的柜台交易,构成了深圳证券市场的雏形。

1989年11月,深圳市政府作出了建立深圳证券交易所的决定。1990年12月1日,深交所试营业。深交所成立初期是归属中国人民银行深圳市分行管理,1993年4月1日深圳证券管理委员会成立以后管理归属由人民银行划归深圳证券管理委员会。随着深交所的交易逐步活跃,上市公司数量逐渐扩大,所影响的范围不断扩大,1997年8月15日起,国务院决定,将证券交易所划归中国证监会直接管理,证券交易所的总经理和副总经理由中国证监会任命,理事长、副理事长由中国证监会提名,理事会选举产生。

由于扶持上海证券交易所的发展, 2000年9月深交所停止了新股发行。 2004年5月17日设立中小企业板后,2004年6月25日新和成等八家公司挂牌上市,标志着深交所又重新恢复了新企业上市, 但是只是包括中小企业。

证监会于2009年10月23日举行创业板开板仪式,宣布创业板正式启动,10月30日首批28家公司集中上市。

理事长陈东征

总经理宋丽萍

深交所第一任领导为王健,任深交所副总经理,主持工作。

1993年3月6日,深圳市政府组织部宣布任命禹国刚任深交所副总经理,主持工作。柯伟祥任深交所副总经理。罗显荣任深交所理事长,王健任深交所副理事长。

1993年7月23日,深圳市政府和市委组织部宣布任命夏斌为深交所总经理。

1995年5月11日,深圳市政府正式任命曾柯林为深交所理事长。

1996年10月22日,深交所调整领导班子。中国证监会160号文任命庄心一为深交所总经理,张育军、黄铁军为副总经理;免去夏斌常务理事、总经理职务,免去禹国刚、柯伟祥常务理事、副总经理职务。

1997年9月3日,中国证监会任命桂敏杰为深交所总经理

2000年10月26日,中国证监会正式任命张育军为总经理。

2002年3月起,宋丽萍出任深圳证券交易所常务副总经理。2008年2月任深圳证券交易所党委副书记、总经理。

损失统计 |

停发新股使深市两年累计流失二级市场交易金额达4695亿元,平均每月流失187.8亿元,相应平均每月流失印花税收入3756万元,两年累计流失印花税收入近10亿元。 |

| 地位弱化 | 在停发新股前21个月,深市累计上市新股成交贡献一直领先于沪市,停发后,形势发生逆转,截至2002年10月,沪市累计上市新股成交贡献已经达到41.82%,而同期深市累计上市新股成交贡献还不到4%。 |

| 差距拉大 | 以2003年4月18日的数据,沪市和深市上市公司数量分别为732家和505家,上市证券总数分别为848只和614只,流通市值为8954.75亿元和5734.63亿元。 |

从2000年9月起,深圳证交所在四年时间里暂停了新股上市业务,所有新发行的上市公司股票全部转到上海证交所上市流通。管理层做出这样的安排,是为了让深交所能够集中精力筹建创业板市场。然而,资本市场风云突变,全球创业板普遍由热变冷,德国甚至有计划的关掉了二板市场。

随着沪深股市规模差距的拉开,深圳证券市场及金融市场的地位逐渐逊色。深交所作为深圳资金蓄水池的作用已明显弱化,甚至还导致人才的流失。金融机构及各类资金青睐程度的减弱,使深圳金融业很难与上海媲美。资本市场地位上的差距,同样拉开了珠江三角洲与长江三角洲经济优势比较上的差距。

受到停发新股的影响,深市上市公司的平均业绩也容易落后。国内证券市场的上市公司整体素质提高,较依赖于发行新股来“输血”,而深市却得不到“新鲜血液”的补充。面对注重价值发现及追捧蓝筹股的市场新变化,深市亟需补充蓝筹股,从而巩固市场的基础。否则,深市将成为畸形的市场。

深市自停发新股后,不仅造成了深圳证券市场资金的大规模流失,而且在深交所投资者开户数量也不断减少。部分原深交所投资者为更方便参与上交所新股申购或新股市值配售,往往放弃深市,转投沪市。

在市场不规范的背景下,投机性的资金偏爱炒作中小盘股或较小规模的市场。而深交所主要是一个存量市场,面对的却是一个增量的资金群体,由此容易引发更大泡沫、投机炒作更厉害等问题。深圳证交所的现状难以让市场理解,有市场人士甚至指出:“与其不让发行新股,不如关闭算了!”

时 间 |

2004年底 |

2006年底 |

2008底 |

2010. |

上市家数 |

38 |

102 |

273 |

402 |

总市值(亿) |

413 |

2015 |

6270 |

20296 |

流通市值(亿) |

120 |

724 |

2673 |

8800 |

成交量(亿) |

823 |

3072 |

16637 |

- |

平均市盈率 |

31 |

42 |

25 |

43 |

中小板指数 |

- |

2493 |

2730 |

5551 |

IPO融资(亿) |

91 |

162 |

301 |

662.21 |

再融资(亿) |

0 |

18 |

109 |

96.47 |

2004年5月,经国务院批准,中国证监会批复同意深圳证券交易所在主板市场内设立中小企业板块。2004年6月25日,深交所中小企业板的开市钟声敲响,首批8只新股于当天集中挂牌交易。

从2004年至2009年,中小板公司业绩连续六年保持了持续、快速的成长,历年业绩良好,尤其是最近两年,中小企业板上市公司在应对金融危机挑战过程中,整体表现明显好于资本市场平均水平。

2004年6月25日,中小板首批8家公司挂牌。股权分置改革完成后,全流通时代引发新机制下市场的创新发展,中小板步入高速发展时期,2006年新增上市公司52家,2007年新增100家,2008年新增71家,股票市值曾一度突破万亿元;2006年—2008年三年IPO融资额分别达到161.46亿、390.91亿、300.84亿,且再融资规模逐年扩大,三年共有34家上市公司实现再融资,金额达到225.7亿元,有效支持了中小企业的长远发展和做优做强。

与此同时,中小板已成为中国“隐形冠军”的摇篮。中小板公司已涌现出一批行业龙头企业。统计显示,在逾400家公司中,主导产品全球市场占有率排名第一的有28家,进入前三名的有52家;主导产品国内市场占有率排名第一的有158家,进入前三名的有209家。

截止2010年5月11日,中小企业板上市公司家数达到402家,是2004年的50倍;仅2010年1—4月就实现IPO融资662.2亿元,再融资93.6亿,是2004年全年融资规模的8.3倍;截止2010年4月30日,中小企业板股票总市值已超过2万亿。

十年磨一剑,2009年10月30日,伴随着创业板开市钟声的敲响,证监会耗费10年“功力”磨砺而成的“创业板之剑”火热出炉。当日创业板首批28家公司集体上市,平均涨幅达到106%。

十年历程回顾

2000年10月,深市停发新股,筹建创业版。

紧靠深圳深南大道中段北侧的原高交会馆地块,是寸土寸金的黄金地段,未来的深交所大楼就在这儿。今年6月26日,被命名为深交所运营中心的深交所新大楼正式封顶,而其正式完工的日期则是2011年8月。

据了解,深交所运营中心建筑总高245.8米,总建筑面积26.7万平方米,是现代化的超高层办公楼。知情者透露,这座新大楼在建设的3年多时间里,预算已不断攀升。

“造大楼一方面是交易所发展的必要,另一方面则是为给多年来累积的巨额盈利寻找存在形式。”接近上交所的一位人士称,20年的发展,沪深交易所积累的盈利保守估计也超过了50亿元,而作为“不以营利为目的”的自律性机构,如此大的利润将如何处理无疑是个难题。

而在深交所上市公司数量不断增加之后,深交所的交易规模也开始逐渐赶上上交所,交易所的收入格局也开始发生变化。

截至2010年8月27日,深交所A股的上市公司数量已经达到1027只,超过上交所862只A股的数量。成交量方面,深交所已从几年前交易金额只有上交所一半甚至三分之一变为如今基本与上交所持平的局面。[详细]

交易时间的变化

1993年8月9日,深交所将集中交易时间更改为上午9:30至11:30,下午1:30至3:30;零股交易时间仍为零股交易专场日的上午9:00至10:30。

1994年7月11日,调整交易时间,下午开市由13:30更改为13:00,收市时间由15:30更改为15:00。

手续费的变化

1993年5月10日,深圳股票交易手续费进行调整,本地(指在深圳的营业部)手续费为交易额的4‰,异地为5‰,不足5元的按5元收。证券商向交易所交付经手费调低到6%,向登记公司交付的登记费调低至4%。

1993年8月29日,深交所调低A股交易手续费,由异地5‰、本地4‰统一调至3.5‰。

1993年9月12日,B股交易手续费率由成交金额的6‰降至5.5‰。

1996年1月1日,A股交易手续费调整为按成交金额向买卖双方收取3.5‰,同时调整了交易手续费中各方收取的比例。A股及基金交易由T+0交收改为T+1交收。

交易品种的变化

1990年12月1日,开始股票交易。

1991年11月1日,首只债券盐田港重点建设债券上市。

1992年10月19日,首只权证深圳宝安企业(集团)股份有限公司1992年认购权证发行,并于同年11月5日上市。

1994年9月8日,推出国债场外回购业务。

1994年9月12日推出国债期货交易业务,首批包括五个系列20个期货种。并与1995年5月30日根据中国证监会命令全面关闭国债期货交易业务。

交易手段的变化

在深交所成立初期,主要通过各会员派驻的出市代表(俗称红马甲)在交易所的交易厅通过电脑终端进行交易(在1992年2月25日前,红马甲甚至是通过人工竞价的方式来达成交易),由于会员单位众多,深交所不得不两度扩充交易厅,设立第一、第二、第三交易厅来缓解拥挤情况。在早期,一个股民的交易请求要传送到交易所的撮合主机进行委托成交,必须先在证券公司的营业部柜台填写买卖申请单并排队递交,柜台人员接受申请单后电话通知红马甲,红马甲把股民的交易请求输入到交易所终端,并把成交情况电话通知柜员。在这种信息传递方式下,难免会有很多差错,证券公司不得不为处理这些差错设立专门的容错帐户,同时也出现有红马甲与柜员勾结,吃客户差价的情况出现。

1992年2月25日深圳证券交易所正式启用电脑自动撮合竞价系统,实现了由手工竞价作业向电脑自动撮合运作的过渡。1992年5月26日人民保险公司深圳分公司证券部和深圳特区证券公司达成与交易所的电脑联网,首创从柜台通过多个终端直接向交易所撮合系统输入客户买卖委托。

1992年7月3日浙江省证券公司采用数据专线方式与深圳证券交易所开通实时行情揭示,成为首家可在当地接收深圳股市行情异地会员。

1992年10月中旬我国第一套证券业电话自动委托交易系统开发成功并在中国农业银行深圳分行证券部投入使用。

1997年6月2日深交所不再为已使用地面线路或双向卫星等远程通讯方式进行交易结算的席位同时提供终端,证券经营机构的出市代表“红马甲”正式退场(B股及债券特别席位例外)。此举标志着深交所A股市场完全实现无形化交易模式。

至此,股民把委托单传送到交易所主机已完全实现了电子无形化交易。

1、1990年12月正式成立并开始运作。“深安达”成为深交所第一家上市公司。

2、1991年4月深圳证券交易所获中国人民银行正式批准成立。12月18日深交所发行B股。

3、1992年10月开始发布A股、B股分类指数。

4、1993年7月电脑交易系统实现了从微机网络系统到TANDEM系统的切换。

5、1994年8月调低A股交易手续费,由异地5‰、本地4‰统一调至3.5‰。

6、1995年1月1日A股及基金交易由T+0交收改为T+1。

7、1996年3月18日,编制并公开发布深证基金指数。

8、1997年6月2日“红马甲”正式退场。标志深交所A股市场完全实现无形化交易模式;9月3日,桂敏杰为深交所总经理。

9、1998年1月1日,《深圳证券交易所股票上市规则》。

10、1999年6月1日,B种股票交易印花税税率由千分之四降至千分之三。

11、2000年9月4日张育军为深交所代总经理;9月18日创业板市场的组织体系基本建立;停发新股。

12、2001年7月16日代办股份转让系统正式上线运行。

13、2002年12月,2月大宗交易实施细则;12月QFII证券交易实施细则。

14、2003年5月实施退市风险警示制度;6月B股证券账户号码由8位升至10位。

15、2004年5月27日,举行中小企业板块启动仪式。6月25日,举行中小企业板块首次上市仪式,新和成(资讯 行情 论坛)等8家公司挂牌上市。

16、2005年11月21日,黔源电力股改方案获通过,中小板公司股改圆满落幕。12月1日,中小企业板指数发布。

17、2006年12月31日,已完成股改或进入股改程序的上市公司505家,占深市应股改公司总数的95.8%,股改公司市值16507亿元,占深市应股改公司总市值的97%。股权分置改革基本完成。

18、2007年6月1日,中小企业板推行公开致歉和弹性保荐制度,5月10日,加强恢复上市和股改方案实施复牌首日股票交易风险控制。

19、2009年6月28日,组织交易系统应急演练测试,7月1日免除四川、甘肃、陕西等地震灾区上市公司2008年度上市费。

20、2010年10月30日,创业板首批公司上市仪式在深圳举行,28家公司人民币普通股股票挂牌上市。

相关记录

深圳股市1991年4月22日成交量为零,创下最低成交记录。

深圳股价指数1991年9月6日收市报45.6585,创下最低记录。

突发事件

1993年12月13日广东国投证券部的电脑程序出现故障,将该日9:40分前的委托买卖盘股数误为手数,放大了一百倍,该证券部及时采取措施,进行了反向交易,致使该日股市出现异常波动的情况。

1994年9月29日因天文原因调整交易时间,下午开市时间由13:00更改为13:40收市时间相应延长。

2002年7月5日上午,因深圳证券通信公司租用的亚太卫星1号7A转发器受到不明强信号干扰,导致917家证券营业部通信全部中断,根据《交易规则》和《深交所异常情况处理规定》等办法,深交所作出紧急停市的决定。通信系统于当日中午11∶15恢复正常,下午深圳证券市场正常交易。

认股证风波

1992年8月9、10、11日深圳发售1992年新股认购抽签表,发生风波。11日受发售新股抽签表影响,深圳证券市场领导小组决定深圳证券交易所停市半天。

519行情

1999年5月19日深沪股市爆发井喷式行情,史称519行情。

股权分置改革

2004年 9月6日,联合上海证券交易所和中国证券登记结算公司发布并实施《上市公司股权分置改革业务操作指引》。

2004年推出中小板

2004年5月,经国务院批准,中国证监会批复同意深圳证券交易所在主板市场内设立中小企业板块。中小板块即中小企业板,是指流通盘大约1亿以下的创业板块,是相对于主板市场而言的,有些企业的条件达不到主板市场的要求,所以只能在中小板市场上市。

2009年10月推出创业板

十年磨一剑,2009年10月30日,伴随着创业板开市钟声的敲响,证监会耗费10年“功力”磨砺而成的“创业板之剑”火热出炉。当日创业板首批28家公司集体上市,平均涨幅达到106%。

由深圳本土艺术家骆文冠设计的新中国第一个股票

股东代码卡、证券交易对账卡、员工持股证等。

红荔路北侧深圳证券公司门前人头攒动

深圳证券交易所老照片

1992年深圳特区新股认购人贴人排队

排了两天两夜的小伙子在发售前半小时被挤出列

深发展

万科

深金田(暂停上市)

深安达(现名ST国农)

深原野(现名世纪星源)

深振业

深达声(现名ST零七)

深锦兴(现名ST宝利来)

深宝安

深华新

[结束语]今年是深圳经济特区建立30周年,也是深圳证券交易所成立20周年。作为改革开放的产物,作为深圳经济特区发展创新的重要组成部分,深交所20年来,从无到有,从小到大,逐步探索出一条服务中国经济发展全局,支持中小企业和自主创新,有中国特色的多层次资本市场建设之路。多层次资本市场空间广阔,任重道远,深交所应该进一步扎扎实实做好本职工作,努力为服务我国实体经济作出应有的贡献。[点击进入网友评论]