北京等地区的银行近期再次上调首套房贷利率,较基准利率上浮5%-10%已成为主流。分析指出,最近出现的基准上浮,将是北京按揭贷款历史最严格的政策。预计房地产将持续降温。

四大行:首套房贷利率均上浮5%

昨日,记者从市场了解到,目前北京地区工、农、中、建四大国有银行的首套房贷最低利率已经全部在基准利率基础上上浮5%。

北京银行近期也将首套房房贷利率从基准利率调升到基准利率的1.05倍。同时,民生、广发等多家股份制银行的首套房贷利率上浮幅度更高,均在基准利率基础上上浮10%。

图/视觉中国

图/视觉中国在记者采访的众多银行中,只有招行北京分行表示,目前还是基准,但预计月底前将由最低执行基准利率调整为上浮5%。

此外,从全国范围来看,除北京以外,近期上海、深圳、南京等地区商业银行陆续提高首套房贷利率水平。首套房贷利率水平较基准利率上浮5%-10%,已成为全国房地产市场重点调控城市的普遍现象。

央行:积极支持房贷利率上调

央行营管部有关负责人表示,营管部已经注意到了这一点。房贷利率调整是银行在北京市严格实施房地产市场调控、市场利率整体上扬的背景下,根据市场资金水平变化、自身资产负债管理需要所采取的自主行为,符合政策要求和导向,对此人民银行营业管理部积极支持。

营管部有关人士表示,2017年3月以来,北京市出台了一系列房地产市场调控政策措施并取得了初步成效,银行作为房地产信贷政策的执行主体,主动配合房地产市场调控工作,通过提高个人住房贷款利率抑制需求过度增长,有利于进一步巩固北京市房地产调控所取得的成效。

首套房贷百万元25年 月供首破6000元

对于购房者来说,这确实不是一个好消息,购房贷款的成本明显上升。

图/视觉中国

图/视觉中国某地产研究中心计算显示:经过半年的利率上行,北京首套房购房者,每贷款100万,过去30年期85折利率背景下,月供只要4872元;而目前25年期1.1倍利率的月供,已达到6075元,每个月增加1200元。这也是每百万首套房25年月供历史上首次突破6000元。

按照一套刚需物业总价400万计算,刚需购房者如果贷款200万,那么每个月月供需要增加超过2400元。

额度紧张 部分银行已无房贷可放

值得注意的是,个人房贷现在是价涨量小,利率提高的同时,额度也十分紧张,有客户想高价贷款也不一定能快速放款。

今年5月底,央行营管部主任周学东撰文称,预计全年北京地区个人购房贷款新增额将比上年减少1000亿元。

记者查询历史数据发现,今年全年北京地区新增的个人住房贷款大约为1442亿元。前8个月已经发放1233.3亿元,意味着到年末只有210亿元左右的贷款额度。即使考虑到每月个贷还款回收的额度,今年余下四个月的房贷额度也非常紧张。

图/视觉中国

图/视觉中国 某银行支行人士表示,现在已经算计到每月归还多少贷款,才能放出多少贷款。还有一些银行的支行干脆对外表示,因为没有额度,暂时不做房贷了。

业内人士指出,此次上调幅度为10%的银行很可能前期个贷放款过多,个贷占比超过25%,因此额度更加紧张。而上调幅度为5%的银行,很可能个贷占比还没有超标,余下几个月还比较从容。

调控成效显现 楼市或继续降温

房地产界人士指出,现在市场整体资金成本继续上升,再加上管理成本,按揭贷款的基准利率4.9%,对于大部分银行来说,的确已经属于低利润产品。所以可以理解银行要把个贷利率从基准为主流提高到基准上浮10%。

利率的上涨会对房价造成什么影响呢?分析指出,购房者的资金成本持续上升,已经逐渐完成了从量变到质变的过程,贷款的压力越来越大。目前市场成交已经全面降温,降价开始出现。最近出现的基准上浮,将是北京按揭贷款历史最严格的政策。从调控的趋势看,预计信贷的收紧趋势延续周期内,房地产降温也将持续。

图/视觉中国

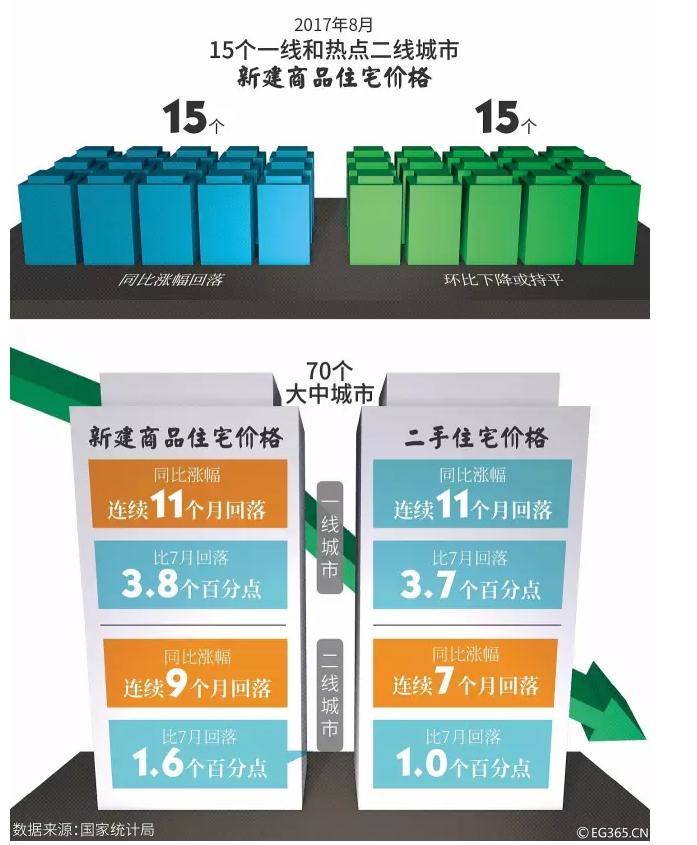

图/视觉中国值得注意的是,9月18日,国家统计局公布8月份“全国70个大中城市”的房价变动情况,首次用到“下降或持平”。 从一线城市当前房价指数的增幅来看,这是29个月以来,即2015年3月以来首次出现的房价环比下跌,具有极为重要的信号意义,充分说明了当前此类城市房价的泡沫不断被挤压。

自今年3月起,全国各地都出台了密集的调控政策。近期国家统计局也公开表示,因地制宜、因城施策的房地产调控政策在持续发挥作用。业内人士预计,如果房价逐渐出现调整,各家银行后续将继续收紧房地产的额度与提高房地产贷款的价格。

进入【新浪财经股吧】讨论

责任编辑:刘万里 SF014