中金:5月外储或减450亿美元,人民币有序贬值市场情绪稳定

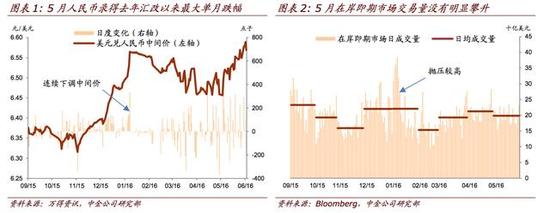

人民币录得去年8月汇改以来的最大月度跌幅,但此次市场表现似乎不那么紧张。5月人民币对美元累计贬值1.5%,月底中间价跌至 5 年多来低点(图表 1)。这些背后的关键驱动因素是美联储加息预期升温。此轮贬值可能令人联想起年初的情形。当时人民币在开年两周累计贬值 1.4%。然而,此次相比年初,

1、人民币抛压不高。新年第一周,在岸即期市场日均交易量高达346亿美元,为去年8月以来的新高(图表 2)。相反,5月外汇交易量并没有明显攀升,日均成交198亿美元,而4月日均为212亿美元,3月为193亿美元。

2、人民币隐含波动率较低。汇改以来,人民币汇率 1 个月平权期权隐含波动率于1月见顶,而5月以来大体处于低位(图表 3)。这显示市场情绪相对缓和。

3、风险偏好受抑制程度不大。新年前两周,上证综指累计下跌18.0%,沪深300四次熔断,而恒生指数也下跌 10.9%(图表 4)。与此同时,港币意外走弱,于1月14~15日遭受1992年以来最大双日跌幅。相反,5 月最后两周上证综指和恒生指数分别上涨2.6%和3.5%。风险资产价格似乎受人民币波动的影响不多。

市场之所以对近期人民币汇率波动反应不那么剧烈,主要有以下几方面原因:

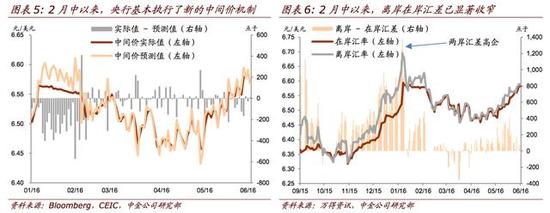

1、中间价形成机制非常透明。央行已明确人民币中间价遵循“收盘汇率 + 一篮子货 币汇率变化”的形成机制。在新框架下,实际中间价对机制定价的任何偏离都会引起市场注意,连续的同向偏离会显示央行引导汇率走向的意图(图表 5)。市场了解人民币波动是以美元相对一篮子货币的强弱为锚,因此是有界限的。在中间价形成 机制更透明的情况下,市场可以容忍并适应更大的汇率波动,而不至于恐慌。这是 与年初最大的不同;当时由于对市场反应估计不足,央行在没有清晰汇率锚的情况下急于向肮脏浮动机制过渡,中间价连续下调被市场解读为央行有意放任人民币贬值,从而引发激烈反应。

2、资本流出压力有所缓解。1)企业部门已经偿还了部分外债。去年下半年,中国外币外债减少969亿美元;这一趋势今年以来应该还在继续。与未套保外债相关的风险 应已显著下降。2)外汇储备显示了一定的韧劲。得益于弱势美元给非美元储备资产带来的正向估值效应,3月和4月外汇储备出现反弹。这表明,像 1 月那样近千亿 美元的月降幅不会一直持续。即便去掉估值效应,外汇流出节奏也是放缓的。3)监管部门加强了对跨境资本流动的管理。一方面,强化了现行资本管制措施的执行,包括贸易项下的隐性流出。另一方面,引入了新的宏观审慎措施以合理管控与资本 流动相关的金融风险;对离岸人民币存款征收准备金就是一个例子。

3、个人换汇不再是市场压力。年初个人 5 万美元的换汇额度刷新后,预期人民币进一 步贬值的居民纷纷买入美元。一旦个人开始集中购汇,机构参与者就更加担心外储充足度并增加购汇力度。这一循环已被打破,因为:1)随着人民币后续走强,不少购汇者一度蒙受了损失,个人换汇需求趋于理性;2)对人民币仍持悲观看法的另一 些居民则可能已经用掉了今年的换汇额度。

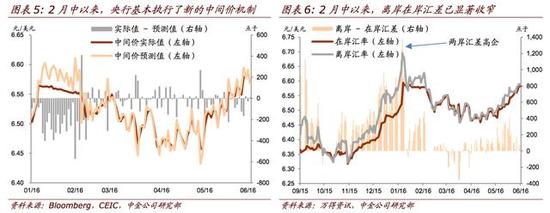

4、离岸市场已不构成人民币稳定的挑战。1 月,高企的离岸在岸汇差引发了大量跨境套利活动,给央行稳汇率的努力带来了不小的挑战。较弱的离岸汇率往往被看作是市场均衡价格,被视为是在没有央行支撑情况下在岸人民币的潜在汇率,从而进一步强化贬值预期。随着央行干预离岸市场、对跨境套利加强监管(如收紧跨境人民 币资金池业务、对离岸人民币存款征收准备金等),两地汇差已显著收窄。5 月大部分时间里汇差均小于 400 点子(相当于汇率的 0.6%),与年初第一周平均高于1100点子的情况(相当于汇率的 1.7%)形成鲜明对比。

美联储下次加息将是对新的人民币汇率机制一次真正的考验。鉴于美元走强带来的负向估值效应,我们预计5月外储将减少450亿美元。这可能超出部分市场参与者预期,增加人民币贬值压力。若美元因美联储加息继续走强,人民币随之贬值;当贬值达到一定幅度,市场有可能再次陷入紧张状态,担心央行能否会继续执行现行汇率机制。只有当新机制经受住未来这轮考验,它才能建立起可信度,成为市场预期有效的自动稳定器。

进入【新浪财经股吧】讨论

责任编辑:王嘉源