破产门前绿城得以喘息 净资产负债率降近100%

净资产负债率从148.7%下降至49.0%

“破产门”前的绿城稍能喘息了

□晚报记者 俞佳 报道制图 任萍

3月25日下午,绿城集团在香港召开2012年全年业绩报告会。报告显示,绿城营业收入和净利润均大幅增长,资产负债率也显著改善。从频临破产到业绩飘红,从卖地求生到大举拿地,绿城“逆袭”了。

逆袭

年报数据改善

据公司年报显示,绿城2012年实现收入353.93亿元,同比增长61.1%;净利润60.53亿元,同比增长47.0%;每股基本盈利人民币2.57元,较去年增长63.7%;同时,净资产负债率下降至49.0%,较去年年底的148.7%有大幅改善。

据介绍,2012年绿城中国实现营业收入主要来自于物业销售、酒店营运、物业出租及销售建材等业务板块。其中,物业销售收入342.1亿元,同比增长62.4%,毛利率29.2%,较2011年的32.6%有所下降。销售额上涨原因是交付项目较多,销售面积增加所致。

绿城中国表示,得益于经纪人模式的销售改革,截止去年年底,公司实现合约销售物业面积约283万平方米,较2011年增长约61.7%,销售金额约546亿元,归属于集团的权益金额为273亿元,超额36.5%完成2012年销售目标。

在引入战略合作后,绿城集团开始拿地,去年全年共新购7个土地项目,新增项目总建筑面积约为210万平方米,归属于绿城集团约为68万平方米。新增项目的总土地款约为120亿元,其中大部份由合作伙伴支付,归属于绿城集团支付的约为7亿元。项目楼面地价平均成本约为每平方米5693元。

截至2012年12月31日,绿城集团共有96个土地储备项目(包括在建及待建),总建筑面积达4187万平方米,归属于集团的权益建筑面积为2258万平方米,总可售面积为2755万平方米,权益可售面积为1459万平方米。楼面地价平均成本为每平方米2670元,现有总土地储备可以支撑绿城集团未来5年发展。

2013年,预计新开工建筑面积为748万平方米,44个项目或项目分期共计573万平方米建筑面积竣工。

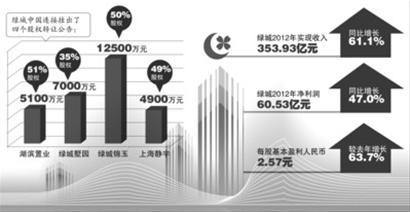

割肉卖地变买地

2011年12月29日,为解决资金难题,绿城向SOHO中国出售上海外滩地王股权。7天后,绿城中国又连接挂出了四个股权转让公告,分别将湖滨置业51%股本、绿城墅园35%股权、绿城锦玉50%股权、上海静宇49%股权,以5100万元、7000万元、12500万元和4900万元进行了转让。转让5个项目获得的近40亿元资金让“破产门”中的绿城稍能喘息。

绿城在2011年年报中明确表示,2012年暂无购地计划。然而,年报计划还在眼前,“断腕求生”过去不久,去年7月,绿城开始合作拿地。

7月25日,绿城与融创合资公司旗下子公司上海绿顺16.44亿元摘得上海浦东新区唐镇新市镇A-03-11地块,折合楼面价为15054元/平方米,溢价率达到36.86%。

9月13日,绿顺房地产、九龙仓旗下龙润房地产联合以8.34亿元竞得浦东新区唐镇5街坊180/1丘住宅地块,楼板价11544元/平方米。

11月13日,天津滨海新区中心商务区推出10宗地块,其中8宗由中投发展(天津)滨海有限责任公司竞得,成交总价为46.771亿元。

11月14日,绿城与九龙仓附属公司力压中海、保利、万科等强劲对手,以20.28亿元、配建24100平方米公租房摘得大连市中山区不朽巷住宅地块。

今年2月,绿城入股中投发展又斥资13.87亿元,先后两次在京郊密云县购得地块。

3月16日,融创和绿城联合进行重磅收购,以总价90.19亿元收购了一宗位于上海黄浦区的商住地块。公告信息称,该项目后被规划为上海新富港大型城市综合体,包括顶级滨江豪宅——丰盛皇朝以及甲级写字楼新富港中心等。项目地理位置绝佳,属于上海中心区域占有核心黄浦江江景资源的稀缺地块,项目占地面积为11.38万平方米,建筑面积为72.44万平方米。

据绿城首席财务长兼董事会秘书冯征介绍,在这个项目中,绿城和融创将延续以往的合作模式,由绿城负责设计与建筑,融创负责销售。

原因

全新售楼模式立功

据年报介绍,绿城销售增长的一大功臣是全新的售楼模式。 “绿城集团推动销售模式转型,快速实现由传统售楼模式转为经纪人作业模式,由以往现场接待、介绍、体验的坐销模式转为主动出击、寻找客户、服务客户的行销模式。此外,绿城集团一方面改进原有销售奖金提成办法,有效激励并挖掘经纪人潜力,适度加大绩效考核力度,实现优胜劣汰,另一方面又建立起公开透明的房源信息平台,积极调动内部员工和社会力量,推进并落实全员营销活动,全力提升销售额。 ”

事实上,这一“全民卖房”的模式也屡次让绿城成为外界关注讨论的焦点。

“我,加上办公室一共3个人,今年任务4.5亿元,现在我自己已卖了1亿元,完成指标没问题,总不能我这个董事长拖集团销售的后腿吧。 ”为解决资金困境,绿城董事长宋卫平的一番表态,号召公司全体参与卖房,打破了只有销售员才能卖房的时代。

宋卫平表示,绿城的销售模式的“革命”进行三点变革:一是将销售人员赶出售楼部,主动出击找客户;二是招募社会上的中介经纪人,从中挑选优秀人选签约,使他们成为绿城卖房的“雇佣军”;其三,向社会成员完全开放,任何人给绿城卖房都能拿到佣金。宋卫平还要求销售人员放低姿态,不再等着买房子的人上门,而是要主动挖掘潜在客户、积极提供服务。

就在去年底,绿城兑现年初承诺,重奖集团销售冠军王亚伟,董事长宋卫平亲自颁奖,并重奖了500万元奖金。

“傍大款”是关键因素

尽管全民卖房和卖地求生给绿城带来了生机,但“傍上”融创等“大款”才是绿城改变的关键。

2012年6月8日,绿城集团和九龙仓达成认购协议及投资协议,获得九龙仓近51亿港元策略入股。在2012年8月完成配发后,九龙仓持有绿城股票约5.2亿股,占总股本24.6%,成为绿城第二大股东,并由此获得两席董事会席位及新组建投资委员会中的一席席位。不久后,双方从原有的战略合作进一步推进到项目合作,联手拿到大连不朽巷地块。

随后的6月22日,绿城集团又与融创中国达成协议,将旗下上海玉兰花园、上海黄浦湾、苏州御园、苏州玫瑰园、无锡玉兰广场、无锡茉莉花园、常州玉兰广场,天津蓝色海岸等八个项目与融创按各50%的权益进行合作,并成立双方按注册资本金各50%组建的合资公司,同时另将上海玫瑰园50%之股权转让至天津融创置地有限公司。此次交易绿城转让上述九个项目权益的50%,收取对价33.6亿元。借助融创绿城合资公司,不到一年时间里绿城拿下全国近20个项目,其中包括上海的三幅优质地块。

媒体报道,绿城长年以来深耕高端物业品质及服务,在业内外享有良好的口碑,而融创则在营销管理和资本运作等方面颇有建树,双方强强联手,进一步扩大企业战略布局。并且,融创在绿城中国低谷时力挽狂澜,绿城董事长宋卫平对融创中国董事长孙宏斌十分信任,在融创绿城的运作上,基本上都是由孙宏斌在主导。

另外,绿城的其他合作对象也来头不小。中投发展由中国建银投资有限责任公司、黑石基金及绿城地产等组建。大股东建银投资是中央汇金100%持股公司,中央汇金则是中投公司的全资子公司,拥有正统的“国家队”背景。

危机

狂飙突进“后遗症”

2012年年报中,净资产负债率的下降被人关注。绿城也指出,将放弃以往过度追求规模扩张的进取路线,更多地依托于品牌和管理的输出,充分发挥他们的商业价值。一方面维持独立或合作的项目开发模式不变,提高周转收益率的同时,另一方面透过与外部机构广泛的代建合作,在控制负债率和资本支出的前提下为本集团创造新的市场和利润空间。

这些关注点也暗示了人们绿城过去激进路线的恶果。曾经个性鲜明的宋卫平在经营战略上颇为激进,以高杠杆率赌发展,在房地产调控中陷入资金链锻炼的危机。 2011年下半年,绿城结连传出“破产门”、“收购门”、“退市门”等负面新闻。

现在,尝到教训的绿城低调了许多,但是,狂飙突进的后遗症并没有完全消散。

由于拿地成本和建安成本较高,绿城相较其他房企毛利率水平较低。公司2009年至2011年三年平均毛利率为30.2%,低于内房股平均毛利率 37.5%。 2012年毛利率降至29.2%,较2011年的32.6%进一步下降。同时由于公司财务费用较高,净利润率显著低于同行业水平。

尽管土地市场上看似动作频频风光无限,但如果计算绿城所属权益,实际承担的土地出让金不会超过100亿元,绿城也因此为称为“保守派”。

专注高端“副作用”

专注高端曾是绿城的发展路径,其现有项目也主要为高端楼盘。

然而,楼市调控使得高端项目成为重点打击对象。国五条的出台和细化,预示了调控并不会半途而废。此外,房产税极有可能扩容,如果成真,高端房产也将是重点征收对象。

在近日斥资近百亿拿下黄浦江地块后,有业内人士指出,上海融创绿城的存货大多为高端豪宅,快速销售、快速扩张、高负债率的融创特色被带到了合资平台,甚至有过之而无不及。但受制于限购和“新国五条”的影响,未来项目入市时或将经受严峻考验。

除了调控的作用,绿城曾经的地王项目也再生变故。

近日,绿城集团和浙江西子房产公司合作开发的绿城西子·御园项目在停工两年后被传已正式退地,项目施工现场地基已回填了一半。 2009年8月,浙江西子房产公司通过招拍挂以7.7亿元拿下该地块,折合楼面地价24295元/平方米,成为当时的杭州地王。西子房产公司拿地之后与绿城合作共同开发。然而,该地块后被曝光位置处在南宋皇城太子东宫遗址之上,项目后被杭州市政府叫停。