文/新浪财经意见领袖专栏作家 张瑜

主要观点

今年地方政府专项债安排3.75万亿,比去年增加1.6万亿。除剩余2000亿用于支持化解中小银行风险以外,3.55万亿专项债已于10月基本发完。近3.6万亿专项债额度据何分配、支持了哪些项目、投向了哪些类型、作资本金情况如何、发行认购传递了什么信息?我们总结了年内新增专项债的五个特征。

一、额度分配:能者多得,倾斜项目

专项债额度分配“能者多得”,各地综合财力是新增限额的决定性因素。今年各地新增专项债发行排名与去年末综合财力排名基本一致,今年末综合财力仍可作为明年额度分配的有效参考;“资金跟着项目走”使今年额度向重点项目较多地区倾斜、明年料将延续,需跟踪年末各地重点项目申报。

二、项目结构:以基建&在建为主

从项目类别看,今年专项债支持的项目投资额中,逾8成归属基建,预计基建为主格局明年将延续,但基建占比将低于今年;从项目阶段看,今年专项债以支持存量项目为主,估算用于新开工不到4成,意味着明年基建增速视经济情况灵活调整的能力更强。

三、专项债结构:突出基建,区域有别

今年已新增发行的3.6万亿专项债中,有2.5万亿明确标明了投向,其中投向基建领域占比近8成,较去年提升明显,突出稳投资、保民生两大重点。基建领域中,投向党中央、国务院确定七大领域的占56%,具体到单个基建领域看,最多投向交通基础设施、市政和产业园区,投向新基建、旧改等新增领域相对较少;非基建领域中,全年无土储专项债发行,用于棚改仅占14.7%。

分区域看,东部、西部基建专项债发行多且占比高,是稳投资的主要动力来源;中部、东北对基建拉动相对乏力。基建专项债中,东部整体结构最为均衡、显示其项目多样性较强;中部、西部市政产业园区专项债占比较高,显示其对土地相关收入依赖较强。西部、东北交通基础设施、其他基建专项债占比较高,项目平均发行期限偏长,显示其稳投资同时仍需平衡偿债压力。

四、专项债作资本金:提升不及预期,但非“多多益善”

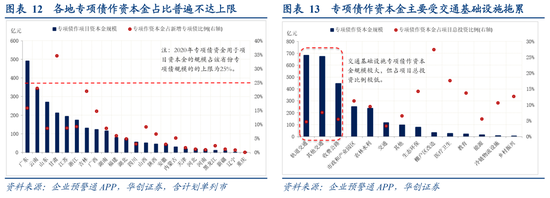

今年专项债作资本金进展如何?整体规模近3000亿,占比新增专项债由去年约1%快速提至约10%,但与25%上限仍有距离,对社会资本的撬动整体不及年初预期。分地区看,各地专项债作资本金占比普遍不达上限,分项目看,主要受交通基础设施专项债拖累。

专项债作资本金“多多益善”吗?实际情况可能正相反:进一步观察各地专项债作资本金规模在其支持项目总资本金中的占比,我们发现,今年新增专项债发行越多的地区,该项占比倾向于越低,可能反映了今年额度分配较多地区的地方政府资本金本身较充足,因此当下专项债作资本金必要性不大,明年仍保有较大发力空间;对于额度分配较少地区,该项占比倾向于较高,可能反映了当地政府资本金并不充裕、对社会资本吸引力相对有限,需要留意明年“掏不动”资本金、项目支持后劲不足的可能。

五、专项债供需:期限防风险,“买差”不明显

从发行角度看,期限拉长或有疏解债务风险的考量。我们发现,去年末专项债务率(专项债余额/政府性基金收入)越高的地区,今年新增专项债的发行期限倾向于越长,反映地方发行专项债稳投资的同时,仍留意疏解偿债压力。对于年末专项债务率仍较高地区,预计明年专项债发行期限将进一步延长。

从需求角度看,针对地方债务压力的“买差”博弈并不明显。以债务率((一般债余额+专项债余额)/(一般公共预算收入+政府性基金收入))衡量地方债务压力,我们发现,各地平均全场倍数和债务率的关系并不明显,显示市场对债务压力较大省份的专项债仍较谨慎,并未出现明显的“买差”博弈倾向。

风险提示:手动统计专项债数据存在误差。

报告目录

报告正文

今年地方政府专项债安排3.75万亿,比去年增加1.6万亿。除剩余2000亿用于支持化解中小银行风险以外,3.55万亿专项债已于10月基本发完。近3.6万亿专项债额度据何分配、支持了哪些项目、投向了哪些类型、作资本金情况如何、发行认购传递了什么信息?我们总结了年内新增专项债的五个特征。

一

额度分配:能者多得,倾斜项目

专项债额度分配“能者多得”,各地综合财力(一、二本账收入之和)是新增限额的决定性因素,今年各地新增专项债发行排名与去年末综合财力排名基本一致,今年末综合财力仍可作为明年额度分配的有效参考。目前地方政府债务实行限额管理,新增限额按公式计算[1],体现正向激励原则:财政实力强、举债空间大、债务风险低、债务管理绩效好的地区多安排,财政实力弱、举债空间小、债务风险高、债务管理绩效差的地区少安排或不安排。今年新增专项债发行前三位的山东、广东、江苏2019年末综合财力列前四位,新增专项债发行末三位的青海、西藏、宁夏2019年末综合财力也列末三位。对比新增限额公式确立的2017年,以综合财力为横坐标、新增专项债发行为纵坐标的各地散点与整体趋势线更为贴合,显示综合财力对地方新增限额的决定性作用趋强。

“资金跟着项目走”使今年额度向重点项目较多地区倾斜、明年料将延续,需跟踪年末各地重点项目申报。今年4月初,财政部副部长许宏才谈及额度下达时表示,“按照‘资金跟着项目走’原则,对重点项目多、风险水平低、有效投资拉动作用大的地区给予倾斜”。以各地2020年重点项目计划完成投资额衡量重点项目多寡,云南、安徽、四川等计划投资额较大地区(气泡较大)多位于趋势线上方,显示新增限额分配向重点项目更多地区倾斜。

二

项目结构:基建&在建为主

总的来看,今年专项债支持的项目数和项目总投资额均较去年翻倍,稳投资力度较大。根据企业预警通APP统计,今年近3.6万亿专项债支持项目21798个(去年9950个),项目投资额25万亿(去年11.3万亿),单项目平均投资额11.5亿(去年11.4亿)。分地区看,东部项目多,西部进步快:广东、山东、福建专项债支持的项目投资额居前,云南、西藏专项债支持的项目投资额同比增速居前。

分项目类型看,今年专项债支持的项目投资额中,逾8成归属基建(去年不到4成),预计基建为主格局明年将延续,但基建占比将低于今年。基建项目以交通基础设施项目为主(投资额占比41.7%),非基建项目中,土储棚改项目合计投资额占比仅约1成(去年接近6成),主要由于土储专项债全年无法发行,棚改专项债发行直至7月底才恢复。展望明年,土储专项债发行暂未见松动,但满足三大条件[2]的棚改专项债料可继续发行,预计专项债支持的项目类型仍将以基建为主,但占比低于今年。

从项目阶段看,今年专项债以支持存量项目为主,估算用于新开工不到4成(6成以上用于在建项目),意味着明年基建增速视经济情况灵活调整的能力更强。今年“额度激增(1.6万亿增量)+投向限制(全年不可投土储、7月前无投向棚改)”使地方符合条件的非土储棚改项目储备捉襟见肘,转向优先支持手续完备、前期准备工作完善、具备施工条件的项目,优先保障在建项目资金需求;如深圳截至9月14日已发行的77只专项债券中,在建项目比例高达94.1%。由于新开工项目基建支出惯性较大(为避免“半拉子”工程一般需维持强度数年),而存量项目基建支出惯性相对较小、施工强度较为灵活。今年以存量为主的项目结构意味着明年基建增速视经济情况灵活调整的能力更强。(估算详见《广义财政支出向上但不“疯狂”——8月财政数据点评》)

三

专项债结构:突出基建,区域有别

今年已新增发行的3.6万亿专项债中,有2.5万亿标明了明确投向,其中投向基建领域占比近8成,较去年(占比23%)提升明显,突出稳投资、保民生两大重点。基建领域中,投向党中央、国务院确定的交通基础设施、能源、农林水利、生态环保、民生服务、冷链物流、市政和产业园区基础设施等七大领域的占56%,具体到单个基建领域看,最多投向交通基础设施、市政和产业园区(占比16.4%),投向新增领域相对较少,新基建、旧改专项债合计占比约1%;非基建领域中,全年无土储专项债发行,用于棚改仅占14.7%(去年两项合计占比逾7成)。

分区域看,东部、西部基建专项债发行多且占比高,是稳投资的主要动力来源;中部基建专项债发行、占比均较低、东北基建专项债发行占比最高但发行量有限,对基建拉动相对乏力。基建专项债中,东部整体结构最为均衡、其中民生服务、能源项目占比较高,显示其项目多样性较强、储备相对充分;中部、西部市政和产业园区专项债占比较高,显示其对土地相关收入依赖较强。西部、东北交通基础设施、其他基建(主要为城乡建设)专项债占比较高,导致项目平均发行期限偏长,显示其稳投资同时仍需平衡偿债压力。

四

专项债作资本金:提升不及预期,但非“多多益善”

今年专项债作资本金进展如何?整体规模近3000亿,占比新增专项债由去年约1%快速提至约10%,但与25%上限(以省为单位)仍有距离,对社会资本的撬动整体不及年初预期。分地区看,各地专项债作资本金占比普遍不达上限,根据企业预警通APP统计,截至10月底,仅甘肃新增专项债作资本金占比超25%(估算年内仍需发行至少234亿专项债支持中小银行才可降至25%),北京、上海、江西、海南、西藏、青海、宁夏等七地今年无专项债作资本金案例。分项目看,专项债作资本金占项目总投资额6.2%,主要受交通基础设施专项债拖累(作资本金规模近7成,占项目总投资仅5.6%)。

专项债作资本金“多多益善”吗?实际情况可能正相反:进一步观察各地专项债作资本金规模在其支持项目总资本金中的占比,我们发现,今年新增专项债发行越多的地区,该项占比倾向于越低,可能反映了今年额度分配较多地区的地方政府资本金本身较充足,因此专项债作资本金必要性不大,明年仍保有较大发力空间;对于额度分配较少地区,该项占比倾向于较高,可能反映了当地政府资本金并不充裕、对社会资本吸引力相对有限,需要留意明年“掏不动”资本金、项目支持后劲不足的可能。

五

专项债供需:期限防风险,“买差”不明显

从发行角度看,今年专项债平均发行期限明显拉长至15年(去年为9年),或有疏解债务风险的考量。我们发现,去年末专项债务率(专项债余额/政府性基金收入)越高、GDP越低(气泡较小)的地区,今年新增专项债的发行期限倾向于越长,反映地方发行专项债稳投资的同时,仍留意疏解偿债压力。对于年末专项债务率仍较高地区,预计明年专项债发行期限将进一步延长。

从需求角度看,针对地方债务压力的“买差”博弈并不明显。以债务率((一般债余额+专项债余额)/(一般公共预算收入+政府性基金收入))衡量地方债务压力,我们发现,今年各地新增专项债平均全场倍数和债务率的关系并不明显,显示市场对债务压力较大省份的专项债仍较谨慎,并未出现明显的“买差”博弈倾向。

六

风险提示

手动统计专项债数据存在误差。

(本文作者介绍:中国人民大学国际货币研究所研究员)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。