盛凌电子IPO:夫妻反目对簿公堂,对赌协议尚未了结

作者 | 左星月 编辑 | 胡芳洁

来源 | 子弹财经

近年来,“夫妻店”闹翻的案例屡见不鲜,当当网创始人李国庆和妻子俞渝互撕,土豆网创始人王微与前妻杨蕾的官司“大战”,都是活生生的例子。

深圳盛凌电子股份有限公司(以下简称“盛凌电子”)实控人蒋志坚也被其前妻告上了法庭。然而官司还没打完,盛凌电子就迫不及待地想要募资上市。

公开资料显示,盛凌电子一是家从事连接产品研发、生产和销售的企业,公司产品包括通讯连接器、工业控制连接器、新能源连接器、医疗等其他连接器。此次IPO拟在深交所创业板上市,由申万宏源证券承销保荐。

盛凌电子拟发行1943.34万股,占发行后总股本的25%,拟募集资金6.24亿元,主要用于连接器产能扩充项目、研发中心升级建设项目以及补充流动资金。

上市尚未完成,“豪门大戏”却早已开始上演。

公司实际控制人蒋志坚在IPO前夕被其前妻黄新起诉,要求分割盛凌电子的股权。此外,黄新持股98%的深圳市泰德康科技有限公司(以下简称“泰德康”)还以损害公司利益的名义起诉了蒋志坚,目前该案件在二审审理中。

不仅“夫妻反目”隐患未了,盛凌电子自身经营也存在许多问题,公司研发创新能力和同行公司相比稍显逊色,且公司的对赌协议并未彻底清理完毕,这些风险都有可能成为盛凌电子IPO路上的“拦路虎”。

1

与前妻“爱恨纠葛”

剪不断、理还乱

截至目前,盛凌电子的实际控制人为蒋志坚,直接持有盛凌电子24.40%的股权;通过控股股东深圳市盛凌实业有限公司(以下简称“盛凌实业)控制了盛凌电子59.82%的股份;此外,蒋志坚还通过深圳市欣连盛投资咨询有限合伙企业(有限合伙)间接控制盛凌电子2.30%的股份。

整体而言,蒋志坚直接或间接持有盛凌电子86.52%的股份。

蒋志坚与其前妻黄新的纠葛,还要追溯到盛凌实业创立之初。

起初,盛凌电子是由盛凌实业、思马特科技投资有限公司、中盛技术有限公司三方共同出资设立,其中,盛凌实业持股比例高达75%。

公开资料显示,盛凌实业于1996年成立,由蒋志坚担任董事长,其前妻黄新担任监事。也就是说,彼时的盛凌实业和盛凌电子是由蒋志坚和黄新夫妻二人一手创办的“夫妻店”。

“夫妻店”在经营过程中有利有弊,曾经同甘共苦的夫妻二人一旦感情破裂,往往面临着关于股权、利益的残酷争夺。

2014年5月,蒋志坚与黄新协议离婚。

虽然在婚姻上已分道扬镳,但是二人在生意场上的关联却并不那么容易斩断。

招股书显示,直到2021年3月,黄新还一直担任着盛凌实业的监事。此外,1999年3月至今,蒋志坚还担任泰德康董事,而黄新持有该公司98%的股权。与此同时,蒋志坚的母亲茅爱凤也在泰德康担任董事。

图 / 企查查

盛凌电子还与泰德康存在着密切的交易往来。招股书显示,泰德康曾是盛凌电子的贸易商,2020年,盛凌电子向泰德康的销售金额为1273.69万元,占盛凌电子当期销售收入的5.54%,为盛凌电子第三大客户。

‘界面新闻·子弹财经’注意到,蒋志坚与黄新是从2021年开始“闹掰”的。

2021年3月,黄新被“踢出”盛凌实业,不再担任监事一职。此外,盛凌电子于2021年停止与泰德康发生交易,并变更为由盛凌电子直接与终端客户进行交易。

在IPO前夕将前妻“踢出局”,蒋志坚的目的不言而喻,但这也为之后的纠纷埋下了隐患。

2022年6月,黄新以离婚后财产纠纷为由对蒋志坚提起诉讼,请求分割婚姻期间蒋志坚持有的包括盛凌实业、盛凌电子在内的企业股权。2022年9月,深圳市福田区人民法院一审开庭审理,2022年11月黄新撤回该诉讼。

但在此之前的2022年1月,黄新控制的泰德康还以损害公司利益责任纠纷为由对蒋志坚提起诉讼,要求蒋志坚赔偿经济损失合计1000万元。

2023年1月,深圳市福田区人民法院作出《民事判决书》,驳回了泰德康的诉讼请求。3月,泰德康向深圳市中级人民法院提起二审上诉。截至本招股说明书签署日,该案件二审尚未开庭审理。

蒋志坚与黄新的“夫妻大战”结果尚未可知,并且不排除黄新再次起诉蒋志坚要求分割股权的可能性。因此,盛凌电子存在着股权波动的风险,很可能会影响到盛凌电子的IPO进程。

IPO前夕实控人夫妻“大战”的例子并不陌生。

曾号称国内第一视频网站的土豆网于2010年赴美上市之际,公司创始人王微被前妻杨蕾的一纸诉状告至法院,杨蕾要求分割土豆网38%的股权。最终,王微支付前妻杨蕾700万美元的现金补偿才平息了这场风波。

然而此次风波后,土豆网错过了最佳上市时机,到了2012年,优酷合并土豆网,王微的商界“神话”也就此破灭。

之前的教训历历在目,若蒋志坚不能很好地处理与前妻的纠纷,那么盛凌电子此次IPO可谓后患无穷。

2

专利数远不及同行,

研发创新能力存疑

盛凌电子的主要客户包括3M、华为、立讯精密等知名企业,并且存在客户集中度较高的风险。

2020年-2022年(以下简称“报告期”),盛凌电子的前五名客户销售金额合计为1.72亿元、2.4亿元和2.61亿元,占当期销售金额的比例分别为74.77%、72.02%和69.23%。

图 / 盛凌电子招股书

其中,盛凌电子对于华为和3M的依赖度最强,报告期内,公司向3M和华为销售收入合计占比分别为63.79%、63.09%和58.36%。

事实上,客户较为集中的情况有利有弊,盛凌电子在招股书中坦言,公司在获得大额订单的情况下,若无法持续深化与现有主要客户的合作关系、无法有效开拓新客户资源并转化为收入,将可能对公司经营业绩产生较大不利影响。

有业内人士对‘界面新闻·子弹财经’表示,连接器行业具有较高的技术壁垒,集中化趋势明显。伴随连接器市场份额进一步向龙头集中,如果盛凌电子想要提高抵御风险的能力,就必须要持续进行技术创新和保持产品品质稳定,精准响应客户需求,以提高自身的竞争力。

那么,盛凌电子的研发实力如何呢?

招股书显示,报告期内,公司的研发费用分别为2728.25万元、3046.19万元和3220.95万元,占当期营业收入的比例分别为11.86%、9.14%和8.54%;同期盛凌电子的可比公司的研发费用率均值分别为8.25%、8.07%和8.90%。

盛联电子的研发费用率逐年下滑,而同行公司却逆势走高,在2022年,同行公司的研发费用率平均值已经超过了盛凌电子。

图 / 盛凌电子招股书

从研发成果来看,截至目前,盛凌电子已取得专利79项,其中发明专利仅有9项。在报告期内,盛凌电子仅仅获得了一项发明专利,其他发明专利均在2017年之前取得,因此,公司的研发效率还有待提高。

图 / 盛凌电子招股书

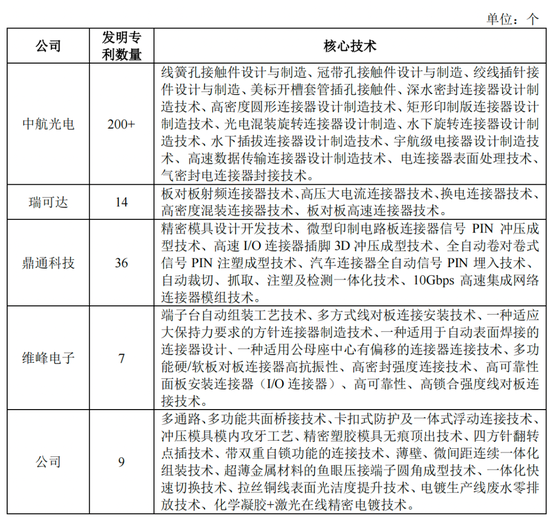

‘界面新闻·子弹财经’还注意到,盛凌电子的发明专利数量和同行公司有着较大差距,中航光电的发明专利数量超过200个,瑞可达和鼎通电子的发明专利数量分别为14个、36个,也远远超过了盛凌电子。

图 / 盛凌电子招股书

因此,面对和同行的差距,盛凌电子要不断引进创新人才,加大研发投入,提高效率,这样才不会被市场淘汰。

3

对赌协议尚未清理完毕

盛凌电子在吸引外部投资的过程中,曾与投资商签署了对赌协议,然而该协议却并未进行彻底清理。

招股书显示,2020年12月11日,盛凌电子召开股东大会,将公司注册资本由5300万元增加至5830万元,新增注册资本530万元由福泉盛凌和九派优势以货币认购,认购价格为8元/股。

紧接着,2021年1月,盛凌实业、蒋志坚、盛凌电子与福泉盛凌、九派优势签署了《关于深圳盛凌电子股份有限公司之增资协议补充协议》(以下简称“《协议》”),《协议》约定了相关特殊权利,主要包括要求收购权或补偿权、反稀释条款、优先认购权、共同出售权等条款。

根据相关要求,各板块在审IPO项目中,针对发行人曾作为“对赌义务人”的对赌协议安排均被要求必须不可撤销的终止,且相关股东应确认该安排自始无效。因此,盛凌电子也于2021年12月对公司签署的对赌协议进行了“清理”。

2021年12月,盛凌实业、蒋志坚、盛凌电子与福泉盛凌、九派优势又签订了补充协议,针对《协议》中“现金分红”等条款进行了终止。

但是,盛凌电子针对相关对赌协议中,实控人股份回购条款却约定“实际控制人股权回购条款约定自补充协议签署生效后确认中止,并在首次公开发行申请被撤回、失效、否决时自动恢复”。

照此来看,盛凌电子对赌协议的清理似乎并不彻底。

因此,如果发生回购条款中止后恢复效力的情况,盛凌电子实际控制人可能需要履行有关回购条款,从而导致公司现有股东持股比例发生变化。

近年来,监管层进一步收紧了对拟IPO企业对赌协议方面的审核。这意味着,如果盛凌电子以公司IPO失败作为恢复对赌协议的条款,很有可能会反过来影响到公司现在的IPO进程。

(声明:本文仅代表作者观点,不代表新浪网立场。)