浦发银行,被美国硅谷银行惊了一身汗?

来源:BT财经

浦发银行近期麻烦事儿是真不少,大降薪风波没完,又遭遇集体讨薪事件,还因与爆雷的硅谷银行合资成立“浦发硅谷银行”惊了一身汗。

金融行业的“高薪时代”正在走向终结——先是上市券商公布的人均薪酬缩水,后有多家上市银行披露“员工退薪”引发市场关注。

5月初,再次爆发了和金融业降薪相关、被闹到沸沸扬扬的事件。这次被卷入舆论中心的,是刚迈入“而立之年”的浦发银行(600000.SH),浦发银行到底怎么了?归根结底,浦发的症结还是要从业绩找原因。

1

“外包降薪门”始末

从5月11日开始,网传浦发银行旗下理财子公司员工因降薪幅度过大、工资太低而聚集抗议的事件,在社交媒体和舆论场上发酵。

与聚集照片一同传播的还有一张截图,显示在某一工作通讯软件上,一名浦发银行“浦银理财有限责任公司-股权直投部”的员工在签名中写道:“本人工资被调低到6260.09元到手/月薪,远低于本人价值,本人罢工抗议中……”

对此,浦发银行第一时间回应,称网传图片系两起独立事件。据《第一财经》等多家媒体,网传“集体事件”的图片,是一业务外包公司与所属员工之间存在劳动纠纷所致,目前双方正在沟通解决。而“降薪罢工”的截图,事件缘由的核心与该员工业绩考核不佳有关,目前该员工经过沟通已对薪资调整表示理解。

但上述回应继续引发回响。据《经济观察网》,聚集现场的人员透露,此次表达不满的都是浦发银行信用卡中心的员工,事件起因为去年12月底公司要求其将劳务派遣合同转为外包合同,加上“原本两三万的工资现在(降至)就五六千块”,因而来讨要说法。

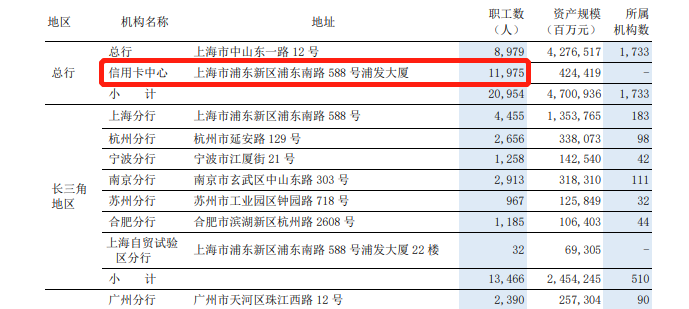

旋即有业内人士对媒体透露,参考业内各大银行,信用卡中心基本都采取的外包形式,浦发银行的这次调整“不在意外”。上市公司财报对此也有印证:浦发银行2022年财报显示,公司信用卡中心职工数达到1.1万余人,和同行平安银行、兴业银行的千余人规模相比相差较多。投资者质疑浦发银行“冗员”,对此公司董秘回复称,公司披露的信用卡中心人数包含了正式和非正式用工数量。

“编制”争议之外,员工降薪也有数据可循。据《中国新闻网》,2022年浦发银行员工人均年薪为44.98万元,同比下降0.65%;其中管理层的年薪总额下降幅度相对更快,为2061.49万元,同比下降5.19%。

银行和金融行业降薪潮袭来,第一块倒下的多米诺骨牌为什么是浦发?从公司业绩的下滑速度上,或许能够获得一些线索……

2

“而立之年”的浦发业绩压力大

浦发银行的诞生,一脉相承于上海浦东新区的开放和发展。

1993年,浦发银行正式开业;1999年,公司登陆上海证券交易所,是《商业银行法》和《证券法》颁布后首家规范上市的股份制商业银行,公司的股票代码也颇具纪念意义——600000.SH。

但近两年,刚满30岁、迈入“而立之年”的浦发银行业绩却跌跌不休。

核心指标显示,公司归属净利润在2020年转负,2020年—2023年分别同比-0.99%、-9.12%和-3.46%。公司营收也同比下滑两年,2021年—2022年分别同比-2.75%和-1.24%。

最新发布的2023年一季报也不好看,浦发银行归属净利润当季同比下滑18.35%,是9家股份行里惟二营收和净利双双滑坡的公司。

公司的盈利能力也同步出现下滑。从净利率指标来看,自2018年达到33.08%的高点后就持续下滑,至2022年的27.57%。从净资产收益率(扣非/加权)指标来看,从2018年的13.08%下滑到2022年的7.92%。

再来看业务增长的指标——

资产端,一季度末浦发银行总资产为8.86万亿元,环比2022年末增长了1.8%;发放贷款及垫款总额4.871万亿元,环比增长1.5%。同比来看,公司资产从2021年中起,就结束了阶段性的高增长,之后的同比增速一直为个位数增长。2022年末,公司资产同比增长6.98%,这个指标在2023年第一季度进一步回落至5.22%。

负债端,一季度末浦发银行负债总额为8.14万亿元,环比2022年末增长了1.79%;其中,本外币存款总额4.90万亿元,环比增长1.44%。

公司的主要收入由利息净收入、非利息净收入等组成。具体来看,2023年第一季度,公司利息净收入303.47亿元,同比下降12%,在营业收入中占比63.12%,这一比例和去年同期的69%相比有所下滑;非利息净收入177.32亿元,同比增长14.4%,其中手续费及佣金净收入同比下降10.56%。

资产和负债两端的规模都在增长,但是营收利润却在下滑,反映出浦发银行获取收入的能力在走弱。

从“成本收入比”这一指标来看,2023年一季度录得24.23%,2022年和2021年同期分别为23.38%和22.58%——连年走高的趋势反映出,浦发银行每单位收入的成本支出在走高、获取收入的能力在走弱。

也有观察人士发现,浦发银行在西部地区的业绩已经常年处于营收增长、但利润为负的状态。对此中国(香港)金融衍生品投资研究院院长王红英对媒体表示,这种现象说明浦发银行对实体经济的支持力度较大、信贷规模投入增长,但是利润减少主要与经营成本的上升以及呆坏账的计提有直接关系。

浦发业绩较好的一面在于,该行持续推进不良压降。公司一季度不良贷款率为1.52%,与去年末持平,保持在历史较低水平;贷款减值准备对不良贷款比率录得160.78%,比上年度末上升1.74个百分点。不过,这个水平在行业里来看怎么样?下文将有同业比较。

3

低分红引发市场争议

熟悉银行股的投资者都清楚,这个板块一直以来就是“分红大户”,更有不少人就是冲着大手笔的分红而入场。甚至在一些理财产品表现不好的年份,会出现“买理财不如买银行股”的情况出现。

据《第一财经》统计,尽管银行板块个股多数在2022年遭遇了经营挑战和增长放缓、甚至业绩滑坡,但银行披露的分红计划依然很大方——23家在4月初已经披露的上市银行的合计派息金额达到5374亿元,工商银行、建设银行、农业银行、中国银行分别豪掷1082亿元、973亿元、778亿元、683亿元,雄踞派息金额前四名。

但在“红包雨”里面,浦发银行的分红方案却引来争议,甚至有市场观点评价它“没诚意”、“食言”。

原来,在浦发银行的公司章程中写道,公司分红不应少于最近三年实现的年均可分配利润的30%。但事实是,2022年浦发银行每10股派发红利3.2元(含税),分红率只有20.50%,而这也是公司连续第三年分红比例低于30%。历史数据显示,从2019年到2021年,浦发银行分红比例逐年下降,分别为30.80%、25.50%和25.26%。

面对投资者的质疑,浦发银行回应解释道,上述公司章程里提到分配的利润为三年累计,而可分配利润的计算则为年均。

对于这样的解释,有观点直言“浦发银行在这里玩了一个文字游戏”,认为这样的解释无疑会让投资者大失所望。

而即便是按照上述浦发银行解释的计算方法,也有投资者发现三年累计下来公司的分红比率只有不到28%,仍与公司章程不符。财经评论员、专栏作家皮海洲撰文认为,浦发银行对利润分配方案的说明以及在股吧里给投资者的回答都显得苍白:“因为这些都无法改变事实,那就是浦发银行食言了……该行失信于投资者,失信于社会了。”

4

同业比较:浦发在掉队

放在行业里面看,浦发银行的业绩表现怎么样?

因为国有大型银行、股份制银行和区域性银行各自具有天然的业务优劣势、不具有可比性,所以我们在这里只聚焦于股份制银行、将浦发银行和其他几家比一比。

先来看看研究商业银行的重要指标净息差,这个数据反映了利息收入与利息支出的差值,越高代表银行盈利能力越强。2022年,A股9家股份行(招商、中信、平安、浦发、兴业、光大、民生、华夏、浙商)中,有6家银行的净息差在2%以上,表现最高的为招商银行、平安银行、浙商银行,而浦发银行的净息差相对较低,只有1.77%。

净息差表现较差也引起了公司管理层的注意。浦发银行副董事长、行长潘卫东表示将多措并举,来减缓和阻止净息差下行。“浦发银行将通过营造多场景、多平台融合经营模式,加大对低息结算性存款的获取力度,严格压控付息率”,潘卫东介绍道,“加大对重点投放领域的开拓和支持力度,努力提升资产收益率。同时,加强市场研判,灵活调整负债结构策略”。

不良方面,虽然浦发银行近年不良贷款率下降,但在同业里面仍比较高。在股份行里,2022年浦发、民生和中信银行的不良贷款余额绝对值,浦发银行达到746.19亿元。不良贷款率这个指标,浦发银行排在华夏和民生之后,排名第三。

拨备覆盖率指标上,浦发银行2022年录得155.28%,在九家主要股份行里面排倒数第三。资本充足率指标上,浦发银行为13.65%,在同业表现中居中。

在信贷增速方面,在同业2023年一季度信贷投放“开门红”的背景下,浦发银行的该指标表现也为同业倒数。

另外近些年银行纷纷成立理财子公司(下简称“理财子”),在财富管理业务上做多元化布局,以期其成为新的业绩增长点。据BT财经观察,浦发银行在理财子这个同业竞逐的方向上,进展并不算快。2022年初,浦发银行理财子“浦银理财”获批准开业,此时全国已经有29家理财子获批筹建、23家获批开业。2023年4月,《券商中国》 (《证券时报》旗下新媒体)梳理了银行理财规模座次,前三名为招银、兴银和信银,四大行位于第二梯队,头部队伍里尚未见到浦银的身影。

2023年公司还曾因涉及美国银行爆雷风波而登上热搜。年初,美国银行业传来隆隆雷声,3月11日美国硅谷银行突然宣布破产,震动全球金融界。因为浦发银行曾与爆雷的硅谷银行合资成立“浦发硅谷银行”,所以被外界关注风险会否循此路径传导至本土市场。

浦发银行2022年年报显示,浦发硅谷银行当年末资产总额为231.71亿元,同比减少2.86%;净资产为20.69亿元,同比上升2.48%;营收4.01亿元,同比减少17.66%;净利润0.52亿元,同比增长1.96%——由此可见,这部分业务体量不高。工商数据显示,浦发硅谷银行由浦发银行、硅谷银行各持有一半股权。

4月19日,在浦发银行2022年度业绩会上,公司管理层对上述风险关联事件作出回应,称浦发硅谷银行目前经营正常,另外浦发银行与美国硅谷银行没有业务往来。

放眼整个银行板块,国有大行乘着“中特估”概念的东风开启涨势,招行、宁波银行、杭州银行等也因为其业务市场化程度高、具备扎实的客户基础、对资产和负债管理更加优异而被机构关注;成都银行、青岛银行等深耕区域且存贷市场份额高的区域型银行也被看好估值修复……在这样的对比之下,业绩增速乏力的浦发银行更显得落寞。如何尽快找到适合它自己的增长方向,已经成为迫在眉睫的事情。

(声明:本文仅代表作者观点,不代表新浪网立场。)