文/言瑾

责编 | 孔令来

电信巨无霸上市会引发吸血效应,还是带来更多机会?机构认为,电信回A将大幅增加通信行业市值,有望增加机构配置比。

财联社8月20日讯,中国电信今日将于上交所上市。本次发行价格为4.53元/股。若按超额配售选择权全额行使计,中国电信的首发募集资金近10年来位居A股市场首位。

据悉,中国电信本次A股IPO所募资金将全部用于公司主营业务相关的项目,分别为5G产业互联网建设项目、云网融合新型信息基础设施项目和科技创新研发项目。

536万股民中签,20家战投集聚

从股民中签情况来看,本次中签号码共有5363444个,每个中签号码能认购1000股中国电信A股股票。根据8月9日中国电信公告,本次申购发行中签率为0.956%,回拨后本次网上发行中签率为0.95629301%,相比一般新股万分之一的中签率,中国电信近1%的中签率被称为“史上最容易中签新股”。

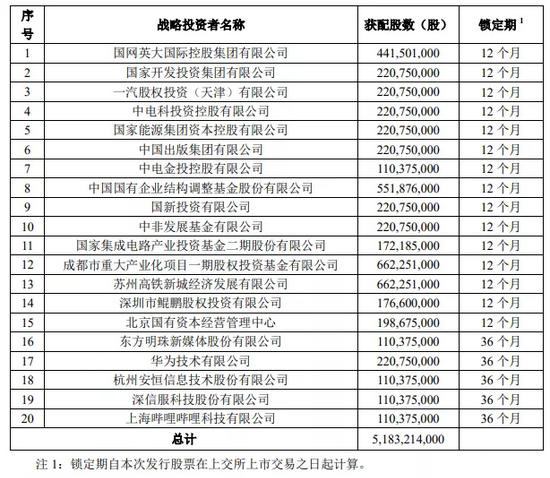

从IPO战略配售结果来看,战投阵容堪称豪华。战投合计认购51.83亿股,占绿鞋全额行使后公司发行总量的43.35%。投资者类型包括大型国企、产业基金、互联网巨头等等。按照发行价4.53元/股计,国家大基金二期获配1.72亿股,出资近7.8亿;华为获配2.2亿股,出资近10亿。

来源:公司公告

来源:公司公告关于战投选择,中国电信指出,战略投资者的选择在充分考虑投资者资质以及和发行人长期战略合作关系等因素后综合确定,主要包括:具有长期投资意愿的国有企业或其下属企业;国家级投资基金;与发行人具备战略合作关系或长期合作愿景,且有意愿长期持股的投资者。据了解,此次战投中,哔哩哔哩、东方明珠、深信服、中电金投以及安恒信息锁定期为36个月,其余战投锁定期为12个月。

不是肉签而是牙签?

为什么说中国电信A股只是一只“牙签”?财经评论家皮海洲分析,中国电信A股是一只超级大盘股,巨量的流通盘很难被投机炒作,且由于发行价对应的估值并不低(对应的2020年摊薄后市盈率为20.18倍),目前在A股上市的中国联通的市盈率也在20倍附近徘徊,意味着中国电信A股的发行价估值已经与中国联通二级市场的价格估值接轨,其二级市场几乎失去了上升空间。

但从投资的角度来看,皮海洲另辟蹊径表示,买中国电信A股明显不如买中国电信H股更有投资价值。同一家公司,中国电信A股以4.53元的价格发行之日,其H股的股价却只有2.87港元(约合2.39元人民币),仅为A股发行价的52.74%。

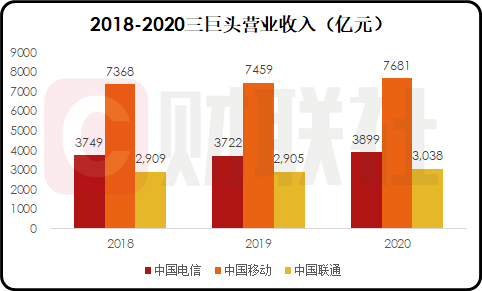

电信三巨头对比

数据来源:公司财报

数据来源:公司财报三大运营商2017年以来均实现增长,但收入规模增速却都不快。净利润方面,三者则存在明显分化,整体表现出利润增长与规模大小成反比的情况。

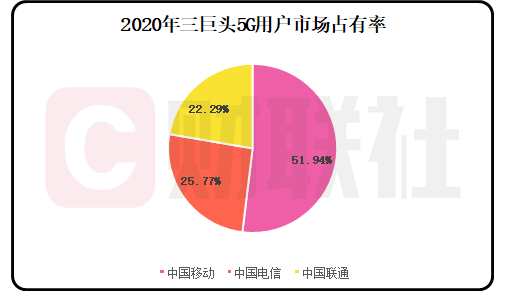

往事不可鉴,来者犹可追。5G时代,谁占据了5G市场,谁就获得最大增量。仅从C端5G用户来看,三大巨头形成三级阶梯。而根据此前中国电信半年报,新兴业务方面,上半年,中国电信产业数字化业务加速增长,收入达到501亿元,同比增长16.8%;5G应用场景较2020年底增长近一倍,天翼云收入达到140亿元,同比增幅达109.3%,继续保持业内领先地位。

数据来源:C114通信网

数据来源:C114通信网对市场有什么影响?

不少人认为本次中国电信上市利好5G,今日二级市场反应也体现了这点。截至发文6只个股涨停,移为通信大涨近15%。

关于中国电信、通信和5G后市:“牙签”也能“串肉“

国盛证券认为,随着中国电信在A股上市,将进一步稳固运营商“A+H”两地上市的资本格局,同时也将会为A股的通信板块带来更多的关注和资金。

国信证券认为,电信回A反映了国内运营商借助资本市场力量加大新型基础设施投入,为产业数字化转型助力,在经济社会中贡献更多的价值,看好运营商5G时代的价值提升。

华安证券认为,电信回 A 不仅将大幅增加通信行业市值,有望增加机构配置比例,同时意味着运营商从 “管道基建”迈入了“云网融合”的新时代。

三巨头齐聚A股,你方唱罢我登台

继中国联通2002年10月9日A股上市、中国电信今日上市、证监会已于18日披露中国移动招股书,届时三巨头将齐聚A股。

值得一提的是,本次中国移动拟发行人民币股份数量不超过9.65亿股,拟募集资金560亿元。这意味着中国移动或将超过中国电信,成为近10年来新的A股最大IPO。

“掌”握科技鲜闻 (微信搜索techsina或扫描左侧二维码关注)